FX168財經報社(亞太)訊 美國股市今年實現「長牛」趨勢,蘋果、英偉達、特斯拉等科技股持續攀升,美股四大指數齊揚升。但股神巴菲特(Warren Buffett)旗下伯克希爾·哈撒韋公司(Berkshire Hathaway)公佈第三季業績,進一步減持1億蘋果股票,現金儲備提高至創紀錄的3252億美元。

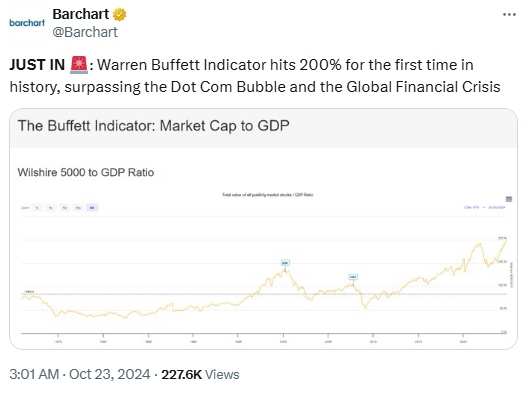

經濟硬着陸的恐慌再現,Barchart警告投資者,所謂的「巴菲特指標」近期已經首次在歷史上達到了200%,超越了網路泡沫和全球金融海嘯時期。

(來源:Twitter)

「巴菲特指標」也就是Buffett Indicator,是由巴菲特於2001年在美國財富(Fortune)雜誌發表,是計算美股總市值與國內生產總值(GDP)之間的比率結果。巴菲特稱,他將此比率用來觀察美股市值是否來源於實體經濟的支撐,如果該比率非常低,則意味着股價被低估,反之則是市場高估了。

「巴菲特指標」也就是Buffett Indicator,是由巴菲特於2001年在美國財富(Fortune)雜誌發表,是計算美股總市值與國內生產總值(GDP)之間的比率結果。巴菲特稱,他將此比率用來觀察美股市值是否來源於實體經濟的支撐,如果該比率非常低,則意味着股價被低估,反之則是市場高估了。

伯克希爾·哈撒韋公司第三季繼續出售蘋果股票,導致該集團的持股量僅爲年初的一小部分。伯克希爾在該季減持了蘋果股票約25%,而第二季,該股已被減持近50%。截至9月30日,蘋果股價上漲10.6%。

巴菲特在5月份的伯克希爾年度股東大會上暗示,蘋果第一季銷售增長部分是受到稅收影響的推動,並且這家科技巨頭仍將是這家總部位於內布拉斯加州奧馬哈的企業集團最大的投資。

事實依然如此,不過伯克希爾·哈撒韋公司持有的股票目前價值爲699億美元,較去年年底的1743億美元下跌近60%。自年度股東大會以來,巴菲特一直沒有透露他對蘋果的看法。蘋果正面臨一系列挑戰,包括其標誌性的iPhone銷量缺乏有意義的增長。此前,蘋果告訴投資者,預計12月當季的銷售增長率將達到中低個位數,低於關鍵假日季的預期。

蘋果在中國的銷量下降,而國內競爭對手卻取得了進展。大西洋兩岸的監管機構都在加強對反壟斷和競爭問題的審查。蘋果在人工智能(AI)方面落後於競爭對手。蘋果在10月早些時候推出iPhone、iPad和Mac電腦的AI升級,但告訴客戶最期待的功能要到12月才會推出。

Edward Jones分析師吉姆沙納漢(Jim Shanahan)表示:「我認爲,巴菲特從來沒有真正對科技感到十分滿意。」

「股票拋售肯定是在查理·芒格(Charlie Munger)去世後開始的,」沙納漢表示,他指的是巴菲特的長期商業夥伴,芒格於2023年去世。「芒格對蘋果的態度可能一直比巴菲特更放鬆。」

另一位分析師認爲,巴菲特出售蘋果股票可能只是出於簡單的投資組合重新平衡。CFRA研究分析師Cathy Seifert表示,伯克希爾持有的蘋果股份「開始在其整體投資組合中佔據過大比例」。「我認爲減少一些持股是有道理的。」

以下是伯克希爾第三季度業績的其他一些關鍵要點:

現金儲備

伯克希爾的現金儲備創下歷史新高,但這家全球最著名的投資者仍在努力尋找花掉這些現金的方法。截至第三季末,該公司持有3252億美元現金。巴菲特在年度股東大會上表示,公司並不急於部署其儲備資產,「除非我們認爲我們所做的事情風險很小,而且可以賺很多錢」。

淨賣家

伯克希爾本季度淨售出346億美元股票,自今年初以來淨售出1274億美元。這比去年的出售速度要快得多,去年12個月的淨銷售額僅爲242億美元。

沒有回購

巴菲特甚至拒絕回購伯克希爾股票,這是該公司自2018年改變政策以來的首次。上一季,該公司回購了3.45億美元的自有股票,去年同期回購了11億美元。自那時以來,伯克希爾的股價一直在上漲。今年以來,伯克希爾的股價已上漲約25%,市值增至9743億美元。

颶風損失

颶風海倫對伯克希爾本季盈利的影響爲5.65億美元。該公司表示,預計颶風米爾頓將導致第四季度稅前損失13億美元至15億美元。

營業利潤

伯克希爾哈撒韋公司的營業利潤較上年同期下降6%至101億美元,其中約11億美元的外匯損失起了一定作用。該公司保險業務承保利潤暴跌69%,至7.5億美元,部分原因是其主要保險部門的虧損。