東興證券股份有限公司張天豐,閔泓樸近期對赤峯黃金進行研究併發布了研究報告《降本增效有效推進,公司進入業績穩定優化新階段》,本報告對赤峯黃金給出增持評級,當前股價爲18.78元。

赤峯黃金(600988)

事件:公司發佈2024三季度報告。截止2024Q3,公司年內實現營業收入62.23億元,同比增長22.93%;實現歸母淨利潤11.05億元,同比增長112.59%;基本每股收益+109.38%至0.67元。其中Q3單季實現營收+19.88%至20.27億元,實現利潤+89.83%至3.95億元;每股收益+84.6%至0.24元。瀚豐礦業生產設施改造完成推動基本金屬產量增長,公司降本增效的持續推進疊加黃金產品本期量價齊增推動公司盈利能力顯著提升。

公司降本增效有效推進:公司持續推進生產流程的降本增效,24年1-9月公司礦產金平均銷售成本281.55元/克,平均全維持成本285.53元,較該數據的全球平均數1388美元/盎司(截止2024Q2)低10%。公司海外及國內礦山成本略顯分化,但海外銷售費用控制能力有提升。報告期內,萬象與瓦薩平均銷售成本分別下降至1482.97美元/盎司(同比減少4.95%)與1278.69美元/盎司(同比減少1.65%),顯示公司海外銷售費用控制能力增強,整體盈利能力實質性提升。而國內礦山方面,由於礦石品位下降但掘進探採等工作量增加,導致單位生產成本被迫提升。報告期內,公司國內礦山銷售成本同比增長16.72%至171.16元/克,年內全維持成本同比增長8.88%至230.52元/克。從財務數據觀察,公司降本增效成果進一步顯現。截止24Q3,在礦金產銷同比增長背景下(產+5.05%,銷+4.95%),公司年內期間費用卻持續下滑:銷售費用同比下降41.3%至31.66萬元,銷售費用率由23同期0.11%降至0.01%;管理費用同比下降9.3%至3.21億元,管理費用率由23同期7%降至5.17%;財務費用同比下降0.5%至1.25億元,財務費用率則由2.48%降至2.01%。同期,公司年內銷售淨利率爲20.15%,較23年提高8.1個百分點;年內銷售毛利率爲41.96%,較23年提高9.4個百分點,數據綜合顯示公司在生產經營流程中成本控制能力的有效優化及盈利能力的系統性提升。此外,從礦山生產效率觀察:2024H1,萬象礦業臺車生產力提高推動地下礦掘進礦石量較預計增長67%;半自磨氧化礦磨機、擦洗機及卡車生產率亦均有提高,採剝總量比計劃提高了12%;同時樹脂浸出選礦項目已於七月末成功預投產,有效提高黃金回收率與產量。同時,瓦薩掘進效率升級,回收率提升至接近96%;五龍礦展井下尾砂充填試驗可研工作與大數據管理的推進帶動降本增效;吉隆礦選礦擴建項目已於年內完成。我們預計公司黃金業務將受益於規模效應的提升而進入毛利持續優化階段,至2026年毛利率或升至50%以上。

礦產金產量穩定釋放期:公司21Q3-24Q3期間礦產金產量CAGR爲20.8%,由21Q3的6.09噸增至24Q3的10.75噸(增長76.4%)。公司礦金產出增量源於境內選礦能力的提升及境外礦山產能的釋放。公司國內五龍礦業四分礦3000噸/天技改項目持續推進(24H1日選礦能力已達2000噸之上);吉隆礦業年18萬噸選礦擴建項目已於7月啓動預生產,預期選礦處理能力增長150%;瀚豐礦業擴建項目計劃於2024年12月底完成,年內已部分投入生產,截止24Q3,公司銅精粉(+88%至1185噸)、鉛精粉(+84%至2626噸)、鋅精粉(+84%至10178噸)與鉬精粉(+561%至491噸)產量均較去年同期大幅增長。海外方面,萬象礦業塞班礦遠西採區採礦權許可區域由11696公頃擴大至13088公頃,有效期十年;瓦薩礦掘進效率和生產效率提高,DMH露天坑開採得到優化且井下出礦能力已經提升至7,000噸/天。根據公司擴產規劃,我們預計2024-2026年公司礦產金權益產量或分別達到15.96噸、17.42噸及20.26噸,近3年CAGR達12.7%。

公司成長性將受益於:考慮到黃金傳統的純金融屬性定價方式顯現弱化,而商品供需屬性的定價方式明顯強化,黃金金融屬性決定價格彈性而供需屬性決定價格韌性。黃金供需已進入商品定價層面上結構性偏緊狀態,價格將呈現趨勢性的易漲難跌格局。截止24年10月31日,COMEX黃金價格已較年初上漲32.2%至2734.15美元/盎司。黃金避險溢價、流動性溢價及匯率溢價仍在發酵。考慮到公司具有的強成長優勢(礦金產量預計由23年14.35噸增至26年20.26噸)、資源優勢(國內高品位黃金礦牀)與增儲彈性(探礦增儲預期),公司將受益於黃金定價中樞的趨勢性抬升。

盈利預測與投資評級:我們預計公司2024-2026年實現營業收入分別爲98.97億元、112.99億元、136.89億元;歸母淨利潤分別爲17.04億元、20.91億元和24.30億元;EPS分別爲1.02元、1.26元和1.46元,對應PE分別爲16.88x、13.75x和11.83x,維持「推薦」評級。

風險提示:金屬價格下滑及礦石品位下降,項目投建進度不及預期,礦山實際開工率受政策影響下滑風險,資源國政治風險及匯率風險。

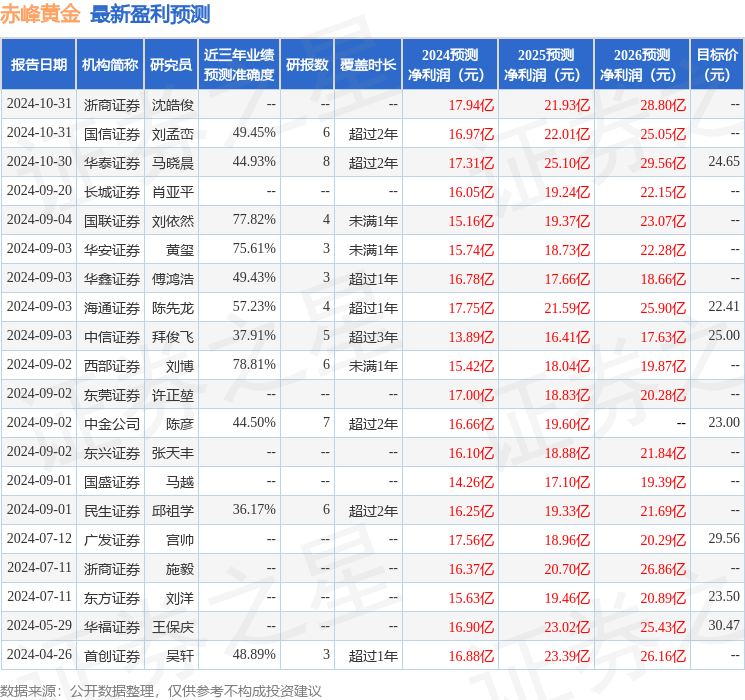

證券之星數據中心根據近三年發佈的研報數據計算,西部證券劉博研究員團隊對該股研究較爲深入,近三年預測準確度均值爲78.81%,其預測2024年度歸屬淨利潤爲盈利15.42億,根據現價換算的預測PE爲20.19。

最新盈利預測明細如下:

最新盈利預測明細如下:

該股最近90天內共有17家機構給出評級,買入評級15家,增持評級2家;過去90天內機構目標均價爲23.48。

以上內容爲證券之星據公開信息整理,由智能算法生成,不構成投資建議。

最新盈利预测明细如下:

最新盈利预测明细如下: