天風證券股份有限公司鮑榮富,王濤,王雯近期對中國交建進行研究併發布了研究報告《海外&新興業務訂單增速亮眼,看好公司全年現金流改善》,本報告對中國交建給出買入評級,當前股價爲10.3元。

中國交建(601800)

收入維持穩定,交通基建龍頭地位穩固

24年前三季度公司實現收入5366億,同比-2.3%,歸母、扣非淨利潤分別爲162.7、135.2億,同比-0.61%、-11.45%,非經常性損益爲27.5億,同比增加17.8億;Q3單季度實現收入1792億,同比-1.73%,歸母、扣非淨利潤爲48.8、29.0億,同比-0.65%、-32.9%,單季非經常損益爲19.8億,同比增加14.5億,Q3單季投資淨收益8.7億,同比增加9.5億,主要爲處置子公司股權收益,Q3單季度扣非利潤增速較慢主要系毛利率下滑以及費用率未能攤薄。

新簽訂單平穩增長,新興業務增速亮眼

24Q1-3公司新簽訂單額爲12804.56億元,同比+9.28%,其中Q3單季度新簽訂單額爲3195.89億元,同比+12.12%。分業務來看,24Q1-3基建建設/基建設計/疏浚工程分別新籤11494.5/387.16/842.09億元,分別同比+10.04%/+6.74%/+9.28%,傳統基建建設主業保持較高增長,其中Q3單季度基建建設/基建設計/疏浚工程分別新籤2860.72/60.6/245.26億元,分別同比+12.07%/-36.1%/+65.48%,基建建設中道路橋樑建設、城市建設貢獻主要增量,Q3單季度新籤分別同比+48.29%/+14.7%至614/1404億元。前三季度境外新簽訂單2651.62億,同比增長24.66%,約佔公司新籤合同額的21%,海外訂單增速表現亮眼。公司加快構建新興業務格局,加大新興業務市場開拓力度,積極打造中交特色新質生產力,前三季度新興業務領域實現新籤合同額3900億元,同比增長27%。

Q3毛利率小幅承壓,投資收益增厚業績

24Q1-3綜合毛利率爲11.5%,同比+0.28pct,Q3單季毛利率爲11.3%,同比-0.96pct。前三季度期間費用率爲6.14%,同比+0.28pct,其中銷售/管理/研發/財務費用率分別爲0.38%、2.26%、3.25%、0.24%,同比+0.09、+0.03、+0.1、+0.06pct,費用未能有效攤薄。前三季度資產及信用減值損失爲30.77億,同比增加1.56億,其中信用減值增加2.58億。前三季度投資收益爲9.76億,同比增加11.62億,公允價值變動淨收益同比增加5.6億,綜合影響下公司前三季度淨利率爲3.9%,同比+0.13pct,Q3單季淨利率爲3.61%,同比+0.18pct。

看好公司全年現金流改善,維持「買入」評級

24Q1-3經營性現金淨流出770.3億,同比多流出272億,Q3單季經營性現金淨流出28.7億,環比大幅改善。考慮到四季度財政刺激預期升溫,化債增量政策持續推進,且四季度即將進入回款高峰期,我們看好公司全年現金流改善。我們預計公司24-26年歸母淨利潤爲252、278、311億,對應PE爲6.6、6.0、5.4倍,維持「買入」評級。

風險提示:基建投資弱於預期、減值風險、REITs配套政策落地不及預期。

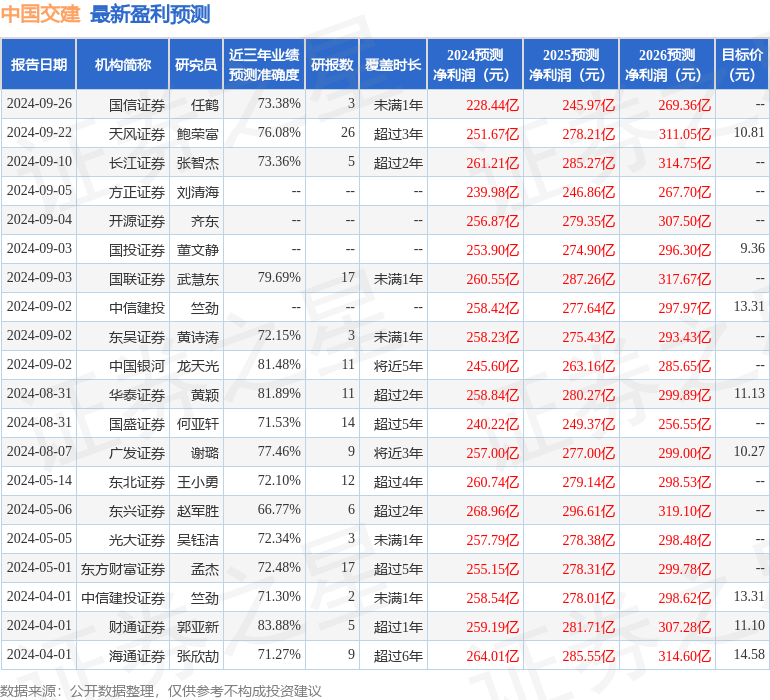

證券之星數據中心根據近三年發佈的研報數據計算,財通證券郭亞新研究員團隊對該股研究較爲深入,近三年預測準確度均值高達83.88%,其預測2024年度歸屬淨利潤爲盈利259.19億,根據現價換算的預測PE爲6.46。

最新盈利預測明細如下:

最新盈利預測明細如下:

該股最近90天內共有15家機構給出評級,買入評級12家,增持評級3家;過去90天內機構目標均價爲10.1。

以上內容爲證券之星據公開信息整理,由智能算法生成,不構成投資建議。

最新盈利预测明细如下:

最新盈利预测明细如下: