醫藥投資者們是時候重新聚焦CXO基本面。

10月28日,藥明康德發佈2024年三季報。與二季度趨勢保持一致,藥明康德三季度繼續保持了環比超過10%的增長,單季度營收再次站在百億之上。

在穩健的業績之外,更加值得注意的是,作爲受到擬議《生物安全法案》尋求立法的第三個季度,三季度末藥明康德在手訂單同比增長加速至35.2%, 前三季度新簽訂單同比增長超25% 。

當外部環境的短期不確定性已逐步被更多人達成共識後,市場將關注點重新聚焦到行業和公司基本面上。

當外部環境的短期不確定性已逐步被更多人達成共識後,市場將關注點重新聚焦到行業和公司基本面上。

單季營收站穩百億,在手訂單保持強勁增長

2024年第三季度,藥明康德實現營收104.6億元,環比增長13%,剔除新冠商業化項目同比增長14.6%;經調整Non-IFRS歸母淨利潤29.7億元,環比增長20.9%。

與此同時,藥明康德首次在3季報中披露了在手訂單數。截至2024Q3,藥明康德在手訂單438.2 億元 ,同比大幅增加35.2%,創歷史新高。按照大多數在手訂單轉換時間一般在12~18個月,可以看見儘管短期的不確定性依然存在,而拉長時間藥明康德的中期清晰度逐漸明朗。

前三季度,小分子D&M業務收入人民幣124.7億元,剔除特定商業化生產項目同比增長7%。

TIDES業務(主要爲寡核苷酸和多肽)表現更爲亮眼,前三季度TIDES業務收入達到35.5億元,同比強勁增長71.0%;預計全年TIDES收入增長將超過60%。截至2024年9月底,TIDES在手訂單同比增長196%。TIDES D&M服務客戶數同比提升20%,服務分子數量同比提升22%。

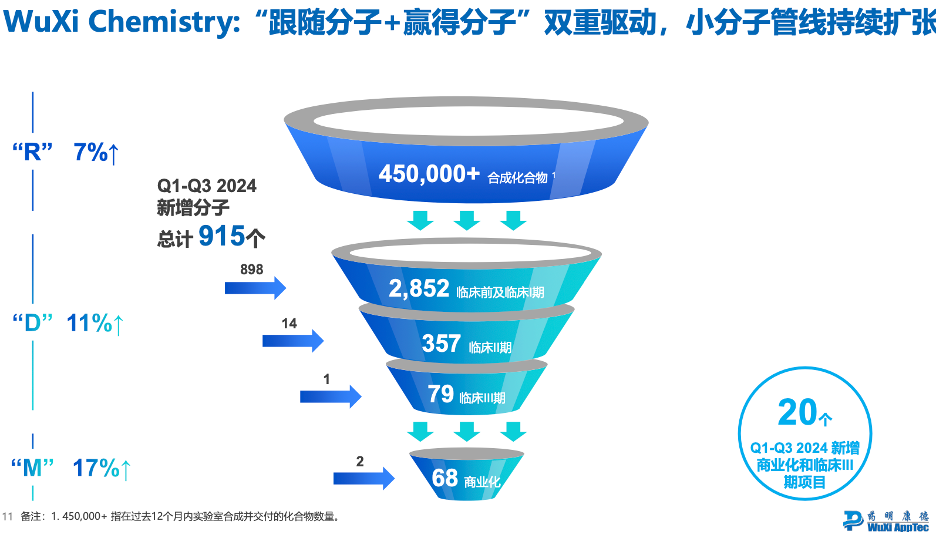

截至2024年Q3末,藥明康德D&M分子管線總數達到3356個,包括68個商業化項目,79個臨床III期項目,357個臨床II期項目,2852個臨床前和臨床I期項目。其中,商業化和臨床III期項目合計新增20個。

同時,藥明康德公佈了2024年全年業績指引,公司預計實現全年收入383-405億,自由現金流60-70億,以及經調整non-IFRS歸母淨利率保持與去年相當。

藥明康德3季報亮眼的在手訂單增速和D&M端更好的復甦態勢,都代表這當下醫藥行業的新結構性變化。

全球醫藥行業面臨着結構性變化

全球醫藥行業正經歷基本面上深刻的結構性變化。一方面,《通脹削減法案》(Inflation Reduction Act, IRA)的實施將導致多個重磅藥物加速降價;另一方面,跨國製藥企業即將迎來專利懸崖的集中期,商業化收入面臨顯著下滑風險。

在IRA法案框架下,小分子藥物和生物製劑分別會在上市9年和13年後啓動價格談判,且優先考慮Medicare D部分支出排名靠前的藥物。這一政策顯著縮短了跨國藥企(MNC)重磅創新藥物的峯值回報期,推動它們改變以往經營戰略,重新轉向開發差異化的利基產品以及加速臨近商業化的產品併購步伐。

在此背景下,佈局具備明確上市預期的創新藥顯得尤爲重要。安永(EY)近期研究顯示,全球領先的25家制藥公司目前累計持有約1.6萬億美元的潛在併購資本。正如安永美國醫療健康投資主管Arda Ural所指出,那些積極開展資產組合管理的企業,其投資者回報率較保守者高出67%。

大型藥企已經在縮減早期研發投入,而將更多的資金投入臨近商業化端。在IRA和專利懸崖的擠壓下,尋找和佈局具有重磅潛力的商業化項目較以往任何時候都更具戰略意義。

這種行業新形勢,將爲CXO行業帶來結構性復甦。比如,Biotech融資數據近期開始重新恢復總體增長。同時,據外資投行預測,行業併購也將在美國大選後重新加速。

從藥明康德、LONZA以及博騰股份的業績中都可以看到這一行業趨勢,D&M端快速繁榮,尤其是商業化端。

博騰股份在上週的電話會提到:對海外客戶而言,相比價格,客戶更看重整個服務本身和交付質量。

打破成本、質量、效率「不可能三角」,藥明康德是如何煉成的

正如博騰提出的,在當前階段,大型藥企應對預期中的行業復甦,將關注中心集中於質量和穩定性。今年以來,由於第三方製造商質量審計不過關導致重磅產品開發受阻的事件時有發生。其中有兩個例子市場討論最多。

一個是默沙東與第一三共的重磅ADC藥物Patritumab Deruxtecan,用於非小細胞肺癌(NSCLC)治療,在去年底拿到優先審批,但在6月的審批中被FDA拒絕。

據業內人士透露,Patritumab Deruxtecan的第三方製造商是某瑞士大型CDMO廠商,而導致審批被拒的關鍵正是在於製造商生產設備問題。

另一個是再生元BCMAxCD3的TCE雙抗Linvoseltamab。此前,FDA也額外授予Linvoseltamab治療多發性骨髓瘤的快速通道資格。據披露,本次被FDA否決,同樣歸咎於第三方製造問題。

無論後續整改成果能否順利獲批,很明顯兩款產品的開發計劃已受到嚴重影響,也讓產品商業回報週期無謂地延長。

而藥明康德一向以領先行業的質量水平和製造商管理著稱,據公司在投資者開放日披露,旗下僅化學業務(WuXi Chemistry)板塊在2023H2-2024H1就接受了11次全球監管機構審計和415次客戶審計。自2009年以來,其成功接受全球各地藥監檢查超過130次。此外,超過20次被FDA和EMA豁免上市前檢查。

這意味着下屬各個廠區幾乎每天都有質量、安全審查,藥明康德做到了100%符合審計要求且無重大發現項。放眼全球,這都是最高水平的安全保證。

Big pharma對認證過程嚴格且繁瑣,因此供應商加入供應名單的過程艱難而漫長,然而一旦進入,大客戶也極少對生產安排進行激烈調整——他們更看重的是整個服務本身的質量,即能不能保證快速可靠地完成研發和交付。

在全球臨床階段藥物中,每6個項目中就有1個是由藥明康德的WuXi Chemistry提供支持。在臨床3期和商業化階段的服務上,自2022年以來WuXi Chemistry所支持的三期和商業化分子數量提升了32%,相對應的收入翻了一倍多。這反映出其所服務的分子質量越來越高,合作的深度和廣度也越來越緊密。

2024年上半年FDA批准的先進小分子藥物共計14個,其中有3個由WuXi Chemistry所支持,佔比21%。而在今年下半年,預計仍將會有幾款公司所支持的新藥有望獲得批准通過。

藥明康德在全球範圍內助力客戶實現重磅藥物商業化。2023年全球銷量前10的小分子藥物中,就有4個由藥明康德旗下WuXi Chemisty所支持生產。不止如此,在支持更早期研發階段的相關業務,藥明康德也取得了顯著成果,在過去12個月內成功合成並交付了超過45萬個合成化合物,爲全球醫藥研發提供了強有力的支持。

在今年舉辦的投資者開放日活動上,藥明康德表示,隨着科學的突破,藥物結構正變得越來越複雜,也越來越難合成,目前交付化合物的增長不光是數量的增加,滿足其質量要求的交付難度也在不斷提升。在此背景下,依託於先進的技術能力,藥明康德在全球醫藥供應鏈中的地位將進一步強化。

TIDES成爲未來的增長亮點,藥明康德如何抓住未來每一個重磅產品?

伴隨着技術突破,行業需求日益複雜,帶來交付難度的不斷提升。也因此,藥明康德TIDES(多肽和寡核苷酸)業務成爲另一個關注重點。前三季度,TIDES超過70%增長再次獲得市場聚焦。

比如,過去12個月裏,WuXi Chemistry業務板塊在熱門的GLP-1領域成就斐然,GLP-1相關的臨床項目從原有的10個增加80%至18個,遠超行業55%的增速。目前全球多肽GLP-1有47個臨床,WuXi Chemistry參與了其中的8個;小分子GLP-1藥物有32個臨床,WuXi Chemistry也參與了其中的10個。這一系列數據體現了藥明康德在該領域的絕對領先地位。

過去一年中,藥明康德在多肽和寡核苷酸生產領域展現了強勁的增長和巨大潛力,另一個明顯的例證是公司的TIDES的固相合成反應釜產能將在今年底達到41000升,僅用不到12個月實現產能翻倍。另據投資者日的演示材料顯示,計劃在2025年後達到年10萬升以上的生產規模。

同時,爲了滿足客戶希望能夠提供全球化的服務,藥明康德也在新加坡建立海外TIDES(多肽和寡核苷酸)供應鏈,快速跟隨客戶需求敏捷反應。

未來一年藥明康德在D&M上的Capex還將快速增長,近期公司在海外成功發行的5億美金1年期0息可轉債,其初始轉股價格更是來到了去年年底的位置,當時藥明康德尚未受到擬議生物安全法的影響,這也反映了海外投資者對公司的認可。

眼下,全球製藥巨頭對多肽的生產產能的爭奪還在持續升溫,除了本身的產能不足,更有供應鏈多元化的額外需求。

比如,GLP-1受體激動劑市場,禮來的替爾泊肽與諾和諾德的司美格魯肽構成直接競爭。同時,羅氏也正在開發類似的抗肥胖治療藥物。在這個快速增長的治療領域,產能瓶頸與臨床有效性並列成爲市場競爭的決定性因素。

諾和諾德上半年宣佈將以106億美元收購全球領先的合同研發生產組織(CDMO)Catalent。本週羅氏(Roche)與禮來(Eli Lilly)對這項收購交易提出異議,兩家公司的反對主要基於合併可能會影響禮來的已簽訂訂單履約,同時也擔心這種整合可能影響GLP-1減重藥物市場的產能和供應鏈分佈,造成不公平的競爭環境。

與此同時,禮來本月宣佈將在中國蘇州投資15億擴大減肥藥生產規模,滿足中國市場和出口歐洲市場。

顯然,對於MNC來說,多元化的產能供應鏈需求正在成爲常態,而另一方面新藥結構變得越來越複雜,越來越難合成,這也迫使更多、更專業的參與方加入到供應鏈。藥明康德在國內和海外同步佈局多肽產能,嵌入到全球的供應鏈中,在這一背景下有望持續受益。

關於藥明康德的TIDES業務,增長點遠不侷限於GLP-1減肥藥物。TIDES平台自2018年開始建設,經歷了飛速發展。2020年該平台的收入就已達到3億元人民幣,預計2024年全年將超60%的增速,且預計明年將繼續保持60%以上的增速。藥明康德通過結合化學小分子、多肽和寡核苷酸的能力,打造了獨特的綜合研發和生產優勢,能夠應對業界最複雜的分子結構。

藥明康德從小分子到多肽和寡核苷酸的產品演進,實現了交付物分子結構極度複雜化。對於研發設計和生產,其中難度絕對不是1+1=2程度的線性變化。涉及到至多處理40-50個氨基酸的合成生產,就像是高維空間的樂高積木遊戲,每一個額外步驟都會引入更高的複雜度水平,需要相應的高等級精準操作。

藥明TIDES業務成功的核心在於深厚的know-how和技術積累。背後是對行業趨勢的敏銳洞察、針對多個關鍵領域的戰略性研發投入和相應產能佈局。這些行動能力建立在20多年的合作經驗基礎上。公司獨特的CRDMO模式通過整合研究(R)、開發(D)和製造(M)的綜合能力,能夠快速啓動並高效執行項目,確保在競爭激烈的市場中搶佔先機。公司在研發端對藥物創新趨勢的理解,其衍生的後續訂單體量巨大,不僅包含生物學和檢測全套,還能爲開發和製造環節帶來大量客戶流量。

截至2023年,藥明康德旗下WuXi Chemistry在全球範圍內百分之百成功交付了超過900批商業化產品,顯示了卓越的生產能力和嚴格的質量控制。2023年,藥明康德交付的多肽產品總量達到17噸,預計未來幾年還將增加至35噸以上。

結語

全球醫藥行業供應鏈的脆弱性在過去幾年暴露無遺,促使行業參與者和監管開始重視供應鏈的多元化策略。這些策略並非新事物,在疫情前很長一段時間就已存在,只是在經歷公共衛生事件後目前執行層面的優先級大幅提升。

加上《生物安全法案》及同類立法,全球醫藥產業格局正在發生影響深遠的變化。然而,科學的問題始終需要回歸到科學 無論外部環境如何變化,創新藥行業的主要參與者們始終關注的是爲自身創造價值、兌現價值的外部能力,CXO的交付能力始終被視爲關鍵價值因素,決定醫藥客戶的核心決策。就像一家明星Biotech企業說的那樣,在全球範圍內,沒有任何一家公司,可以在短時間內立即爲我們組建一支200多名科學家的隊伍來做一個項目。而這就是藥明康德全產業鏈服務能力的優勢。

在擅長的領域維持卓越的質量和交付承諾,是當下CXO企業的頭等要事,也是藥明康德的統治性優勢所在。

当外部环境的短期不确定性已逐步被更多人达成共识后,市场将关注点重新聚焦到行业和公司基本面上。

当外部环境的短期不确定性已逐步被更多人达成共识后,市场将关注点重新聚焦到行业和公司基本面上。