野村認爲,若出現「賀錦麗大選僵局/國會分裂」情況,各類資產都有逆轉風險,會有一些美國國債和短期利率的上行空間,以及押注特朗普橫掃/「經濟過熱」/放鬆監管主題股票的平倉風險;賀錦麗「僵局」交易下黃金/加密貨幣會受擠壓;若出現民主黨拿下國會的藍色橫掃,未來一到三個月股市可能下跌7%至10%。

野村董事總經理、美洲跨資產宏觀策略師Charlie McElligott在最新報告中警告,近幾周,市場對特朗普和美國共和黨拿下國會兩院的大選假設結果對沖過度,可能出現賀錦麗支持率比預期高、大選陷入僵局的結果,屆時各類資產都會有逆轉的風險,比如美債將可能因挾淡倉而上漲,而股市會在民主黨成爲國會兩院多數黨的情形下大跌。

首先,McElligott的報告指出,債市正處於持續的「嚴峻時刻」,因爲在未來幾天和接下來的兩週內將經歷美國財政部在聯邦政府2025財年前期的大舉發行,包括髮行700 億美元的五年期美國國債690 億美元的兩年期國債、440億美元的七年期國債,披露美國職位空缺數的JOLTS報告,財政部最新的再融資公告,個人消費支出 (PCE)、非農就業數據 (NFP)、美國總統大選日和 11 月聯儲局貨幣政策委員會FOMC會議。

美國政府的大規模預算赤字支出會推升名義GDP,而相比持續高於聯儲局目標的通脹,聯儲對雙重使命中的就業任務看得更重,就業顯然被視爲更大的經濟風險。考慮到這種情況,美國國債持續數週的期限溢價重建已經很容易合理化。

美國政府的大規模預算赤字支出會推升名義GDP,而相比持續高於聯儲局目標的通脹,聯儲對雙重使命中的就業任務看得更重,就業顯然被視爲更大的經濟風險。考慮到這種情況,美國國債持續數週的期限溢價重建已經很容易合理化。

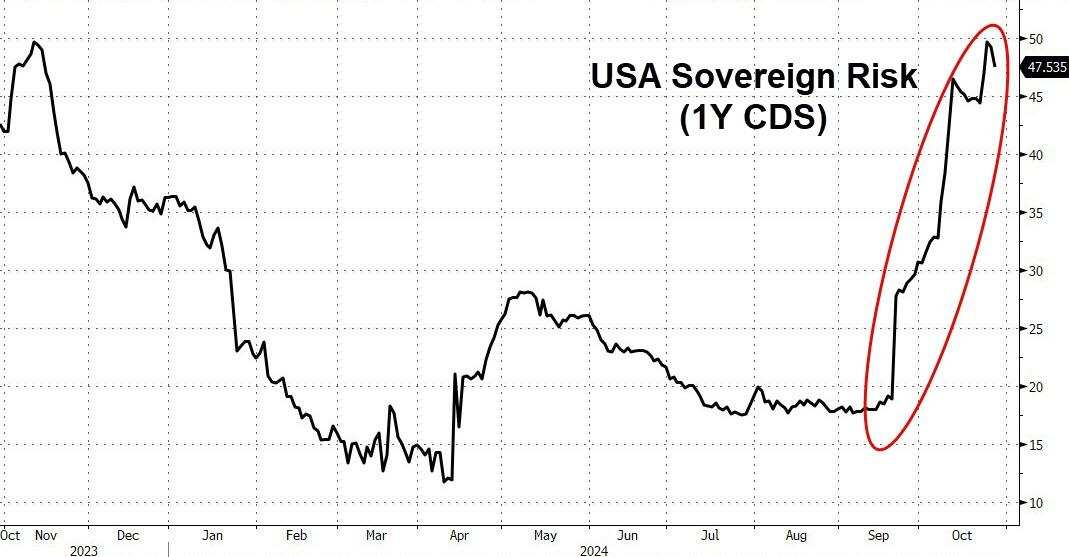

但現在,美國總統大選候選人有可能採取更加「財政擴張」的政策。看漲黃金/加密貨幣背後的主題就是,在「財政主導」的世界中,未來美元將「貶值」,再加上聯儲局和市場將「穩定」在高於目標的美國通脹水平,如果你願意的話,可以理解爲其央行和政府的CDS。

特別是在市場積極對沖特朗普當選、共和黨拿下國會兩院多數席位——所謂紅色橫掃的情況下,這是最悲觀的美債期限押注結果,因爲那種情況下,新一屆美國政府將推行極具刺激的政策組合,即大幅放寬監管疊加減稅,並且在特朗普上任第一天還有衝擊價格的關稅帶來「再通脹」的衝動。

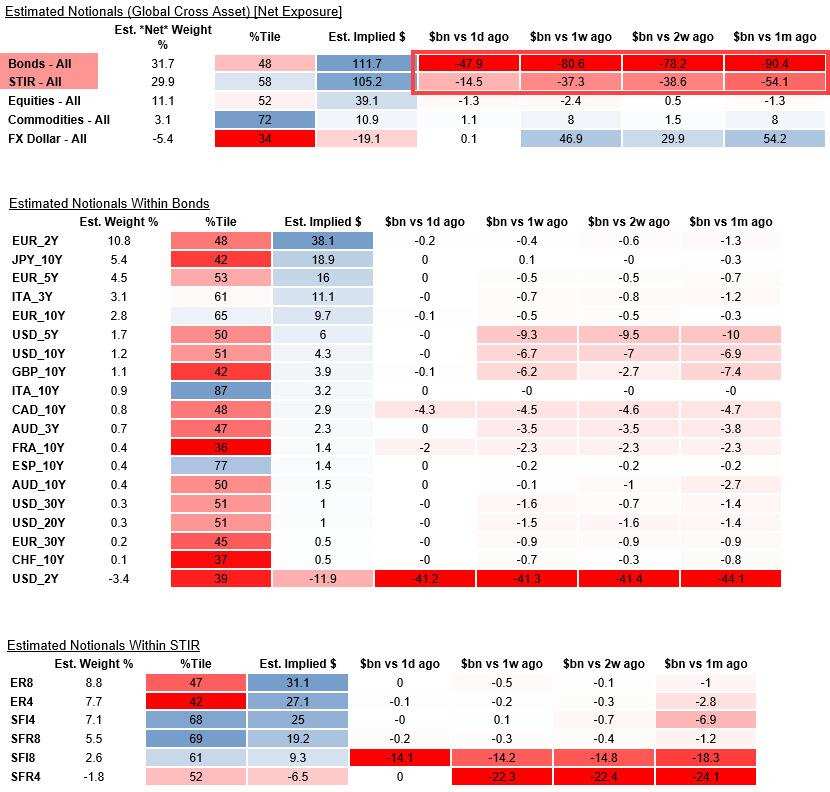

今年夏末就業數據引發的8月「硬着陸」恐慌和「聯儲局政策失誤」左尾恐慌已經成爲遙遠的記憶,因爲「衰退交易」基本平倉。最近幾周,資金向長端/債券和短期利率(STIRS)下行保護轉移都體現了,交易者預計,未來幾乎所有情境下政府支出都會持續增長,因爲來自認可聯儲局今年寬鬆金融狀況指數(FCI)的「動物精神」產生經濟連鎖反應,已經幫助亞特蘭大聯儲GDPNow經濟增長預期推升到3.3%,美國在放鬆政策的同時,中國也在出台刺激措施,以及對特朗普紅色橫掃大選結果的對沖。

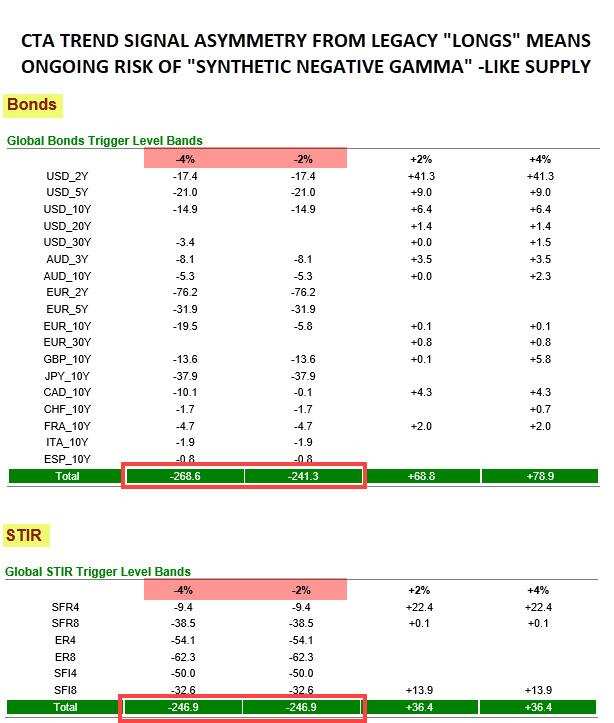

債券和STIRS中仍存在一個持續去槓桿風險的傳統多倉,它依然來自系統趨勢/ CTA 管理期貨領域。野村估算,該領域過去一個月拋售的G10國家國債規模約爲900億美元,STIRS的拋售規模約 540億美元。

目前,野村認爲仍嚴重偏向進一步的「供應」風險,期貨有下跌2%的波動風險。野村估算,在出現進一步拋售催化劑的情況下、即的拋售越多、債券/STIRS價格越低系統的負Gamma情況,可能還有2410億美元的債券和2470億美元的STIRS被拋售。

綜上所述,在最近幾周受到如此多的「特朗普 / 紅色橫掃」對沖影響之後,債市最大的局部「衝擊」將出現被野村稱爲「賀錦麗意外」的結果,特別是久期方面「賀錦麗 + 大選陷入僵局 / 國會分裂」結果,這將引發各類資產的「逆轉風險」,尤其是債券隨後上漲 / 挾淡倉導致的走高,很可能是美債收益率曲線的牛市趨平。

因此,野村看到了一些STIRS 和美國國債的上行空間,也就是在出現「賀錦麗僵局/分裂」結果的情況,屆時也會有相關主題股票的逆轉(銀行/金融的看跌價差 -押注特朗普橫掃/「經濟過熱」/放鬆監管主題股票的平倉風險)並且預計,在賀錦麗「僵局」交易的情形下,黃金/加密貨幣會受到擠壓。

與此同時,野村認爲,作爲Delat最低的大選結果,民主黨拿下國會兩院多數席位的所謂「藍色橫掃」是造成股市唯一大幅「下跌」情景,若出現藍色橫掃,股市未來一到三個月可能會下跌7%至10%,因爲重新加強監管和加稅對企業每股收益(EPS)預期增長會產生負面影響,尤其是選舉前大幅反彈之後。

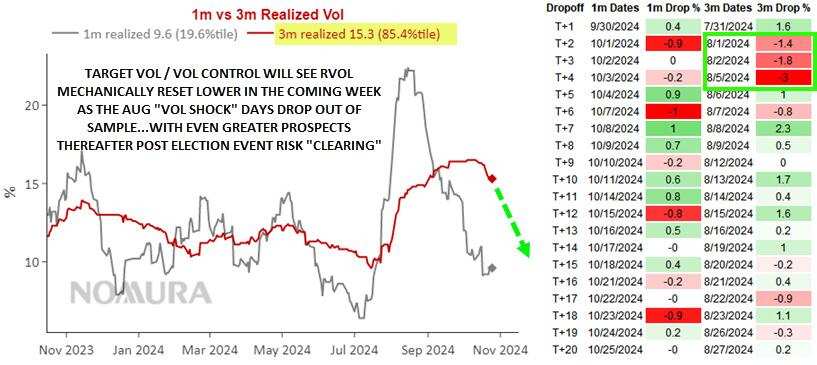

股市的情況和幾個月前McElligott一直在說的一樣:由於事件風險的聚集,市場仍然處於「過度對沖」狀態,並且在過去三個月經歷了兩次「波動衝擊」事件後,正在強制進行「風險管理」。

而如果沒出現上述最糟糕的情形多次上頭條,上述風險「清除」,過度對沖的交易就會平倉,產生直到今年底的機械「出價」,因爲很多任未能捕捉到大選前這波上漲行情,之後將出於害怕錯過上漲的FOMO心態追逐業績。

這就爲大選後的事件風險「清算」創造了條件,那將導致波動率重新降低,並可能推高現貨股票價格。因爲1、虧損的OTM 下行股票指數對沖被解除,交易商隨後將以數百億美元的Delta 規模回購其空頭期貨;2、緩慢建立的「空頭上行看漲期權」右尾對沖回升Delta;

3、到12月的「重置較低」指數 iVol和 DECQ 期權到期創造了額外的 Vanna 順風;4、企業回購股票的窗口在業績後重啓;5、系統目標波動率/波動率控制基金被迫從已實現波動率重置中機械地購買大量期貨;6、由於假期休市,所有市場都進入一年中流動性最差的時期,這意味着買賣價差較大,風險承擔/便利程度較低,這往往會加劇波動。隨着報價提高,所有買盤都可能類似於「一顆籃球穿過一根消防水帶」。

編輯/new

美国政府的大规模预算赤字支出会推升名义GDP,而相比持续高于美联储目标的通胀,联储对双重使命中的就业任务看得更重,就业显然被视为更大的经济风险。考虑到这种情况,

美国政府的大规模预算赤字支出会推升名义GDP,而相比持续高于美联储目标的通胀,联储对双重使命中的就业任务看得更重,就业显然被视为更大的经济风险。考虑到这种情况,