國金證券股份有限公司陳傳紅近期對億緯鋰能進行研究併發布了研究報告《業績超預期,儲能盈利上行》,本報告對億緯鋰能給出買入評級,當前股價爲49.44元。

億緯鋰能(300014)

10月24日,公司發佈三季報。1-3Q24公司收入340.5億元,同比-4.2%,歸母淨利潤31.9億元,同比-6.9%,扣非歸母淨利潤25億元,同比+16%;單Q3,公司收入123.9億元,同比-1.3%,環比+0.4%,歸母淨利潤10.5億元,同比-17.4%,環比-1.9%,扣非歸母淨利潤10.0億元,同比+11.4%,環比+25.5%。扣非歸母淨利潤超預期。

經營分析

1、Q3毛利率顯著改善。1-3Q24公司毛利率17.4%,同比+0.6pct,四費率11.0%,同比+1.9pct,減值0.4億元,同比-3.5億元,其他收益10.2億元,同比-4.9億元,扣非歸母淨利率7.3%,同比+1.3pct;單Q3公司毛利率19.0%,環比+3.45pct,主因稼動率提升和原材料成本下降,四費率10.5%,環比+0.7pct,主因財務費率提升(主要受會對損益影響),減值環比-0.7億元,投資收益環比-0.8億元,其他收益環比-2.5億元,扣非歸母淨利率8.1%,環比+1.6pct。

2、儲能盈利超預期:Q3動力/儲能電池分別出貨7.2/14.8GWh,環比+1%/+6%,動力接近盈虧平衡,儲能淨利率超10%,較H1顯著提升,主因稼動率提升和原材料成本下降,消費電池淨利率預計平穩,盈利規模環比小幅提升。

3、後續展望:①儲能:仍保持滿產滿銷,12月儲能60工廠一期投產,預計25年新增20GWh產能(合計共70GWh),另有外協工廠補充產能,628Ah電芯、Mr.Giant系統預計年底進入交付,客戶需求從電芯向直流側系統延伸;②動力:Q4伴隨配套新車型放量,動力電池銷量預計提升,明年Q2-Q3有望實現動力電池滿產;③消費電池:當前月出貨超1億支,滿產滿銷,馬來工廠小圓柱產能預計25Q2逐步投產,工具進入上行週期,預計維持高景氣。

盈利預測、估值與評級

需求高增長行業背景下,電池板塊週期、估值、業績三重底,關注龍頭公司反轉行情。公司儲能、消費電池保持滿產滿銷,儲能盈利已有所修復,我們預計公司24-26年歸母淨利潤分別爲43.5、56.8、72.9億元,對應PE分別爲21/16/13X,維持「買入」評級。

風險提示

新能源汽車、儲能需求不及預期,產能投放不及預期,電池價格下跌超預期。

證券之星數據中心根據近三年發佈的研報數據計算,中金公司曾韜研究員團隊對該股研究較爲深入,近三年預測準確度均值高達81.37%,其預測2024年度歸屬淨利潤爲盈利47.08億,根據現價換算的預測PE爲21.5。

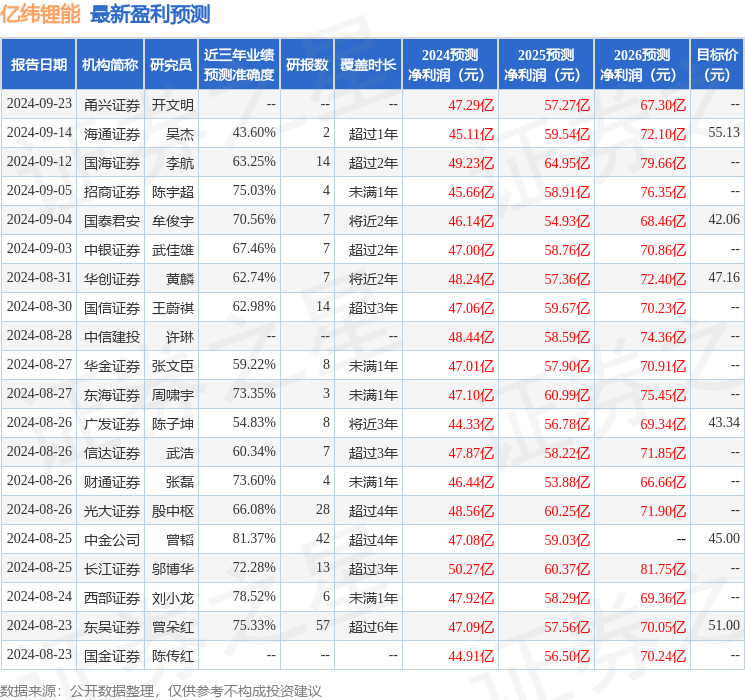

最新盈利預測明細如下:

最新盈利預測明細如下:

該股最近90天內共有30家機構給出評級,買入評級25家,增持評級5家;過去90天內機構目標均價爲48.53。

以上內容爲證券之星據公開信息整理,由智能算法生成,不構成投資建議。

最新盈利预测明细如下:

最新盈利预测明细如下: