來源:半導體行業觀察

Yole在最新的報告中預測。在生成式人工智能的推動下,GPU 市場規模預計將在 2029 年達到 1900 億美元,比 CPU 市場規模大兩倍!

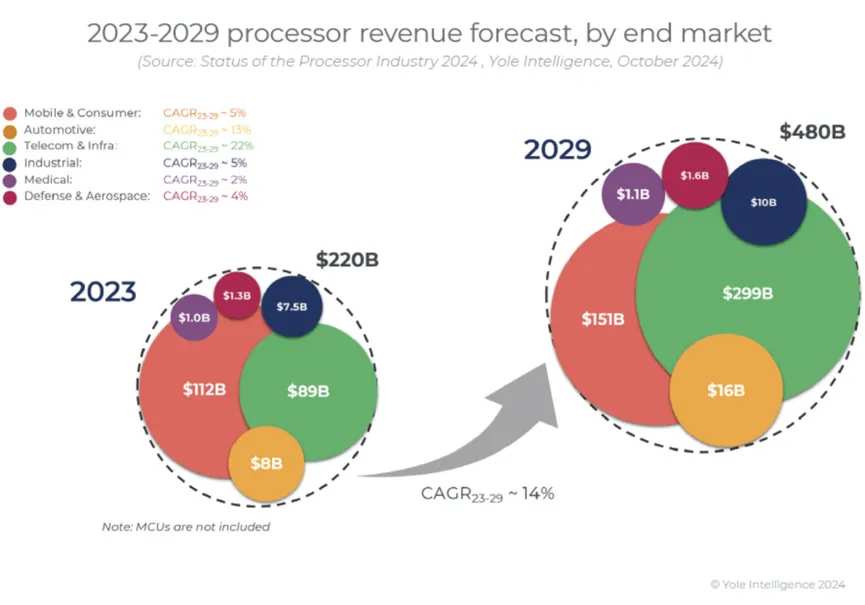

他們表示,處理器市場將經歷顯著增長,這主要得益於對生成式 AI 應用不斷增長的需求。到 2029 年,市場規模預計將達到 4800 億美元,而 GPU 和 AI ASIC 將引領這一擴張。雖然 APU、CPU 和 GPU 目前按此順序領先市場,但 GPU 預計將超越其他細分市場,因爲它們在 AI 驅動的工作負載中發揮着關鍵作用。數據中心 AI ASIC 也有望快速增長,因爲用於 AI 任務的專用芯片正在獲得關注,尤其是隨着雲超大規模提供商開發定製處理器。

預計到 2024 年,電信和基礎設施行業將超過移動和消費行業,成爲領先的細分市場,這得益於對人工智能基礎設施的大量投資。與此同時,汽車行業正在成爲一個主要的增長領域,這得益於該行業向人工智能和先進處理技術的轉變。相比之下,預計未來五年智能手機和個人電腦的需求將保持疲軟,導致移動和消費行業增長溫和,預計複合年增長率約爲 5%。

預計到 2024 年,電信和基礎設施行業將超過移動和消費行業,成爲領先的細分市場,這得益於對人工智能基礎設施的大量投資。與此同時,汽車行業正在成爲一個主要的增長領域,這得益於該行業向人工智能和先進處理技術的轉變。相比之下,預計未來五年智能手機和個人電腦的需求將保持疲軟,導致移動和消費行業增長溫和,預計複合年增長率約爲 5%。

英偉達獨霸GPU,英特爾CPU面臨競爭

在對 AI 加速器的需求不斷增長的情況下, $英偉達 (NVDA.US)$ 將憑藉其高性能 GPU 主導生成式 AI 革命。

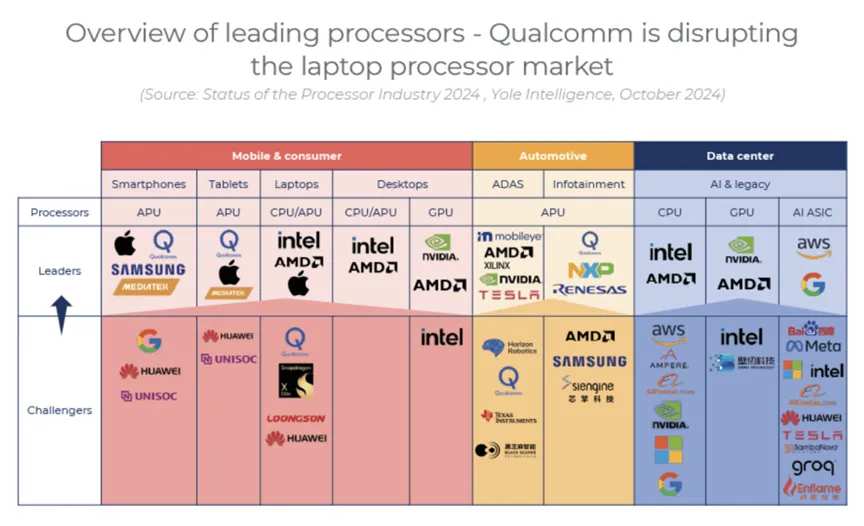

報告顯示,處理器市場主要由CPU和GPU組成,其中英特爾和 AMD 在 CPU 領域領先,Nvidia 則近乎獨霸 GPU ,他們合計佔據各自市場的 97%,並佔據整個處理器市場的 47%。

$英特爾 (INTC.US)$ 仍然是 CPU 領域的領導者,但由於來自 Ampere Computing 等初創公司以及$亞馬遜 (AMZN.US)$和谷歌等科技巨頭的競爭日益激烈,其市場份額正在下降。與此同時,$高通 (QCOM.US)$和聯發科在 APU 領域佔據主導地位,而蘋果在內部設計方面處於領先地位。在筆記本電腦市場,他們與曾經的雙頭壟斷企業英特爾/AMD 的競爭越來越激烈。汽車市場的競爭也日益激烈,衆多公司都在爭奪不斷擴大的機會。

$美國超微公司 (AMD.US)$ 和英特爾在 FPGA 領域處於領先地位,尤其是在 SoC FPGA 領域,而 AI ASIC 主要由谷歌、亞馬遜和$阿里巴巴 (BABA.US)$等數據中心 OEM 以及英特爾的 Gaudi 產品線推動。DPU 市場也由領先的數據中心處理器和超大規模雲提供商主導。

在中國,因爲政府優先發展人工智能和 RISC-V,爲處理器營造了競爭環境。總體而言,人工智能處理器市場正在快速增長,表明該行業正處於轉型階段。

生成式AI,推動處理器創新

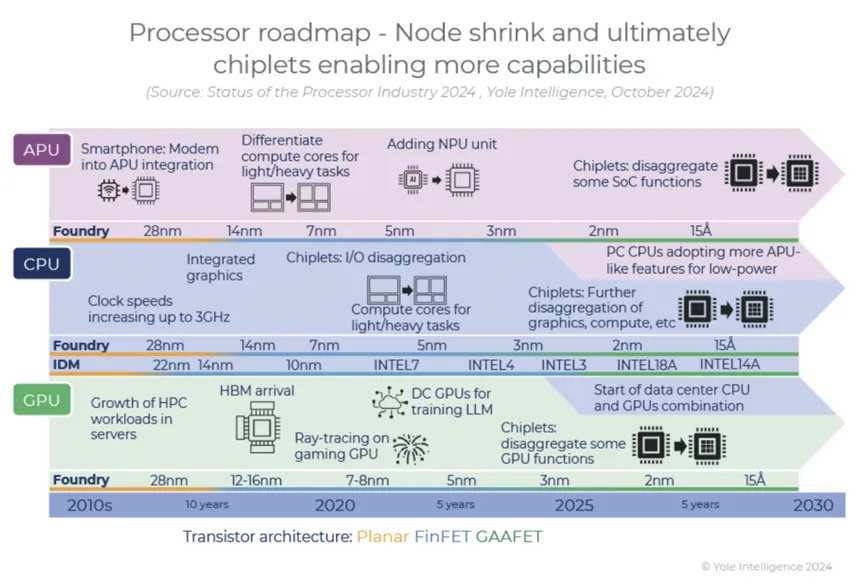

自 2023 年以來,生成式人工智能推動了處理器創新,優化了數據中心和消費設備中的人工智能。人工智能個人電腦正在重塑筆記本電腦和臺式機市場,Apple M 和高通的驍龍 X-Elite/Plus 引領潮流。AMD 和英特爾也分別憑藉 4nm 和 3nm 處理器進入人工智能個人電腦領域。

在智能手機中,人工智能集成提高了性能,尤其是聯發科的Dimensity 9300+。Nvidia 的 Blackwell GPU 採用芯片架構,將增強數據中心功能,而基於 Arm 的 CPU(如 Nvidia Grace)和來自主要科技公司的定製處理器正在服務器領域獲得關注。受對 ADAS 技術的需求推動,汽車行業也在不斷髮展。

初創公司和超大規模企業正專注於 AI ASIC 推理,以與 Nvidia 競爭,同時利用小芯片和 HBM 內存來提高效率。4nm 工藝正在成爲標準,而 3nm 僅限於特定應用。如今,$台積電 (TSM.US)$在先進工藝方面處於領先地位,而三星則面臨產量方面的挑戰。小芯片架構正在整個行業得到廣泛採用,從而能夠針對各種應用進行優化。

收入下降後,英特爾正在調整戰略,以提高代工業務的競爭力,計劃利用台積電的 3nm 工藝來生產其 Lunar Lake 處理器。到 2026 年,英特爾的重點將轉移到內部生產 Panther Lake 處理器。

先進封裝,快速發展

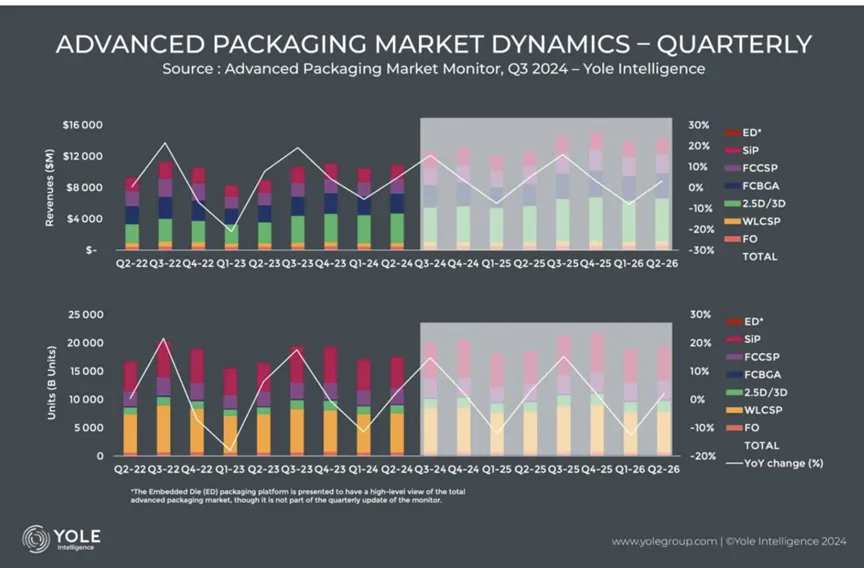

Yole表示,在人工智能的推動下,2024 年第二季度先進封裝收入達到 109 億美元,較上一季度增長 5%。

報告指出,由於正常的季節性因素通常會影響後端業務,預計上半年將是表現最弱的半年。而隨着需求顯示出緩慢復甦的跡象,預計 2024 年第三季度收入將再增長 15.5% 至 126 億美元。儘管需求仍然疲軟且客戶的庫存正在進一步消化,但 2024 年將是復甦的一年,2下半年的保險應該會更強勁。

在資本支出方面,2024 年第二季度略高於上一季度。頂級參與者在 2023 年的先進封裝資本支出約爲 103 億美元,比上一年下降 19%,但預計 2024 年將增長 7%。監測中增加了對 FOPLP 採用的兩種不同情景的新分析。最樂觀的情況是,考慮到台積電將從 2027 年開始將其 CoWoS 和 InFO 生產的很大一部分轉移到面板,UHD FO 向 PLP 的轉變更高。

Yole同時預測,在未來幾年,先進封裝收入預計將以 12.7% 的複合年增長率,那就意味着整個市場規模將從 2023 年的 390 億美元增至 2029 年的 800 億美元。總體而言,2023 年是整個半導體行業較爲疲軟的一年,先進封裝市場也受到了影響。儘管如此,隨着需求增加和先進封裝的採用不斷增長,市場將在 2024 年復甦。

按照Yole的頭顱,先進封裝市場主要受移動和消費、電信和基礎設施以及汽車市場推動,受 HPC 和生成式 AI 等大趨勢推動。在所有封裝平台中,2.5D/3D 封裝將在未來五年內增長最快。台積電、英特爾和三星等行業巨頭以及 ASE、Amkor 和 JCET 等頂級 OSAT 正在大力投資先進封裝技術和產能,預計 2024 年將在其先進封裝業務上投資約 107 億美元。

AI芯片,影響蔓延

作爲芯片行業的最主要動力來源,AI芯片的影響正在蔓延,例如作爲光刻機巨頭的掌舵人,ASML CEO Christophe Fouquet在上個禮拜發佈業績的時候就曾直言:「如果沒有AI,半導體行業會很慘。」

而從ASML和台積電業績以及帶來的影響,我們可見AI正在深入影響半導體行業。

正如彭博社在日前的一篇報道所說,半導體行業通常被視爲全球經濟的晴雨表,因爲芯片對於從數據中心服務器到洗碗機等一系列產品都至關重要。提供製造這些芯片所需設備的公司處於該行業的前線。

在半導體公司開始生產之前,需要花費數月時間來建造、安裝和測試用於製造芯片的機器。因此,像 ASML 這樣的公司對客戶的感受有着不同尋常的長遠看法。目前,他們對除人工智能以外的所有領域都發出了警告信號。例如,由於客戶庫存增加,汽車和工業供應商的需求正在下滑。

此外,英特爾公司正在削減成本並推遲新工廠的建設,以應對銷售額下降和虧損增加的問題。三星電子公司本月向投資者道歉,原因是高帶寬內存芯片的延遲導致財務業績令人失望。投資者本週將關注$德州儀器 (TXN.US)$公司,該公司將於週二公佈業績,因爲該公司的模擬芯片被廣泛的客戶使用。

綜合來看,設備製造商的前景似乎很艱難,其中許多公司的股價在今年早些時候創下了歷史新高。一些交易員沒有等待觀望,已經開始拋售股票。

ASML 剛剛經歷了自 9 月初以來最糟糕的一週,其在美國上市的股價下跌了 14%。美國最大的芯片設備製造商$應用材料 (AMAT.US)$公司 (Applied Materials Inc.) 下跌了 9.1%,而 KLA 和 $泛林集團 (LRCX.US)$ 分別下跌了 12% 以上。

與此同時,以色列芯片公司的股票在特拉維夫證券交易所下跌,這與其在美國證券交易所的下跌保持一致。領跌的是 NOVA,下跌約 14.8%,市值蒸發約 9.6 億美元,目前市值約爲54 億美元。Tower 下跌 3.6%,市值降至 51.5 億美元。$康特科技 (CAMT.US)$ 下跌 3.5%,市值約爲38.2 億美元。

Cantor Fitzgerald 分析師 CJ Muse 在一份研究報告中寫道:「我們對其他半導體設備公司一直持謹慎態度。但我們原本認爲,像 ASML 這樣交貨時間較長的公司會表現優異。顯然,我們的這種假設是錯誤的。」

AI芯片費錢,玩家不會太多

近日,Marvell 執行副總裁兼首席技術官 Noam Mizrahi 在接受日經採訪的時候表示,由於保持競爭力需要大量資金,只有少數頂尖芯片開發商能夠繼續投資用於人工智能計算的半導體。

「不過,即使『沒有多少』參與者有能力留在這場遊戲中,定製人工智能芯片的市場也將急劇增長。」Noam Mizrahi 強調。

Mizrahi指出:「從投資角度來看,這確實是一個龐大的市場。對於那些擁有規模並能進行長期投資的人來說,這是一個賽道。」「你需要投資封裝技術,你需要投資 5 納米、3 納米、2 納米的芯片工藝技術。你需要投資一切,包括知識產權、接口技術和內存技術。......爲此我認爲這個領域不會太擁擠。」

按照國際商業戰略公司 (IBS) 估計,製造 7 納米芯片的單片晶圓成本接近 10000 美元,製造 5 納米芯片的單片晶圓成本超過 14000 美元,製造 2 納米芯片的單片晶圓成本接近 20000 美元。爲了保持競爭力,芯片開發商花費數億美元開發和設計每一代芯片,以保持相關性。

與此同時,定製芯片的需求正在增長,尤其是用於人工智能計算的芯片。

雖然 Nvidia 和AMD的現成產品仍然很受歡迎,但 Google、$微軟 (MSFT.US)$、Amazon 和 Meta 等領先的雲服務提供商正在投入巨資開發自己的數據中心半導體。這些科技巨頭的目標是充分優化性能,實現產品差異化。這不僅需要建立自己的芯片設計團隊,還需要尋找合作伙伴來支持芯片的開發和生產。

爲此Marvell 預計,2023 年至 2028 年,定製計算芯片市場總量的複合年增長率將達到 45%,從 66 億美元增至 429 億美元。該公司的目標是在這個不斷增長的領域中提高其市場份額。

Mizrahi表示,人工智能熱潮的另一個主要增長動力在於數據中心的「互連」功能。例如,爲人工智能計算而設計的超級計算機需要多個圖形處理單元或人工智能加速器之間的快速連接,以便作爲一個計算單元運行,從而優化其性能。

「我們談論的不是一個單一的[組件],」Mizrahi說。「我們談論的是數百個、數千個、數萬個組件。它們都是相互連接的......它們都需要作爲一個虛擬機出現。它們的互連方式對[計算]結果有巨大影響。」

據 Marvell 稱,互連市場預計從 2023 年到 2028 年將以 27% 的年複合率增長,達到近 140 億美元的價值。

寫在最後

其實在沒多久以前,芯片行業的大哥是英特爾,英偉達雖然發展不錯,但依然不能與大哥相提並論。尤其是在經歷了挖礦大潮的崩盤以後,大家都曾爲英偉達的未來表達擔憂。但ChatGPT的到來,讓這一切改變了。

從市場看來,目前AI市場最穩定的贏家就是英偉達。雖然台積電、AMD和SK海力士目前也受益匪淺,但從相關壟斷情況看來,他們也會面臨不確定性。

AI未來將如何影響半導體,還是應該繼續觀望。

編輯/Rocky

预计到 2024 年,电信和基础设施行业将超过移动和消费行业,成为领先的细分市场,这得益于对人工智能基础设施的大量投资。与此同时,汽车行业正在成为一个主要的增长领域,这得益于该行业向人工智能和先进处理技术的转变。相比之下,预计未来五年智能手机和个人电脑的需求将保持疲软,导致移动和消费行业增长温和,预计复合年增长率约为 5%。

预计到 2024 年,电信和基础设施行业将超过移动和消费行业,成为领先的细分市场,这得益于对人工智能基础设施的大量投资。与此同时,汽车行业正在成为一个主要的增长领域,这得益于该行业向人工智能和先进处理技术的转变。相比之下,预计未来五年智能手机和个人电脑的需求将保持疲软,导致移动和消费行业增长温和,预计复合年增长率约为 5%。