2024年10月10日,央行宣佈決定創設新工具,

SFISF來啦!

我們今天來簡單聊兩句。

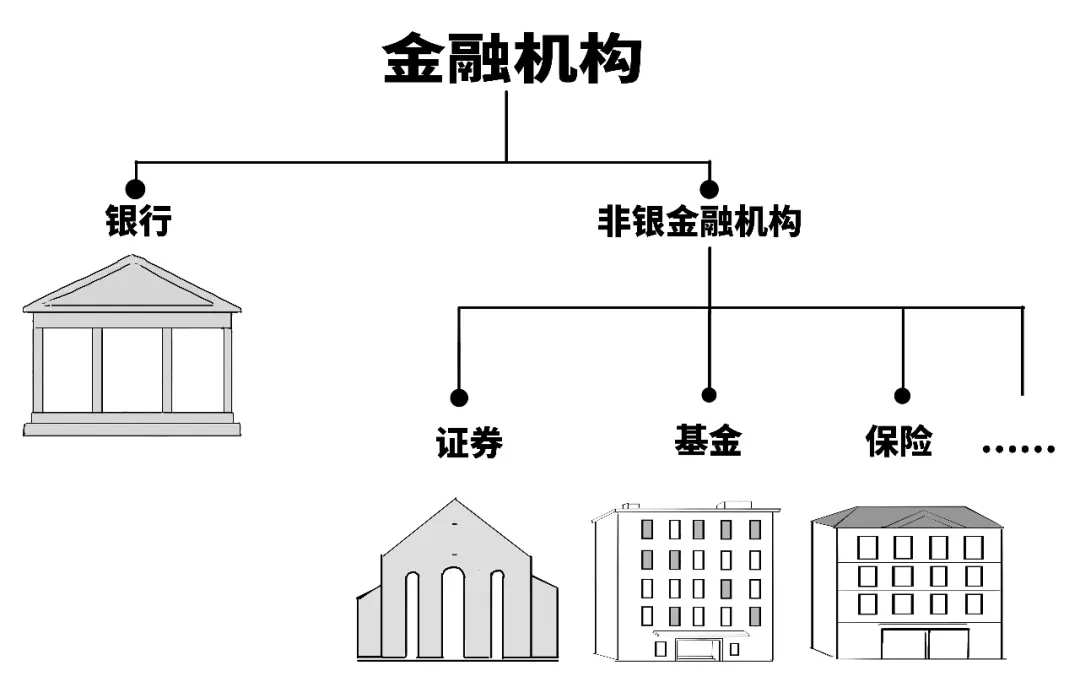

大家知道,金融機構除了銀行以外,還有證券公司、基金公司、保險公司這類非銀金融機構。

大家知道,金融機構除了銀行以外,還有證券公司、基金公司、保險公司這類非銀金融機構。

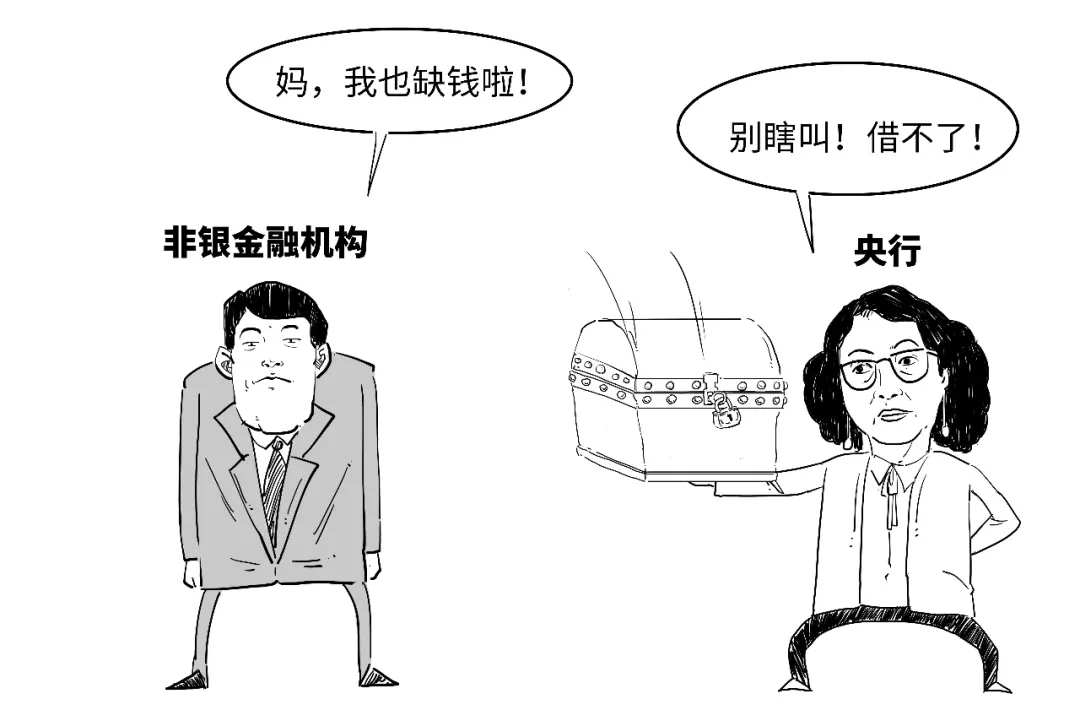

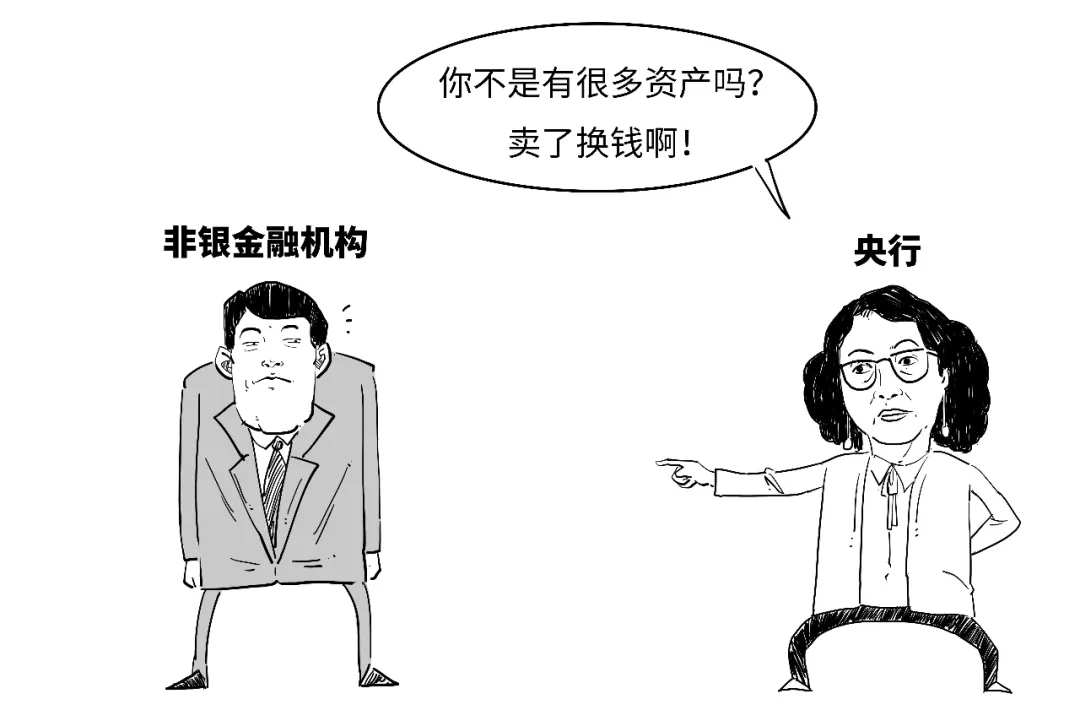

銀行如果缺錢了,是可以向央行申請貸款的。

但非銀金融機構缺錢了,

央行是不能直接向其提供貸款的。

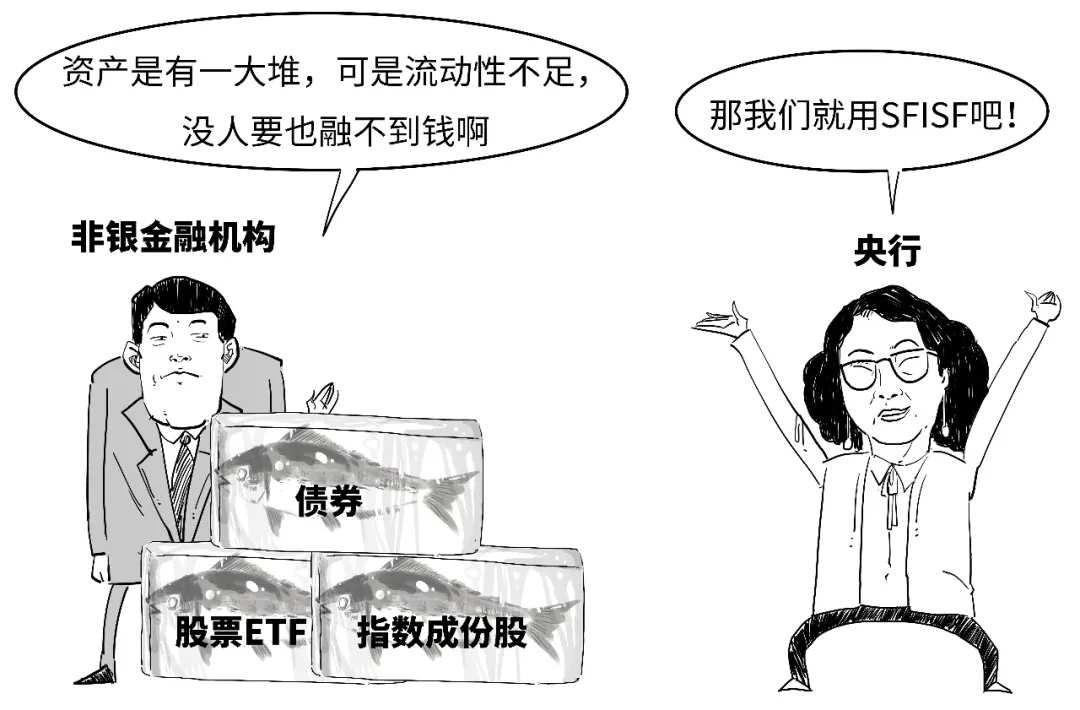

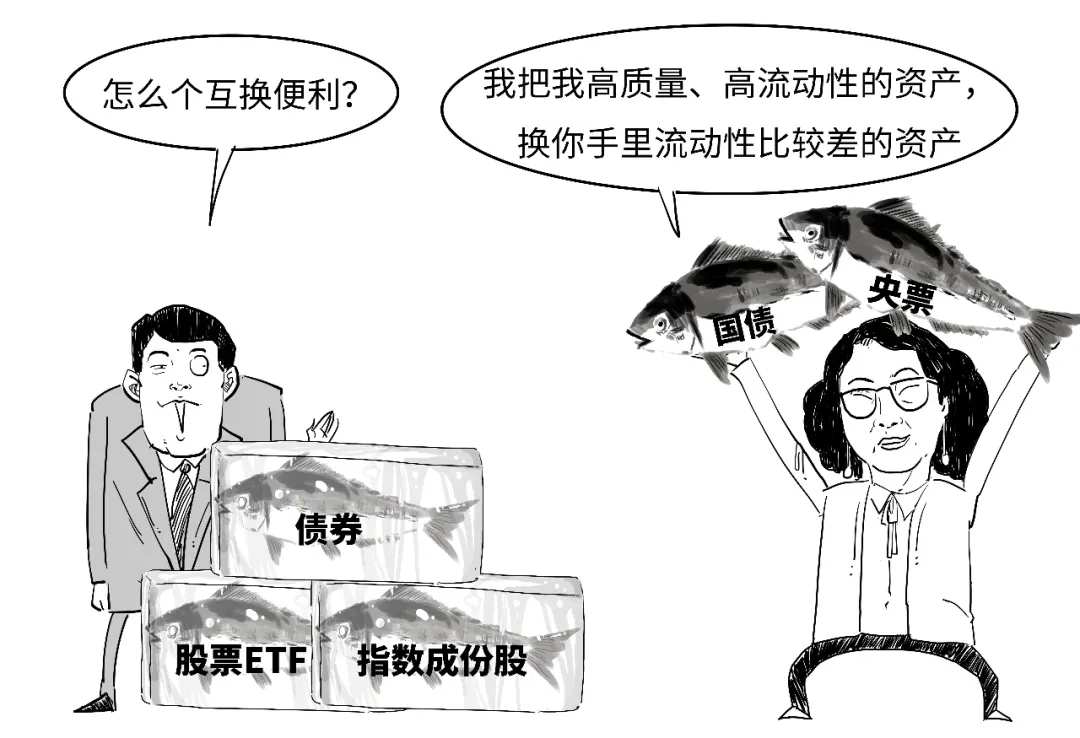

SFISF全稱是Securities, Funds and Insurance companies Swap Facility,也就是證券、基金、保險公司互換便利的意思。

這是一種“以券換券”的方式,

符合條件的證券、基金、保險公司可以用債券、股票ETF、滬深300成份股等資產,從央行換入國債、央票等高等級流動性資產。

但證券、基金、保險公司通過互換工具獲得的資金卻不能亂用。

通過SFISF,可以大幅提升了非銀金融機構的資金獲取能力和股票增持能力,有利於更好發揮證券、基金、保險公司的穩定市場作用,也爲股市帶來活「水」。

由於SFISF是採用「以券換券」,央行不是直接給錢,所以不會擴大基礎貨幣規模。

總之,SFISF這一互換工具可以和CBS相提並論。

今天我們有時間,那就再來聊一聊CBS。

CBS是央行票據互換工具(Central Bank Bills Swap)的簡稱。

可以簡單理解爲,就是央票和銀行永續債的互換。

央票就是央行爲調節商業銀行超額準備金而向商業銀行發行的短期債務憑證,期限短則3個月,長則3年。

,

基於央行的信用,央票流動性很強,

因此在投資人眼裏,持有央票的感覺有點像——

永續債我們曾經詳細說過,這次就不展開說了,

反正你只要記住,永續債是沒有明確到期日或者期限很長很長的債券,

期限長到……

不排除下面這種可能性——

所謂銀行永續債,就是銀行發行的永續債。

銀行可以通過發行永續債來補充資本金。

但對投資人來說,永續債的流動性不強,期限又長,

甚至有時候產生這種錯覺:

可見,永續債還是相對保守的投資。

這就要回到我們的主題,爲啥要推出CBS,

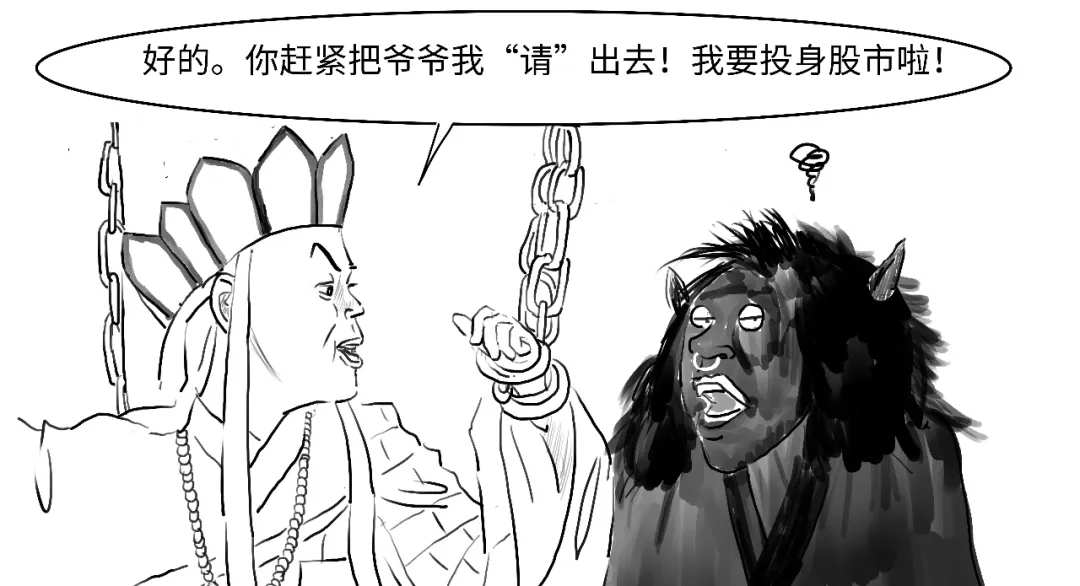

不妨來看一個小故事,

在一個遙遠的小島上,老王出海捕了只海龜,準備拿到市場上去賣掉,

但是,

海龜賣不出去,於是老王去找酋長,

這樣,投資者要買了海龜可以換海魚,

老王的海龜就順利被賣了出去。

如果我們把老王想象爲銀行,海龜想象爲永續債,海魚想象爲央票,那麼

這就是央行創設CBS的原因,

央行票據的流動性和信用等級比永續債要高,提高了銀行永續債的流動性,支持銀行發行永續債補充資本。

不是哦,

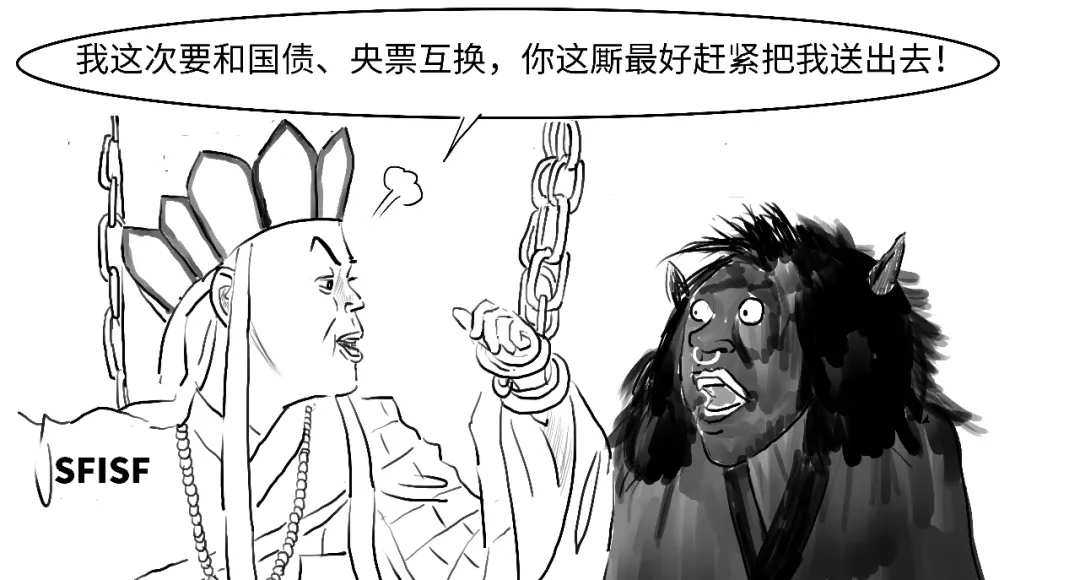

CBS只接受銀行發行的永續債,

而且對銀行的資產質量、資本充足率等都有一定要求。

而且要求銀行補充資本後能加大對實體經濟的支持力度。

也不是哦,

只有公開市場業務的一級交易商才有資格去換。

這裏的一級交易商主要是銀行和部分證券公司。

需要啊,

互換的期限一般不超過3年,

劇情需要,你不要在意這些細節。

互換來的央票不可用於現券買賣、買斷式回購等交易,

但央票可用於抵押,包括作爲機構參與央行貨幣政策操作的抵押品。

等到期後,央行與一級交易商互相換回債券,

而且銀行永續債的利息仍然歸一級交易商所有。

雖然一級交易商將持有的永續債和央票做了互換,但永續債的所有權並沒有轉移,所以利息自然還是歸屬原持票人,即上述一級交易商所有。

因此,通過CBS,央行只對銀行永續債的流動性提供支持,不承擔信用風險,信用風險還是由原持票人承擔,故原持票人也不能通過CBS工具實現出表。

CBS採用以券換券,不涉及基礎貨幣投放和收回,對銀行體系流動性的影響是中性的。

好了,

今天就說到這吧。

對了,補充一下,這次SFISF首期操作規模是5000億元,後面根據情況會進一步擴大規模。

素材來源官方媒體/網絡新聞

編輯/Somer

大家知道,

大家知道,