聯儲局減息50個點子的概率驟降,美國國債拋售加劇,推動10年期美債收益率向上突破4%重要大關;年底前市場押注利率下調幅度不到50個點子。

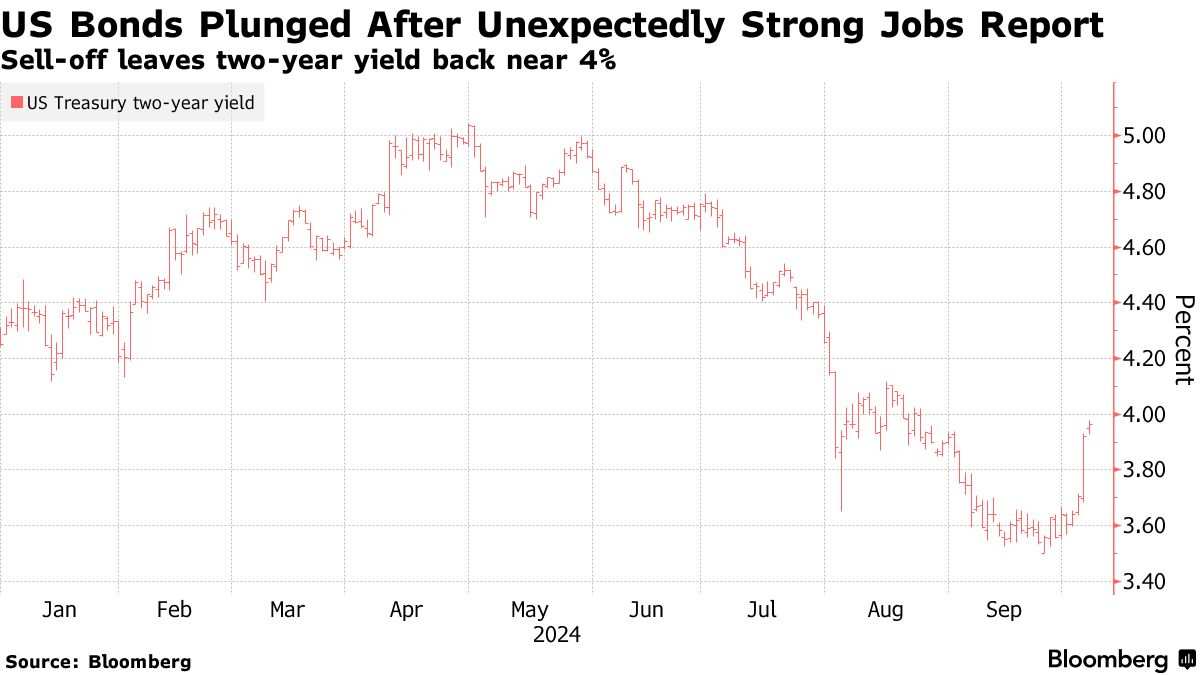

週一各期限美國國債價格全線暴跌,加劇了由強勁的勞動力市場數據引發的美債交易崩盤,推動美債收益率曲線大幅上移(美債收益率變動與價格變動呈反向關係),最新公佈的無比強勁的美國非農就業數據,以及失業率意外回落導致美債交易員們大幅減少對於聯儲局繼續大幅減息50個點子的押注力度。

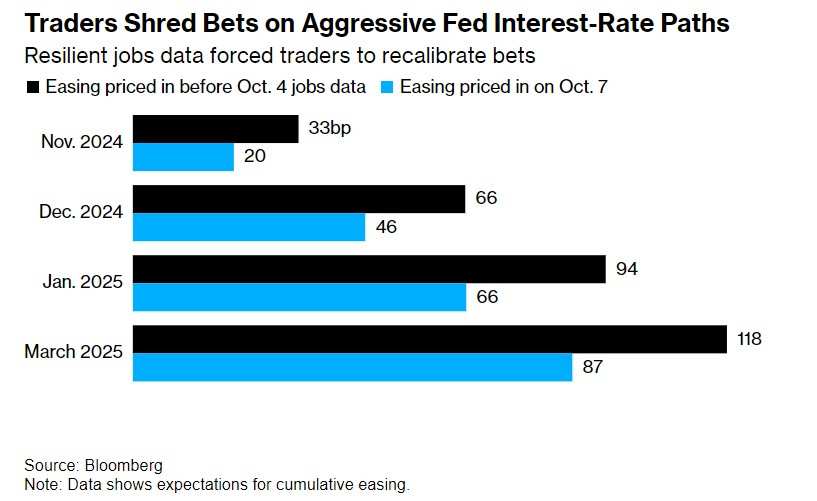

隨着全球大部分債券交易員至少短期內放棄對美國國債的看漲押注,推動關有着「全球資產定價之錨」稱號的10年期美債收益率升至8月以來的最高水平,即向上升破4%這一關鍵的美債收益率關口。自8月1日以來,利率期貨市場定價首次暗示到年底聯儲局基準利率下調幅度將低於50個點子,這意味着一部分交易員甚至定價年前聯儲局可能在11月或者12月的FOMC會議上選擇不減息。

從理論層面來看,10年期美債收益率則相當於股票市場中重要估值模型——DCF估值模型中分母端的無風險利率指標r。在其他指標(特別是分子端的現金流預期)未發生明顯變化,甚至10月美股業績期分子端可能偏向預期下行的情況下,分母水平越高或者持續於歷史高位運作,估值處於歷史高位的美國科技股、高風險公司債、加密貨幣等風險資產估值面臨收縮之勢。

從理論層面來看,10年期美債收益率則相當於股票市場中重要估值模型——DCF估值模型中分母端的無風險利率指標r。在其他指標(特別是分子端的現金流預期)未發生明顯變化,甚至10月美股業績期分子端可能偏向預期下行的情況下,分母水平越高或者持續於歷史高位運作,估值處於歷史高位的美國科技股、高風險公司債、加密貨幣等風險資產估值面臨收縮之勢。

交易員們現在認爲,聯儲局在 11月份轉向減息25個點子的可能性高達85%。相比之下,在非農就業報告出爐債券市場押注減息25點子的押注概率則勉強超過50%,押注減息50個點子的概率則一度高於25個點子。

來自道明證券的利率市場策略師簡·內夫魯茲表示:「市場所討論的焦點,甚至正在轉向是否會繼續進行減息。」「從經濟角度來看,情況並不那麼糟糕,這導致市場對聯儲局減息路徑重新定價。」道明銀行繼續預計聯儲局將在11月選擇減息25個點子,而不是繼續堅持減息50個點子。

交易員們撤回對於聯儲局將大幅加息的押注路徑——非農就業數據大幅反彈迫使交易員們重新調整減息賭注

10 年期美國國債收益率截至週一交易時間段上漲6個點子,至 4.03%,而對於利率預期更加敏感的2年期美國國債收益率上漲10個點子,至 4.02%。2年期及以下的短期美國國債表現不佳,標誌着美債收益率曲線的一個關鍵部分趨勢被暫時逆轉,凸顯出債市對於聯儲局未來減息路徑的預期大幅降溫。從歷史角度來看,美債收益率曲線通常向上傾斜,較長期債券的收益率較高,然而,這一常態因聯儲局開啓激進減息週期而中斷近兩年。

這些最新的押注舉措可謂反映了債券市場對聯儲局可能將引領美國經濟「不着陸」情景的期望復甦——即美國就業以及整個經濟持續增長、通貨膨脹率重新抬頭且聯儲局幾乎沒有減息操作空間的情況。週五公佈的無比火熱的非農就業報告可謂再次引發了人們對美國經濟過熱的擔憂,破壞了美國國債連續五個月的上漲勢頭。

據了解,週五美國政府公佈的數據顯示,繼前兩個月超預期上修7.2萬非農就業人數後,9月份非農就業人數大幅超預期增加25.4萬人,創下六個月來最大規模的非農新增人數。相比之下,經濟學家們的預期中值僅僅爲15萬人,且最新非農超過媒體調查所顯示的最樂觀預期。根據美國勞工統計局週五公佈的另一項數據,失業率意外降至4.1%,時薪收入環比超預期增長0.4%,兩項數據均高於經濟學家預期(分別爲失業率預期4.2%以及時薪增速0.3%)。

結合上週公佈的其他數據共同顯示出,美國企業們對於工人的需求仍然健康,並且裁員人數仍然非常低,加之更早的經濟數據顯示美國經濟韌性十足,非農就業報告可能大幅度緩解經濟學家們對於美國勞動力市場降溫過快以及對於經濟衰退的擔憂情緒。美國勞動力市場的形勢與美國消費者支出可謂密切相關,就業規模以及薪資收入對於整體消費而言至關重要,消費者支出韌性無疑將大力推動美國經濟巨輪繼續遠航,畢竟美國GDP成分中70%-80%的項目與消費密切相關。

「我們曾預計可能出現更加強勁的收益率曲線,但也預料到會有一個逐漸的調整過程。」包括喬治·科爾在內的高盛集團策略師在一份報告中寫道。「9 月非農就業報告中的強勢程度可能加速了這一過程,貨幣政策限制程度再次引發爭論,反過來,這種預期對於美國經濟的打擊又可能加深聯儲局的減息幅度。」

週一的未平倉統計數據(跟蹤期貨市場的頭寸情況)在與隔夜擔保融資利率(SOFR)相關的多個合約中大幅下跌,表明美債多頭們紛紛選擇投降。與此同時,在更加熱門的期權市場上,出現一批新的「聯儲局鷹派對沖」交易,目標是押注今年聯儲局將僅僅再減息25個點子——意味着接下來兩次會議可能有一次選擇不減息。

據了解,華爾街大行花旗集團的經濟學家團隊在週一的一份報告中表示,他們預計聯儲局將在11月減息25個點子,而不是該集團此前所預期的減息50個點子。在週五公佈的9月非農就業數據暗示美國經濟仍然強勁之後,花旗加入其他華爾街銀行,放棄減息50個點子的激進預測。

花旗集團經濟學家維羅妮卡·克拉克和安德魯·霍倫霍斯特在這份報告中寫道:「11月聯儲局不減息的門檻相當高,因爲一個月的勞動力市場數據並沒有令人信服地降低經濟下行風險,這種下行風險已經持續了好幾個月,而且許多數據集都推動聯儲局官員在9月選擇減息50個點子。」「我們認爲,未來幾個月勞動力市場疲軟將再次出現,整體通脹趨勢仍將放緩,這可能促使聯儲局官員們選擇在12月減息50個點子。」

交易員們現在正焦急等待本週多位聯儲局官員將發表的一系列演講,以進一步了解利率的走向動態。他們也在等待本週晚些時候將公佈的美國通脹數據,經濟學家們普遍預計9月份美國消費者價格指數(即CPI)將上漲0.1%,可能將創三個月來最小漲幅。聯儲局主席傑羅姆·鮑威爾近日曾強調,聯儲局官員們發佈的利率點陣圖預測,結合他們 9月份的政策利率決定表明,在今年最後兩次FOMC會議上聯儲局將選擇減息25個點子,總計50個點子減息幅度。

來自TS Lombard的董事總經理達里奧·珀金斯表示:「聯儲局不需要經濟衰退來使通貨膨脹率達到可容忍的目標水平,因此聯儲局在沒有等到真正的經濟疲軟的情況下選擇放鬆了貨幣政策。」「到目前爲止,每個人都應該意識到聯儲局正在先發制人地選擇預防式減息,並且不會馬上停止。」

「在我們看來,11月聯儲局FOMC會議上選擇減息50個點子的可能性已不復存在。美國債券交易市場仍在不斷適應新的定價現實。」Bloomberg strategists經濟學家團隊表示。

在9月份,聯儲局啓動了四年來的首次減息週期,並且超預期減息50個點子,聯儲局主席傑羅姆·鮑威爾表示,此舉旨在保護美國經濟韌性,即「預防式」加息目的,而不是出於衰退動機。近期,鮑威爾可謂多次強調,聯儲局官員們不尋求或歡迎勞動力市場狀況進一步降溫。鮑威爾等聯儲局官員在近期通過各種措辭暗示,聯儲局未來主要工作既要避免經濟衰退,也要保證美國經濟「軟着陸」。

編輯/rice

从理论层面来看,10年期美债收益率则相当于股票市场中重要估值模型——DCF估值模型中分母端的无风险利率指标r。在其他指标(特别是分子端的现金流预期)未发生明显变化,甚至10月美股财报季分子端可能偏向预期下行的情况下,分母水平越高或者持续于历史高位运作,估值处于历史高位的美国科技股、高风险公司债、加密货币等风险资产估值面临收缩之势。

从理论层面来看,10年期美债收益率则相当于股票市场中重要估值模型——DCF估值模型中分母端的无风险利率指标r。在其他指标(特别是分子端的现金流预期)未发生明显变化,甚至10月美股财报季分子端可能偏向预期下行的情况下,分母水平越高或者持续于历史高位运作,估值处于历史高位的美国科技股、高风险公司债、加密货币等风险资产估值面临收缩之势。