摩根士丹利和摩根大通均認爲,個人投資者是推動A股此次反彈的主要力量,當前A股槓桿率低,家庭超額儲蓄在股市配置偏低,如果家庭資產進一步湧入股市,增量彈藥或在2-3萬億,將推動A股市場繼續反彈。

中國的個人投資者正在推動股市反彈,A股的低槓桿率和高家庭儲蓄表明,家庭資產配置向股市轉移的潛力巨大。

10月3日週四,摩根士丹利策略分析師Chiyao Huang及其團隊發文稱,若市場情緒持續高漲,則可能將有近6萬億元的家庭資產會進入股票市場。週三,摩根大通證券分析師Katherine Lei及其團隊發文稱,股市反彈才剛剛開始。兩個團隊均認爲,個人投資者是推動A股此次反彈的主要力量,當前A股槓桿率低,家庭儲蓄增加、資產在股市配置偏低,如果家庭資產進一步湧入股市,將推動A股市場繼續反彈。

大摩還指出,券商股在本輪反彈中估值可能過高,摩根大通則表示,券商股的每股收益有37%的上漲空間。

大摩還指出,券商股在本輪反彈中估值可能過高,摩根大通則表示,券商股的每股收益有37%的上漲空間。

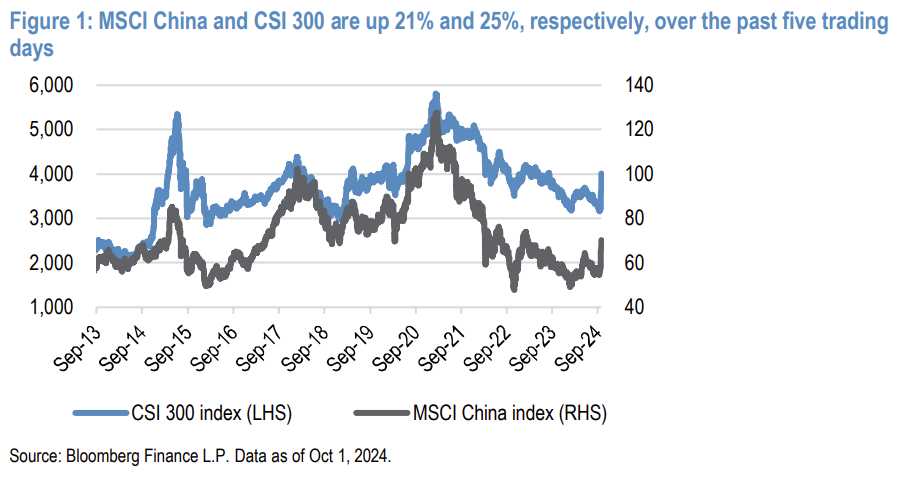

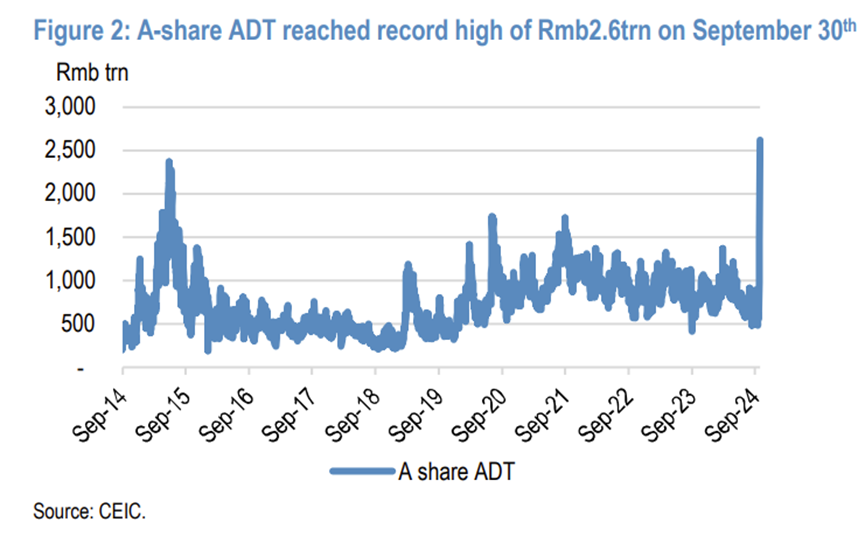

自9月24日中國人民銀行新聞發佈會以來,MSCI中國和CSI 300指數分別上漲了21%和25%,9月30日的交易額達到了創紀錄的2.6萬億元人民幣,交易速度飆升至751%。

個人投資者而非槓桿推動了本輪反彈

大摩和摩根大通均認爲,個人投資者推動了此次反彈,與2015年最後一次個人投資者牛市時的情況相似。摩根大通額外指出,離岸市場的反彈主要由機構投資者推動,但境內個人投資者是境內表現的關鍵驅動力。

首先,2015年平均交易速度爲495%,峯值超過700%;而此次反彈,過去一週A股的平均交易速度爲465%。

其次,2015年的牛市,個人投資者在交易量中佔比高達90%;而當前的股市反彈,個人投資者扮演了重要角色,在交易量中佔比約60%。

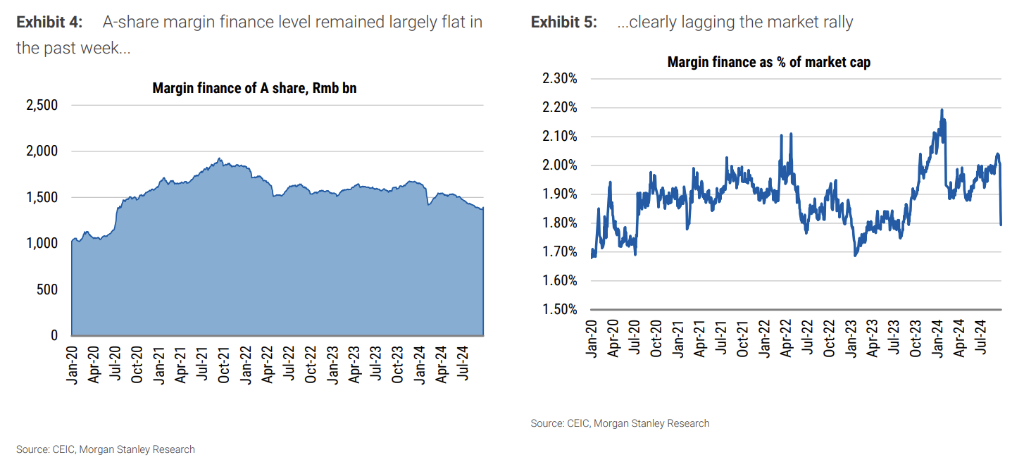

需要注意的是,和2015年資金流入主要由個人投資者和槓桿推動不同,本次股市反彈並非由槓桿驅動。

摩根大通指出,A股市場的槓桿率已從2015年峯值的約8%降至目前九月底的約2.0%。

大摩指出,按金融資活動滯後於不斷上升的交易參與度。截至9月27日,按金貸款餘額爲1.38萬億元,與月初相比幾乎沒有變化。因此,由於市場反彈,按金融資佔市值的比例從反彈前的約2%下降至1.79%。

這表明,當前階段的股市反彈和交易活動增加並非由槓桿驅動,因爲整體投資者的風險偏好尚未提高到需要使用更多槓桿的水平。

另一方面,新投資者通常不太使用槓桿,而他們可能是本次資金流入的主要貢獻者。數據顯示,過去一週新開戶數量比前幾周增加了5-6倍。

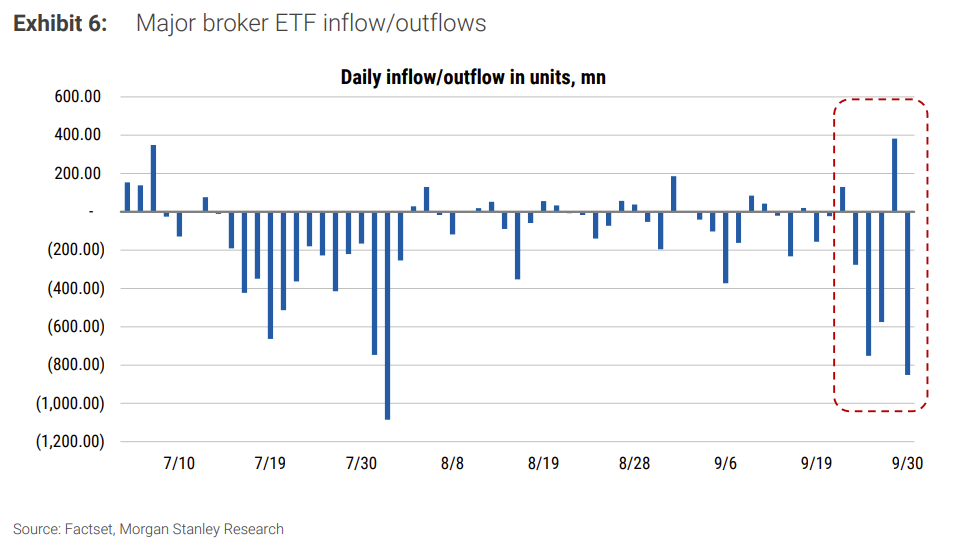

此外,券商ETF在反彈期間出現資金流出,大摩跟蹤的主要券商ETF在過去一週淨流出約19億單位,這可能再次表明券商股的買入主要由個人投資者推動,因爲個人投資者往往更傾向於直接購買股票,而不是通過ETF進行投資。

個人投資者有充足的力量推動股市繼續反彈

大摩認爲,中國個人投資者有充足的力量推動股市繼續反彈。摩根大通也表示,A股市場的反彈剛剛開始。

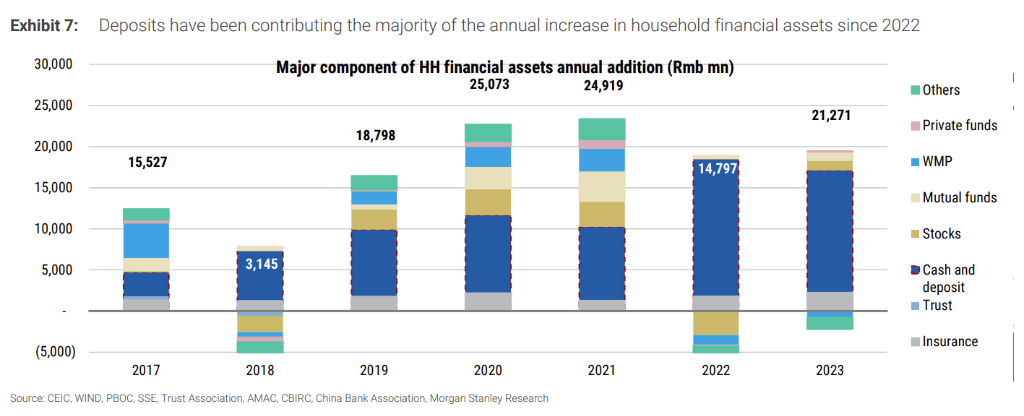

大摩指出,2022年,中國家庭金融資產增加了14.8萬億人民幣,2023年則增加了21.3萬億人民幣,其中銀行存款每年增長17-18萬億人民幣。家庭資產配置中,存款的比例從2021年的48%上升至2024年上半年的55%。

這表明家庭資產在股票投資上的配置不足,原因在於股票和共同基金回報表現不佳。

近期,A股市場情緒的劇烈變化以及資本的快速回流可能正在推動家庭資金迅速回流股市。不過,相較於2015年的牛市,本次資金流入的速度可能會較慢,因爲那時槓桿作用更大,往往會帶來更集中的資金流入。

大摩還指出,如果市場情緒持續高漲,則可能將有6萬億元的家庭資產進入股票市場,並可能帶來2-3萬億的再投資。計算方法如下:

截至2024年上半年,直接股票投資約佔家庭金融資產的4.8%,在2020年和2021年的牛市期間,該比例平均爲7.1%。2024年上半年家庭金融資產爲264.7萬億元,根據2.2%的差距進行計算,流入股市的潛在資金約爲264.7×2.2%=5.9萬億元。

假設市場上漲25%,推動股票增值,家庭可能會再次投入資產進股市,這一潛在資金約爲2.6萬億元。

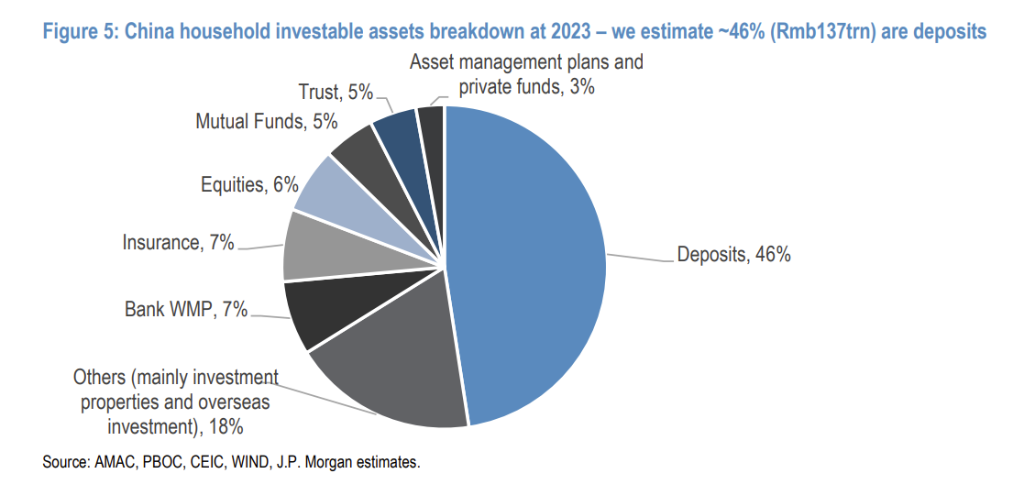

摩根大通同樣認爲,個人投資者的資金池相當可觀。

截至2024年8月,零售需求存款爲39萬億元,約爲20萬億元直接股票投資的2倍。股權投資在家庭金融資產中的佔比僅爲6%。

此外,從2021年到2024年上半年,零售存款的年均增長率約爲14%,遠高於2010年至2020年期間的11.6%。假設2021年至2024年8月期間零售存款的正常增長率爲11.6%,我們預計2024年8月底零售超額存款餘額將達到8萬億元人民幣。

券商股在本輪反彈中估值可能過高

大摩指出,個人投資者交易往往會帶來過度反應。許多H股券商股的市淨率(P/B)比2020-2021年的水平高出10-20%,但個人投資仍可能推動其進一步上升。不過,鑑於商業結構變化和相對較小的資金流入規模,大摩認爲券商股不太可能達到2015年超過2倍市淨率的估值。

大摩表示,10月3日週三,H股券商股反彈後,投資者可能將定價約爲1.4萬億元人民幣的日均交易額(ADT)作爲運行基準,如果市場情緒足夠高漲,大摩甚至認爲個人投資者也可能將2萬億元人民幣視爲運行基準。

當日均交易額降溫時,股票通常會急劇回調——大摩表示,很難預測高情緒和日均交易額能夠維持多久,以及個人投資者能夠將券商股的估值推高到什麼水平。

摩根大通則認爲,中國公佈的貨幣支持措施和潛在的財政寬鬆對資金流動和宏觀前景都是積極的,券商股的每股收益有37%的上漲空間。H股中,中國金融類股票整體市淨率相比2020、2021年的峯值折價39%,相比2015年的峯值折價65%。

編輯/ping

大摩还指出,券商股在本轮反弹中估值可能过高,摩根大通则表示,券商股的每股收益有37%的上涨空间。

大摩还指出,券商股在本轮反弹中估值可能过高,摩根大通则表示,券商股的每股收益有37%的上涨空间。