在美股的中國股票ETF也出現看漲期權規模激增。

智通財經APP注意到,當華爾街對沖基金們談到中國股市時,主流情緒已經轉向樂觀,尤其是期權這一高槓杆衍生品的持有機構們。中國政府上週宣佈超預期的大規模刺激措施組合,推動港股創下近13年來最大單週漲幅,有望在2024年成爲全球漲幅最大的股市之一,A股上證指數則在上週暴漲,從2700點大幅拉升至長期以來難以逾越的3000點大關。

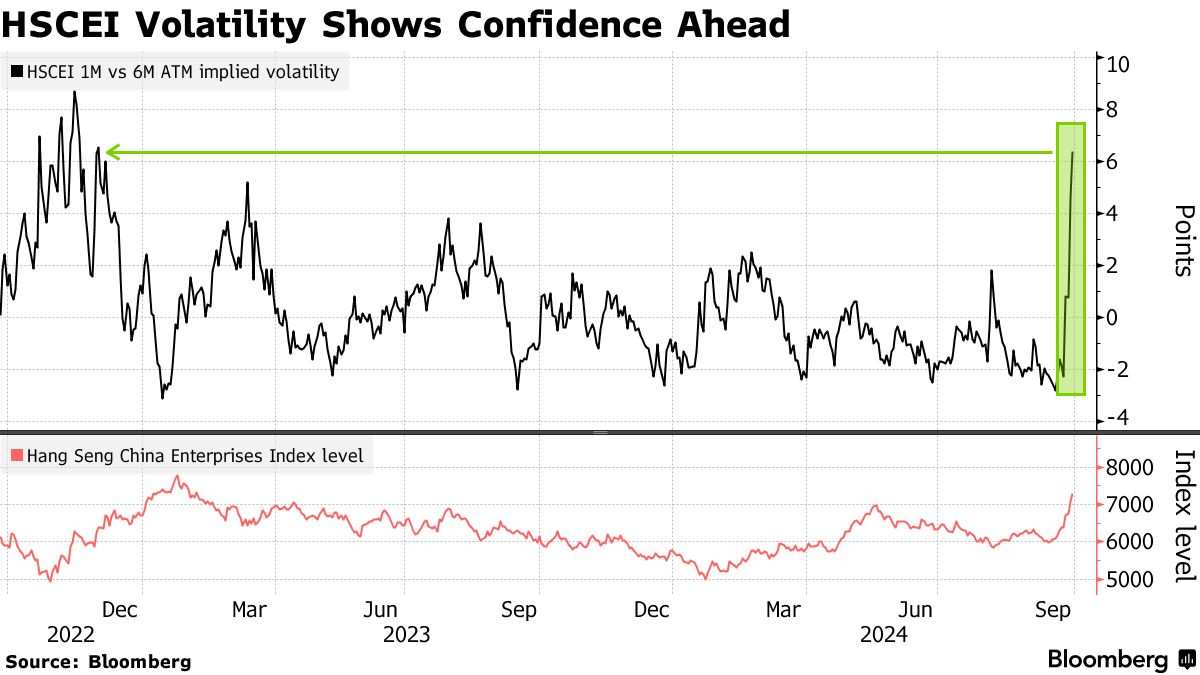

值得注意的是,市場參與者們,尤其是外資機構通過看漲期權這一衍生品積極追漲,導致港股下個月波動性對沖成本相對於六個月期限的合約飆升至兩年高點,表明投資者們在至少在中期內愈發堅定的信心,同時也意味着做空中國股市的資金以及尋求「中性對沖」策略的資金勢力損失慘重,一些機構甚至爆倉。如果投資者在短期內做空中國股市或使用中性對沖策略(如持有多頭頭寸的同時買入看跌期權),那麼由於市場短期內瘋狂上漲,這些策略可能會遭遇嚴重損失。

在短短几天內,中國政府採取一系列超預期的刺激措施,從消費支出到房地產市場以及股票市場,可謂無所不包。港股基準指數——恒生指數全年漲幅勉強達到22%,實現連續11天大舉反彈,這是自2018年輝煌時期以來該港股指數持續最長的一次上漲。

在短短几天內,中國政府採取一系列超預期的刺激措施,從消費支出到房地產市場以及股票市場,可謂無所不包。港股基準指數——恒生指數全年漲幅勉強達到22%,實現連續11天大舉反彈,這是自2018年輝煌時期以來該港股指數持續最長的一次上漲。

事實證明,隨着貨幣政策與流動性便捷政策提供的「水」足夠充沛,加之財政刺激基調確立,上證指數從2689這一階段性的低點收復看似難以逾越的3000點位大關僅僅需要7個交易日,A股基準指數——滬深300指數本週刷出超級大陽線,一週瘋漲超15%。

在港股,這種憧憬「長牛行情」的樂觀情緒更加瘋狂,受益於聯儲局意外減息50個點子開啓減息週期,以及國內貨幣刺激政策提供的流動性支持,港股可謂吃到「中美雙重流動性紅利」,疊加國內促銷費、推動民營經濟發展政策等衆多利好催化劑之下,恒生科技指數本週史詩級大漲超20%,恒生指數漲超13%。截至本週五收盤,恒生指數年內累計上漲21%,超過美股基準——標普500指數 年內約20%的這一全年累計漲幅。

「似乎這一次政府部門感覺到了的緊迫性。」來自舊金山的Matthews Asia投資組合經理(Michael Oh表示。「如果投資者們相信中國政府將繼續大力度支持市場,那麼反彈可能將持續下去,中國市場的估值確實太便宜了。」

在上週,關於中國股市的一切似乎都變了。放眼國際市場,長期以來對於中國股市較爲謹慎的華爾街投行們以及對沖基金機構們,突然一邊倒地轉向集體唱好港股與A股,「做多中國」之聲響可謂徹華爾街。

中國政府下調基準利率、銀行存款準備金率以及各項借貸成本,並且承諾數十億美元用於提振中國股市,同時宣佈發放救濟金以刺激消費支出,並且明確提振民營經濟、大力刺激消費以及全面改善居民收入的最高層政策基調,甚至還爲當地牛奶生產提供了支持。

隨着中國股市(包含港股與A股)大幅上漲,針對「中國企業基準指數」下跌的對沖保護措施成爲2015年以來最便宜的規模——2015年該指數曾達到多年來的高點,這項數據反映出市場普遍認爲下跌的可能性較小,投資者對未來市場下行的擔憂減弱,並且中國股市,尤其是港股空頭們的損失可能創下十多年來的最高規模。與此同時,中國股市看漲合約數量相對於看跌合約數量達到了自6月以來的最高水平。

結合這兩點來看,越來越多聚焦於中國股市的外國投資機構選擇看漲期權進行槓桿獲利,而且不對沖股市下行風險,意味着市場的看漲情緒變得非常強烈甚至可能是「狂熱」。投資者們更傾向於押注市場繼續上漲,而不是爲下跌風險做準備。

在美國,包括億萬富翁大衛·泰珀在內的頂級機構投資者都在瘋狂購買中國股票資產,追蹤一些中國股市基準指數的交易所交易基金(ETF)的看漲期權交易規模激增。在美股,圍繞中國公司的美國存託憑證的短期合約交易出現極度看漲交易趨勢。

在目前的中國股市,看漲押注占主導地位,一些早期買入的期權買家在當週的晚些時候選擇獲利了結,而其他一些看漲勢力則通過看漲期權價差來自滾動頭寸,即投資者將即將到期或接近到期的期權頭寸移到更遠的到期日,以延續他們的交易,而不是平倉或結算,但他們同時可能通過期權價差策略控制成本或鎖定一部分利潤。看漲期權價差價差策略則指的是投資者買入和賣出兩個不同行權價的看漲期權,通過這種策略,投資者可以限制潛在的風險(因爲賣出的期權可以部分抵消買入期權的成本),同時也限制了利潤的上限。

在圍繞中國股票市場的看漲期權交易出現狂熱浪潮之際,來自 Susquehanna International Group的衍生品策略聯席主管克里斯·墨菲警告稱,如果漲勢逐漸消失,這種看漲期權波動性的突然飆升可能會瞬間逆轉。

「在我看來,希望通過買入看跌期權來對沖此舉的投資者也應該非常小心,因爲價格回落但引伸波幅水平也在下降,即使標的物價格下跌,也會嚴重限制買入看跌期權所帶來的收益。」克里斯·墨菲補充表示,買入看跌期權價差、保護性領口策略或者減少風險暴露敞口等期權策略更加有意義。

來自 Manulife Investment Management的資產配置高級投資組合經理馬克·富蘭克林表示,儘管從長遠角度來看,人們的擔憂情緒依然存在,但現在投資則們普遍持樂觀態度。「由於全球資金對於中國股市的配置比例仍然較低,我們預計港股以及A股將會出現非常有意義的短期反彈,可能引發由大規模空頭回補所引發的劇烈反彈。」

編輯/ping

在短短几天内,中国政府采取一系列超预期的刺激措施,从消费支出到房地产市场以及股票市场,可谓无所不包。港股基准指数——恒生指数全年涨幅勉强达到22%,实现连续11天大举反弹,这是自2018年辉煌时期以来该港股指数持续最长的一次上涨。

在短短几天内,中国政府采取一系列超预期的刺激措施,从消费支出到房地产市场以及股票市场,可谓无所不包。港股基准指数——恒生指数全年涨幅勉强达到22%,实现连续11天大举反弹,这是自2018年辉煌时期以来该港股指数持续最长的一次上涨。