趣致集團後續的股價走勢是否會複製友寶在線?

作爲無人售貨機運營領域中的兩大玩家,友寶在線(02429)、趣致集團(00917)分別於2023、2024年成功在港股上市。從股價表現來看,二者有諸多相似之處,均是上市後大漲,友寶在線58個交易日實現股價較發行價翻倍,趣致集團在20個交易日內亦達成了這一目標。

但不同的在於,友寶在線大漲之後目前的股價已回落至發行價附近,股價走出了「過山車」的既視感,而趣致集團股價目前雖處於下行趨勢中,但截至9月27日其股價較發行價仍有超80%的漲幅。

值得注意的是,趣致集團已於9月9日正式被納入「恒生綜合指數」的成分股,但之後的6個交易日趣致集團的股價持續下跌,最大跌幅超11%,顯然有資金已藉此機會「出逃」。

值得注意的是,趣致集團已於9月9日正式被納入「恒生綜合指數」的成分股,但之後的6個交易日趣致集團的股價持續下跌,最大跌幅超11%,顯然有資金已藉此機會「出逃」。

而投資者更關心的問題在於,至11月26日時,趣致集團即將迎來限售股解禁,這無疑會令公司股價承壓,趣致集團後續的股價走勢是否會複製友寶在線?這值得深入探討。

大規模限售股解禁過於集中

從限售股解禁的層面來看,趣致集團股價面臨的挑戰不可謂不大,這是來自IPO前投資者、控股股東、基石投資者同時解禁的三重壓力。

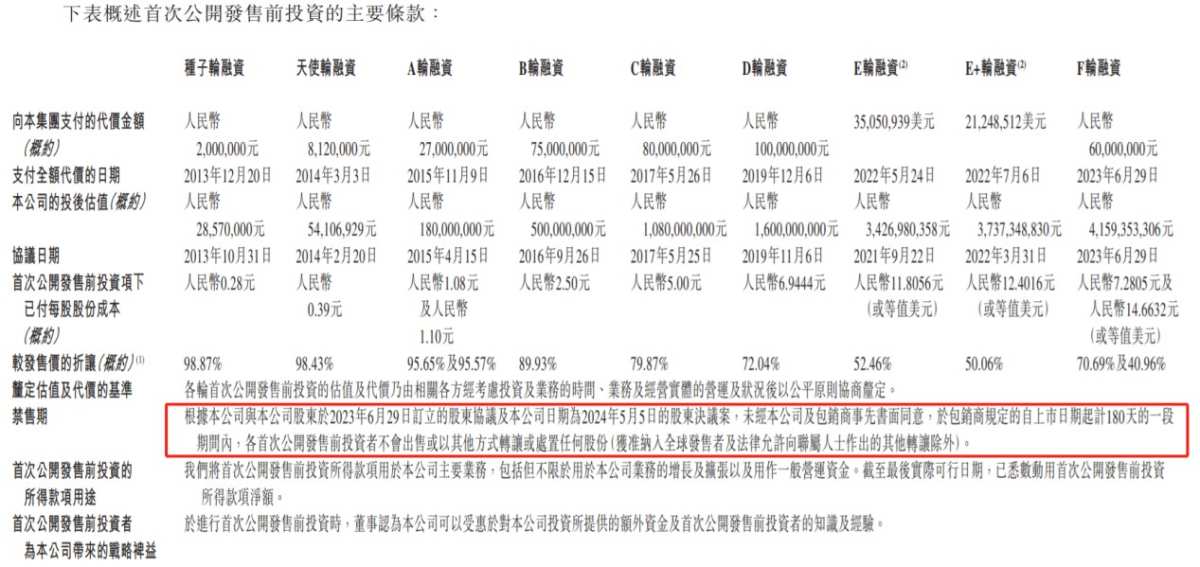

據招股書顯示,成立於2013年的趣致集團在IPO前共經歷了種子輪、天使輪在內的共計9輪融資。在2023年6月29日趣致集團與F輪投資者簽訂融資協議時,趣致集團的估值約爲41.59億人民幣。F輪融資又分爲F-1輪、F-2輪,對應的每股價格分別爲7.2805元、14.6632元,較發售價的中間價27.35港元折讓約70.69%、40.96%。

若以9月24日趣致集團45.35港元每股的收盤價計算,即使融資估值最高的F-2輪投資者,所獲收益接近3倍,已十分豐厚,那麼前幾輪的投資者收益將更高,這意味着該等投資者兌現浮盈的預期也將更爲強烈。

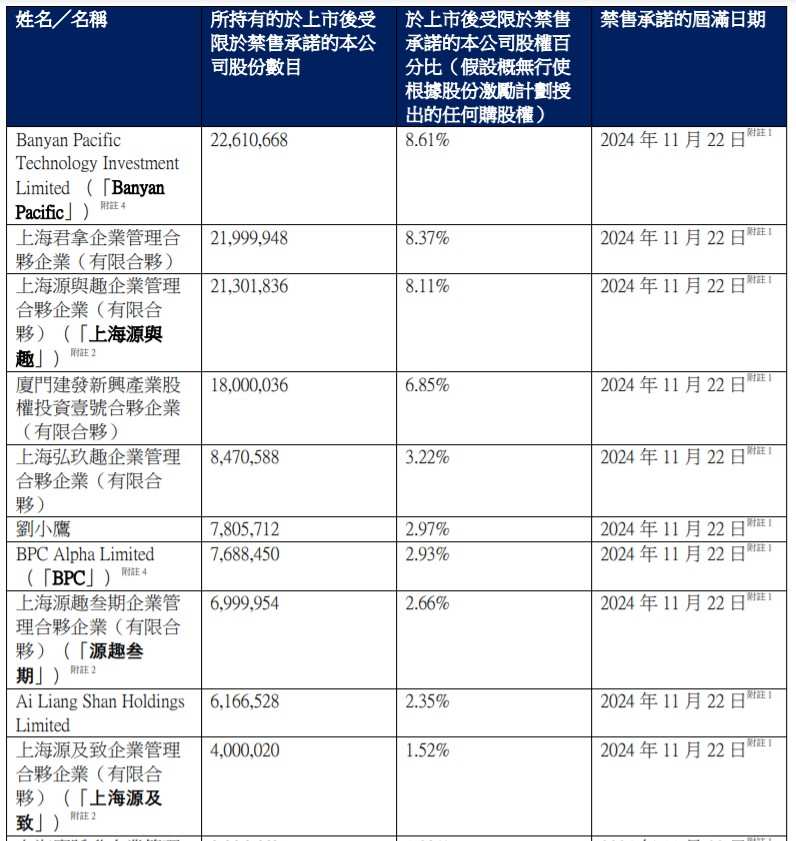

從股權結構來看,在經歷了共計9輪融資後的趣致集團,其股權十分分散,18位首次公開發售前投資者共計持有趣致集團53.23%的股份,其中便包括了上海源與趣、廈門建發新興產業股權投資、上海弘玖趣、

QFUN、劉小鷹先生、QFUN Tech、上海源及致、上海源與趣、源趣三期等,該等所有投資者的股份將於2024年11月22日正式解禁。

部分發售前投資者的持股數量及解禁日期

同時,趣致集團控股股東的股份也將於2024年11月26日有條件解除禁售。據發售文件顯示,趣致集團的控股股東由6位一致行動人組成,共計持有趣致集團39.27%的股份。這6位一致行動人的股份將在2024年11月26日迎來首個禁售承諾的屆滿日期,控股股東可於該日期後出售或轉讓股份,但必須在確保仍爲控股股東的前提下進行。而到2025年5月26日時,控股股東第二個禁售期屆滿,屆時控股股東的出售或轉讓將無任何條件限制。目前並不排除控股股東在首個禁售期結束便開始減持的可能。

控股股東的持股數量及解禁日期

此外,基石投資者金利富通所持有的趣致集團1.19%股份也將於2024年11月26日解除禁售。金利富通是2023年11月10日在香港註冊的有限合夥基金,主要從事股權投資。金利富通的唯一普通合夥人爲中國北方證券集團有限公司,唯一投資管理人及基金管理人爲中國北方環球資產管理有限公司。

趣致集團之所以引入金利富通作爲基石,是因爲金利富通的一名有限合夥人是趣致集團五大客戶的其中一家企業的董事長及總經理,在其撮合下從而引入了金利富通。在趣致集團全球發售時,金利富通以25港元的價格購入了趣致集團1000萬美元的股份,總股數爲312.76萬股。若以9月27日趣致集團45.35港元每股的收盤價計算,金利富通的此份投資已浮盈超80%。

由此可見,趣致集團的股份解禁面臨着解禁時間過於集中,解禁股份數量龐大且分散等挑戰,同時,各階段的投資者和股東已有了豐厚的利潤,這就意味着一旦禁售期結束,各方兌現浮盈的想法或將較爲迫切,屆時形成的拋壓或將令公司股價承壓。

行業回暖,三大業務齊發力帶動業績成長

而能否抗住解禁後拋壓的關鍵因素在於公司基本面,若未來發展前景有較強吸引力,那麼拋壓或相對會少些,而市場中的買盤也會相對多些,從而完成對拋壓的「緩衝」。基於此,對趣致集團的基本面進行深入剖析便顯得十分有必要。

趣致集團與友寶在線雖然都是無人售貨機運營領域中的實力玩家,但二者的戰略方向與商業模式有明顯的不同。友寶在線對自身的定位是國內智能零售專業平台服務商,其收入主要來自於商品的銷售,2024年上半年中,友寶在線無人零售商品與商品批發的收入佔公司總收入的比例高達86%,來自廣告及系統支援服務的收入佔比僅爲4.5%。

而趣致集團對自身的定位是互動機器營銷服務提供商,其將無人售貨機當做是營銷的載體,並融合線上線下渠道,形成一個完整的生態系統,在爲消費者提供方便有趣的購物體驗的同時,亦爲品牌方提供高效及精準的營銷服務,因此趣致集團的主要收入來源於營銷服務。

2024年上半年中,趣致集團的營銷服務收入佔比高達近80%,而商品銷售收入佔比爲15.23%,包括IT系統開發及軟件開發等其他服務的收入佔比則約爲5%。因此從收入結構上來看,趣致集團更像是一家營銷公司。

具體來看,趣致集團的營銷服務分爲兩大部分,分別是標準化營銷以及增值營銷服務,前者是爲快消品品牌客戶設計及推出定製化的營銷活動,在不同類型的媒體上發佈及編排所提供快消品的形象及價值,從而有效吸引及激勵目標消費者提貨,趣致集團就該等服務收取相關費用。

而增值服務指的是趣致集團通過互動性及沉浸式遊戲主題活動加深消費者對產品的印象,並向品牌方提供相關數據以優化品牌方的營銷策略及產品設計。

從業績來看,趣致集團自2021年以來實現了持續成長,並在2024年上半年交出了一份亮眼的業績答卷。在今年上半年中,趣致集團收入增長41.7%至5.15億元,經調整淨利潤增長48.8%至8026.9萬,實現了收入、淨利潤的雙增長。

拆分來看,收入端三大業務均實現了快速增長,這與國內消費需求自疫情影響結束後持續恢復,消費市場整體規模穩步擴大有直接關係。其中,營銷服務收入增長41.1%,這主要得益於公司戰略性的增強利用社交媒體平台交付標準化的營銷服務所帶動,期內爲171名品牌客戶提供了營銷服務,較去年同期增加了41名,且服務的大客戶數量爲30名,來自大客戶的每名客戶平均收入爲1060萬元,大客戶數量及單價均實現了增長。

商品銷售收入增長48.8%,這主要是因爲報告期內人流與消費明顯復甦,趣致集團的無人售貨機也同比增加,在此基礎上,公司做了更具性價比的定價策略,進一步抬升了終端的商品銷售能力,期內單終端的單日商品銷售收入同比上升25.2%至58.9元。其他服務收入增長30%主要是因爲受行業客戶要求和委託所推進的IT系統及軟件開發項目持續增多,從而推動了該業務的擴張。

由此可見,在行業明顯回暖的基礎上,趣致集團三大業務齊發力帶動了公司收入高增長。於此同時,趣致集團的毛利率保持穩定,總運營開支控制在了合理的範圍,從而實現了期內淨利潤的快速增長。

估值過高且面臨兩大經營挑戰

不可否認,趣致集團的此份中期業績確實亮眼,但值得注意的是,自8月15日發佈此份業績以來,截至9月27日收盤,趣致集團的股價還跌超了5%,而恒生指數在這期間的漲幅爲22%,這意味着發佈亮眼業績後趣致集團的股價卻跑輸大市近30%,這是爲何?

智通財經APP認爲,這其中主要有兩方面的因素,其一是上市以來的持續上漲讓公司的估值過高,提前透支了股價漲幅,從而出現了對亮眼業績「不感冒」的情形。

據wind券商的一致性預測,趣致集團2024、2025年的淨利潤分別爲1.99億、2.53億,對應的增速分別爲51.94%、27%。而趣致集團截至9月27日收盤時的市值爲123億港元,對應2024、2025年的PE估值分別爲55.63倍、43.75倍,2025年的估值倍數明顯大於淨利潤增速,這在流動性折價的港股市場中更凸顯了趣致集團當前估值的過高,未來其估值或將經歷一輪「擠水分」。

其二,除估值過高外,趣致集團的業務發展面臨着潛在的經營挑戰。首先應該明白一點,趣致集團自2023年以來業績增長加速的關鍵原因除了行業回暖外,最關鍵的便是公司自2023年以來大幅增強了利用短視頻平台向客戶交付標準化的營銷服務,這在招股書中有明顯體現,2023年時來自線上平台的收入從6547.8萬增至3.13億元,增幅高達378%。

雖然短視頻平台爲趣致集團的成長注入了新活力,但這一模式有一定的弊端,即趣致集團需要向第三媒體採購流量資源,這明顯拉低了營銷業務的毛利率。

據招股書顯示,2023年時,趣致集團營銷業務的毛利率爲59.4%,同比下滑近14個百分點,其中,標準化營銷服務的毛利率爲55%,同比下滑18個百分點,從而拖累公司2023年的整體毛利率下降約7個百分點之53.2%。

雖然2024年上半年趣致集團的營銷服務的毛利率同比維持穩定,若市場競爭的加劇以及短視頻平台流量成本的上身,都會對趣致集團的營銷業務造成影響。且可以確定的是,從長期維度上看,短視頻平台的流量成本會呈上升趨勢,而趣致集團當前營銷服務的毛利率仍在50%以上的水平,未來隨着流量成本的上升或許有進一步的壓縮空間。

此外,趣致集團的商業模式其實對無人售貨機所處的位置有更高的要求。截至2023年12月31日,趣致集團擁有7543台自動售貨機組成的網絡,覆蓋了中國14個省級行政區的22個城市,且自動售貨機的位置主要位於一線及新一線城市,佔比98.4%,二三線城市及下沉市場中幾乎沒有趣致集團的自動售貨機,且二線城市中的無人售貨機也在逐漸減少,相反,趣致集團持續加碼了一線城市的覆蓋密度,一線城市的無人售貨機數量持續增長。且趣致集團表示,公司目前已正式啓動國際化戰略,開拓中東市場。

與友寶在線的擴張策略相比,趣致集團可謂走了一條不同的路。友寶在線於2024年中期報告期中表示,其將進一步滲透一線、新一線及二線城市的覆蓋面積,並逐漸開發經濟增速較快的三線及以下城市。

顯然,友寶在線選擇深耕一二線城市的同時向國內的下沉市場滲透,但趣致集團選擇的是深耕一線城市的同時向海外擴張。不同的擴張策略其實是因爲商業模式的差別,趣致集團以營銷業務爲主的模式要求覆蓋網點所處位置人口密度大,消費水平高,流動性強,這樣才能形成高單價的規模化高週轉,才能吸引品牌商家採購營銷服務,因此趣致集團的此套打法基本已限制了其向下沉市場滲透的可能性,因爲在下沉市場中此套打法或會失靈,因此趣致集團爲擴大覆蓋網點這個基本盤,只能向海外市場的一線城市擴張。

事實上,趣致集團當前的商業模式,其實是大幅影響了公司覆蓋網點在國內向下沉市場的滲透水平,遠期成長性存疑,而能否通過打開海外市場以彌補商業模式上對成長空間的限制尚不可知。

綜合來看,趣致集團在行業回暖以及營銷業務加大融入短視頻等多媒體渠道後實現了業績的快速成長,但由於估值過高,股價走勢和亮眼業績相背離,估值有待進一步消化。而從經營層面看,趣致集團面臨着競爭持續加劇或使流量採購成本上升從而影響公司的毛利率水平,以及其商業模式限制了向下沉市場擴張等潛在挑戰,這無疑令趣致集團的基本面打了一定折扣。在此基礎之上,隨着趣致集團限售股的大規模集中解禁,其股價趨勢性向下的可能性正不斷升高。

值得注意的是,趣致集团已于9月9日正式被纳入“恒生综合指数”的成分股,但之后的6个交易日趣致集团的股价持续下跌,最大跌幅超11%,显然有资金已借此机会“出逃”。

值得注意的是,趣致集团已于9月9日正式被纳入“恒生综合指数”的成分股,但之后的6个交易日趣致集团的股价持续下跌,最大跌幅超11%,显然有资金已借此机会“出逃”。