根據群智諮詢監測,2024年上半年中國獨立顯示器市場出貨量約1050萬台,同比表現穩健。

智通財經APP獲悉,2024 年中國獨立顯示器市場在諸多方面展現出複雜而充滿活力的態勢。從上半年的情況來看,電競顯示器的增長、辦公顯示器的升級以及品牌的低價策略等因素共同推動了市場的發展。根據群智諮詢監測,2024年上半年中國獨立顯示器市場出貨量約1050萬台,同比表現穩健。

伴隨中國獨立顯示器市場的需求進入平穩期,渠道的豐富度和品牌活力也在持續增長。

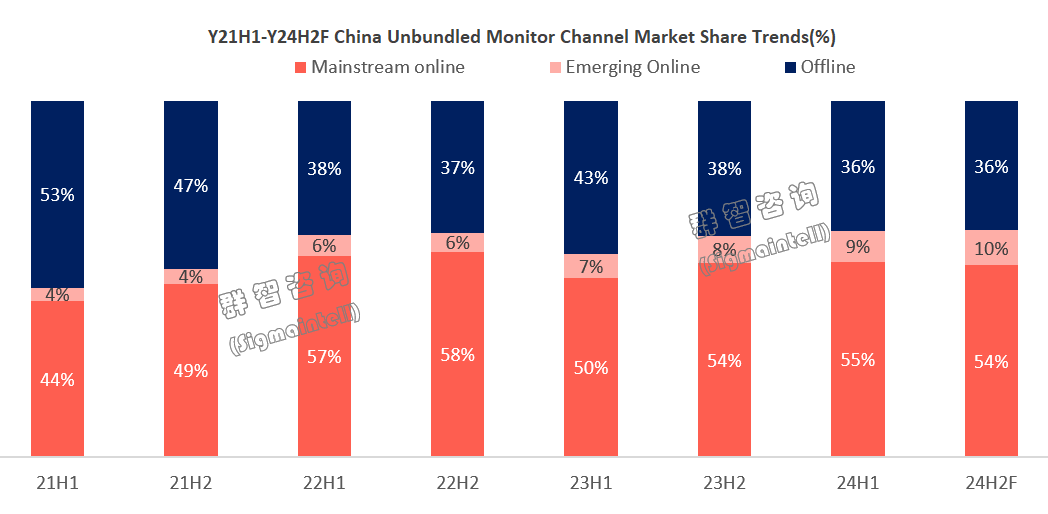

線下渠道在獨立顯示器市場中的份額有所下滑,但仍佔據主流地位。與線上渠道的迅猛發展相比,線下渠道的出貨量略有收縮。根據群智諮詢監測,2024 年上半年線下渠道出貨量佔總出貨量的比例約爲36%,相比去年同期下降7個百分點。

線上渠道保持穩定發展,主流電商和新興電商相互補充,共同推動了線上渠道的發展。

線上主流電商憑藉成熟的物流配送體系、完善的售後服務以及廣泛的品牌覆蓋,爲消費者提供可靠的購物保障,2024 年上半年線上主流電商銷量佔總出貨量的比例約爲55%,相比去年同期增長5個百分點。

線上新興電商則通過網紅推薦、直播帶貨等方式,更加直觀地展示產品特點和使用效果,吸引年輕消費者的關注。2024 年上半年線上新興電商銷量佔總出貨量的比例約爲9%,相比去年同期增長2個百分點。

目前在三大主要渠道中,品牌在線下渠道和主流電商渠道中均有較爲均衡的佈局,線下渠道對於品牌的運營管理能力要求較高,因此仍舊以線下渠道完善的傳統品牌爲主,而過去以線下爲主的品牌,在去年進行了薄弱渠道的補足。但從新興電商平台看,目前頭部品牌以相對較爲靈活的本土品牌爲主,其中AOC、惠科(HKC)、泰坦軍團(Titanarmy)以國內良好的口碑和對市場的敏感性,快速在其中取得一席之地。

以2024年上半年爲例,排在第一位的AOC新興電商渠道銷量在其出貨佔比中爲 7%,相對較低,但其在新興渠道中佔比19%(主流電商中爲15%)。第二位惠科新興電商渠道銷量在其出貨佔比中爲10%,其在新興渠道中佔比14%(主流電商中爲9%)。排在第三位的是泰坦軍團,新興電商渠道銷量在其出貨佔比中達到24%,其在新興渠道中佔比12%(主流電商中爲4%)。

整體而言三個渠道具有不同的特點,線下渠道和主流電商渠道作爲規模的保證,需要持續穩固,尤其是主流電商平台在新興電商平台的「鮎魚效應」影響下,承壓卻前行,不容品牌放鬆;而新興電商平台則爲各品牌提供了新的增長機遇,品牌可以加大在新興電商渠道的投入,抓住市場增長的機遇。

獨立顯示器市場的品牌競爭格局持續變化。傳統頭部品牌通過積極擴充產品線和價格策略進一步鞏固了市場主導地位;國際品牌在成本控制和產品創新方面持續努力,國際品牌與本土品牌之間的競爭將更加激烈。同時,隨着市場的發展,新興品牌憑藉獨特的產品特點和市場定位,在市場中佔據一席之地。

辦公顯示器市場——傳統品牌保持競爭優勢:

AOC整體市場出貨量爲 160.5 萬台,市場份額爲 24%,出貨量同比下降 6%。線上銷量爲 40.4 萬台,線上市場份額爲 12%,銷量同比下降 5%。AOC 在辦公顯示器市場一直佔據重要地位,擁有較高的市場份額,其市場表現穩定。

聯想(00992)整體出貨量爲 110.2 萬台,市場份額爲 16%。線上銷量爲 9.6 萬台,線上市場份額爲 3%,銷量同比增長 91%。聯想在線上市場取得了增長,在線上渠道的拓展和營銷策略的調整方面取得了成效,進一步優化線上銷售渠道,鞏固和擴大線上市場份額。

飛利浦(PHG.US)整體出貨量爲 88.9 萬台,市場份額爲 13%,出貨量同比下降 9%。線上銷量爲 14.6 萬台,線上市場份額爲 4%,銷量同比下降 18%。飛利浦 在整體市場和線上市場的表現均不佳。主要是其產品在價格方面與競爭對手相比缺乏優勢,以及市場競爭加劇所致。

惠科整體出貨量爲 70.7 萬台,市場份額爲 11%,出貨量同比增長 4%。線上銷量爲 17.5 萬台,線上市場份額爲 5%,銷量同比增長 3%。惠科在整體市場和線上市場均保持了穩定的增長態勢。這得益於其高性價比的產品策略和不斷拓展的銷售渠道。

戴爾(Dell)整體出貨量爲 58.9 萬台,市場份額爲 9%,出貨量同比增長 17%。線上銷量爲 13.1 萬台,線上市場份額爲 4%,銷量同比下降 31%。戴爾表現觸底反彈,在積極渠道政策的有效拉動下,其在整體市場取得了良好回升,但線上市場卻遭遇了挫折,線上市場價格敏感性更高,戴爾的產品定位和價格策略主要處於中端及中高端,受價格下沉趨勢影響更爲顯著。

三星(Samsung)整體出貨量爲 33.1 萬台,市場份額爲 5%,出貨量同比下降 28%。線上銷量爲 11.9 萬台,線上市場份額爲 3%,銷量同比下降 35%。在利潤導向策略牽引下,三星從原來的全盤性發展策略轉爲中高端定位策略,因此其市場規模的收縮成爲必然趨勢。但與此同時,三星在中國中高端市場仍保有一定的競爭力。

電競顯示器市場——本土品牌攪動市場:

AOC整體出貨量爲 85.7 萬台,整體市場份額爲 23%,出貨量同比增長 22%。線上銷量爲 42.1 萬台,線上市場份額爲 18%,銷量同比增長 21%。AOC整體出貨量和線上銷量均較高,且呈現出明顯的增長態勢,其產品豐富的價格段和性能組合,能夠滿足辦公用戶升級和電競玩家的雙重需求。

惠科整體出貨量爲 58.1 萬台,整體市場份額爲 15%,出貨量同比增長 19%。線上銷量爲 35.1 萬台,線上市場份額爲 15%,銷量同比增長 7%。惠科整體市場份額穩定,出貨量和線上銷量增長較爲平穩。以高性價比的產品策略在電競顯示器市場中拓展。注重產品性能與價格的平衡,通過優化供應鏈和生產成本控制,提供具有競爭力的價格。

泰坦軍團整體出貨量爲 45.0 萬台,整體市場份額爲 12%,出貨量同比增長 198%。線上銷量爲 23.0 萬台,線上市場份額爲 10%,銷量同比增長 28%。泰坦軍團作爲傳統電競專業品牌實現了爆發式增長,市場份額迅速提升。精準地抓住了電競市場的發展機遇,專注於電競顯示器領域,產品規格和銷售渠道緊跟市場發展趨勢,同時與電競戰隊、遊戲主播等合作,增強了品牌在電競圈的影響力。

華碩(Asus)整體出貨量爲 32.6 萬台,整體市場份額爲 9%,出貨量同比增長 62%。線上銷量爲 13.8 萬台,線上市場份額爲 6%,銷量同比增長 31%。雙品牌策略在高品質和高性能定位取得良好市場反饋,市場份額較爲穩定,出貨量和線上銷量均有一定增長。作爲知名的電腦硬件品牌,通過品類融合在技術積累和品牌口碑都取得優勢。在品牌建設方面,華碩也注重與電競賽事和活動的合作,提升了品牌在電競領域的知名度和美譽度。

康冠(KTC)整體出貨量35萬台,整體市場份額3%,出貨量同比增長107%。線上銷量爲24.6 萬台,線上市場份額爲 11%,銷量同比增長 132%。整體出貨和線上銷量增長迅速,表現突出。康冠定位較爲親民,具有較高的性價比,此外,積極拓展電商渠道,與電商平台合作開展促銷活動,提高了產品的曝光度和銷量。

盛色(SANC)整體出貨量26萬台,整體市場份額2%,出貨量同比增長219%。線上銷量爲22.6 萬台,線上市場份額爲 10%,銷量同比增長 454%。盛色以激進的市場策略迅速崛起。在產品方面,不斷推出具有競爭力的新品,注重高性價比和差異化佈局。通過提供高配置低價格的宣傳定位,吸引消費者關注。

總的來說,2024 年辦公顯示器市場中,傳統品牌如 AOC、聯想等依然佔據一定市場地位,但面臨着中部品牌如惠科的挑戰。電競顯示器市場中,本土品牌如 AOC、惠科、華碩等面臨着新晉品牌泰坦軍團、康冠、盛色等品牌的挑戰。激烈的市場競爭促使各品牌不斷調整策略,以適應消費者需求和市場變化。

綜上,2024 年中國顯示器市場在諸多方面展現出複雜而充滿活力的態勢。從上半年的情況來看,電競熱潮、低價策略、品牌競爭等因素共同推動了市場的發展。而在下半年的預測中,市場需求趨勢、技術發展方向以及競爭格局變化等方面也爲市場帶來了機遇與挑戰。

我們建議在渠道佈局上,持續穩固線下和主流電商渠道,同時加大對新興電商渠道的投入;產品方面,注重性價比與性能平衡,根據市場需求及時調整價格策略;在同質化競爭中,增強電競屬性宣傳,加強與電競戰隊等合作,提升品牌在電競領域影響力。