9月2日,在港上市的中國的神經介入醫療器械先行者心瑋醫療(6609.HK)召開2024年中期業績發佈會,對公司今年中期業績進行了詳細說明。

以下是心瑋醫療2024年中期業績要點:

營收穩健增長,盈虧平衡拐點臨近

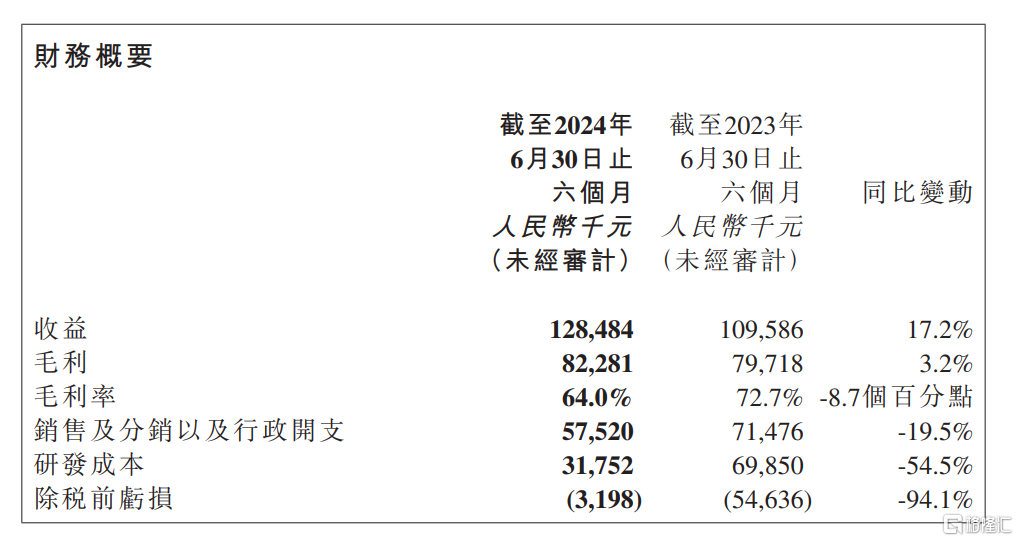

從核心財務指標來看,上半年,公司實現營收1.28億元,同比增長17.24%,展現出穩健的增長態勢,體現了面對複雜多變的金融市場環境以及集採政策等多重挑戰下強大的市場適應能力和業務韌性,爲公司在行業內的持續發展奠定了堅實的基礎。

從核心財務指標來看,上半年,公司實現營收1.28億元,同比增長17.24%,展現出穩健的增長態勢,體現了面對複雜多變的金融市場環境以及集採政策等多重挑戰下強大的市場適應能力和業務韌性,爲公司在行業內的持續發展奠定了堅實的基礎。

利潤方面,上半年公司除稅前虧損進一步縮窄至320萬元,同比減少94.1%,顯著的財務改善跡象表明,公司的盈利拐點正日益臨近,邁向盈利的新篇章,這無疑將進一步提振了投資者與市場的信心。

上半年公司營收的增長動力主要來源於急性缺血性腦卒中(AIS)取栓術器械、顱內動脈狹窄治療器械以及創新通路器械。同時,得益於當地藥監局批准的多款產品註冊,公司的海外營收也獲得了有效提升,標誌着公司在全球化佈局上邁出了堅實的一步。

在覈心業務策略上,心瑋醫療正經歷着從同質化通路產品向以治療性產品爲核心的用戶解決方案的重大轉型。這一戰略調整不僅爲公司產品銷售的增長提供了強有力的支撐,也彰顯了其在神經介入領域深耕細作、追求差異化競爭的戰略眼光。

自去年年底起,爲了更好地適應快速變化的市場環境,公司不斷推動神經介入業務向差異化治療類器械的轉型升級。具體而言,取栓支架、抽吸導管、擴張球囊、栓塞保護系統以及彈簧圈等神經介入治療類器械貢獻了35.6%的銷售收入,收入達到4580萬元。與此同時,神經介入通路器械及其他產品的銷售額也實現了42.1%的同比增長,收入達到8270萬元,進一步鞏固了公司在行業內的領先地位。

經營效率提升,研發管線豐富打開空間

在降本增效方面,心瑋醫療同樣取得了顯著成績。儘管面臨集採政策帶來的售價調整壓力,公司依然保持了從去年下半年開始的控本增效和高效運營的良好態勢。

數據顯示,公及上半年銷售和管理費用率同比下降了20.4個百分點,優化至44.8%。此外,研發費用也得到有效控制,總體體現了公司在研發效率和管理優化方面的顯著進步,帶動公司整體經營效率。

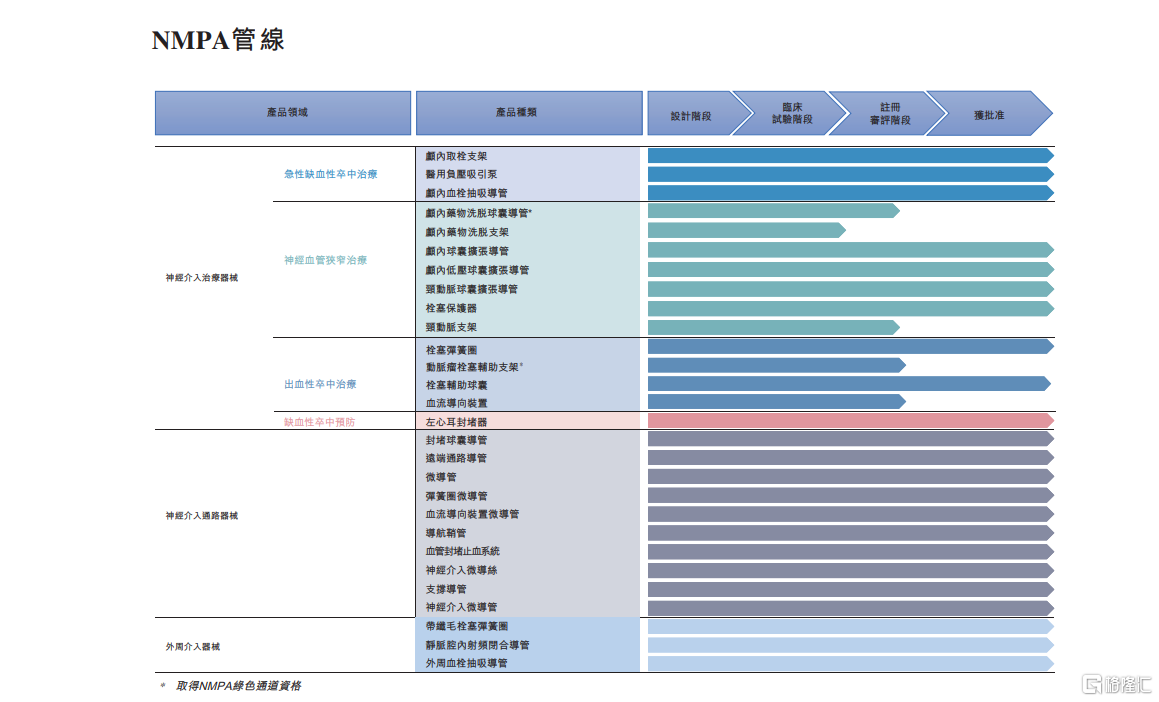

公司研發管線豐富,有助於未來繼續打開市場增量空間。截至2024年中期業績披露日,公司有29款器械產品獲NMPA批准、三款器械產品獲FDA批准及一款產品獲得CE標誌。

其中,包括獲批准產品及處於研發後期且範圍廣泛的產品管線,涵蓋急性缺血性腦卒中及神經血管狹窄治療、出血性腦卒中治療、缺血性腦卒中預防、介入通路以及外周介入器械:

在缺血性腦卒中治療領域,公司的核心產品是Captor取栓支架,這是國內首款獲得NMPA批准的多點顯影取栓支架。此外,公司還擁有顱內血栓抽吸導管和抽吸泵,均已獲得NMPA批准。這些產品組合可用於緊急治療不同亞型的急性缺血性腦卒中。

公司在2024年中期業績公告中披露,未來18個月,公司預期將有至少五款重磅神經介入治療類器械上市,包括用於狹窄治療的顱內藥物洗脫球囊導管(NMPA創新器械資質)、自膨式藥物支架以及頸動脈支架,用於出血性卒中治療的動脈瘤栓塞輔助支架(NMPA創新器械資質)以及血流導向裝置。

同時,公司針對不同亞型腦梗死的急診手術需求,提升關鍵取栓產品(抽吸導管及取栓支架)及一站式醫療器械解決方案的競爭力,以滿足老齡化背景下,中國市場日益增長的腦卒中治療需求。

海外市場方面,公司的取栓支架、封堵球囊導管、遠程通路導管以及微導管已取得CE或FDA認證,並在泰國等國家或地區完成註冊並啓動商業化。與此同時,公司還在10多個其他國家或地區開展產品註冊工作,擴展銷售管道,爲實現海外銷售的長期目標建立基礎。

展望未來,公司立志成爲中國神經介入醫療器械市場的領軍者,並在國內創新醫療器械市場中佔據競爭高地。爲實現此目標,公司制定了三大核心策略:一是提升品牌知名度,擴大現有產品的商業化銷售,並加速在研產品的市場導入;二是強化製造能力,確保產品供應的高度可靠性;三是聚焦高增長潛力的新興治療領域,推動創新醫療器械的開發,以期在神經介入業務之外,構建第二個具有競爭力的商業化產品組合業務單元。

以下爲此次業績會投資者與管理層Q/A問答的部分實錄:

Q1:近期創新器械產品價格的問題公司如何看待?後續對市場的影響和公司的應對策略是什麼?

A1:關於創新器械價格問題,現在創新器械的週期比以前短了,不像以前一個產品出來後有很長的獨佔期。對於我們的策略,依然堅持認爲創新產品重要,國家有很多支持政策,可以快速起量。創新產品的價格能保持一定時間的優勢。未來我們將繼續利用創新產品,做好學術和入院推廣,爲未來的體量和集採打好基礎。同時,我們也需要不斷優化產品性能,迭代創新。

Q2:公司對未來收入和利潤的展望是怎樣的?

A2:從2024年開始,未來2-3年對所有國產從事神經介入業務的醫藥器械公司是個考驗。通路性產品同質化競爭激烈,未來將成爲收入基本盤。公司需做好成本管控,豐富治療性產品儲備。未來三年收入結構逐漸轉向治療性產品爲主,預期毛利率與稅前利潤率都會逐步提升。

Q3:關於顱內治療狹窄支架和藥物支架的研發進展和現有數據如何?

A3:顱內藥物支架今年上半年剛完成入組,正在隨訪中,最終數據未出。顱內的取栓支架去年已遞交註冊,效果不錯,具體獲批正與藥監局溝通。

Q4:公司對出血性產品線後續發展的佈局思路及增速展望?

A4:公司對出血業務非常重視,已成立專門銷售團隊負責。未來1-3年,隨着栓塞輔助支架和帶塗層的密網支架等重磅產品的推出,出血業務線將提供強大增長動力,增速高於公司整體增長率。

Q5:公司海外市場的現狀及未來規劃如何?

A5:上半年海外市場收入300多萬,已在多個國家和地區形成銷售或註冊中。未來重點佈局代理商網絡和當地註冊,預計明年實現10個以上國家或地區的長期銷售,增長速度將越來越快。

Q6:公司在DRG背景下,如何平衡高端治療產品的推廣策略和放量思路?

A6:治療性產品是公司未來重點,將專注專業化推廣,結合產品差異化創新和臨床價值,增加客戶認知。結合大客戶創新,深化合作。

Q7:公司下半年降本增效計劃如何?全年利潤轉正和稅前利潤虧損縮小的可能性?

A7:降本增效方針持續推進,包括人員成本控制和費用管理。公司目標是在保持收入增長的同時,穩定費用規模,逐步提升團隊水平。預計今年實現盈虧平衡,未來幾年目標將費用率控制在45-50%,實現20%左右稅前利潤率。

Q8:公司未來是否有其他潛在出海爆款產品?

A8:公司有包括血管封堵器、遠端通路導管以及取栓支架、彈簧圈等多款通路和治療產品均在積極開展國際註冊,註冊獲批後將在海外快速起量,支撐海外業務發展。

从核心财务指标来看,上半年,公司实现营收1.28亿元,同比增长17.24%,展现出稳健的增长态势,体现了面对复杂多变的金融市场环境以及集采政策等多重挑战下强大的市场适应能力和业务韧性,为公司在行业内的持续发展奠定了坚实的基础。

从核心财务指标来看,上半年,公司实现营收1.28亿元,同比增长17.24%,展现出稳健的增长态势,体现了面对复杂多变的金融市场环境以及集采政策等多重挑战下强大的市场适应能力和业务韧性,为公司在行业内的持续发展奠定了坚实的基础。