「看點」多多。

身爲業內的「三中一華」之一,中信建投的動向一直備受業內關注。

8月29日晚間,中信建投證券披露2024年半年報。

半年報顯示,這家券商巨頭上半年實現營業收入95.28億元,淨利潤28.58億元,與諸多大型上市券商一樣,出現了營收、淨利潤同步下滑的情況。

半年報顯示,這家券商巨頭上半年實現營業收入95.28億元,淨利潤28.58億元,與諸多大型上市券商一樣,出現了營收、淨利潤同步下滑的情況。

不過,中信建投也有自己的亮點業務,幾大業務中,表現最好的是財富業務,只有個位數的小幅回落,而承壓比較多的是投行業務。

四大業務表現 PK

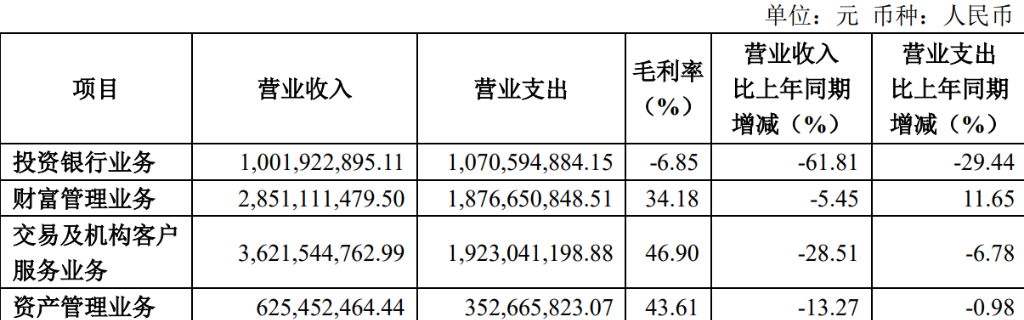

中信建投的主營業務大致分爲四大板塊,即投資銀行、财富管理、交易及機構客戶服務和資產管理。

這種分類法則,也是全球券商普通通行的。

具體到營收的同比增減比例,中信建投半年報顯示:

投資銀行業務板塊,實現營業收入合計人民幣10.02億元,同比減少61.81%。

财富管理業務板塊,實現營業收入合計人民幣28.51億元,同比減少5.45%。

交易及機構客戶服務業務板塊,實現營業收入合計人民幣36.22億元,同比減少28.51%。

資產管理業務板塊,實現營業收入合計人民幣6.25億元,同比減少13.27%。

顯然,中信建投的四大業務板塊中,投行業務承壓最明顯,而财富管理業務板塊最有韌性。

不過如果計算營收金額的「收縮」幅度,交易及機構客戶服務板塊可能「負貢獻」較爲突出。

毛利率「各個不同」

不過如果深究各大類業務的毛利率可以發現,也是各個不同。

交易及機構客戶服務業務仍然維持了可觀的毛利率水平——46.9%,也就是說營業收入一般是營業支出的近兩倍。

同時有40%以上毛利率的業務還有資產管理業務,毛利率達到43.61%。

而相比之下,财富管理收入的毛利率只有34.18%了,相比另兩個高毛利業務足足跌了10個百分點甚至更多。

最令人驚訝的是投行業務,上半年營業支出10.7億元,營業收入10.01億元,最終,投行業務成了一個「負毛利」業務。

投行業務「身價」多少?

但同時,中信建投的投行業務依然有很強的「行業存在感」。

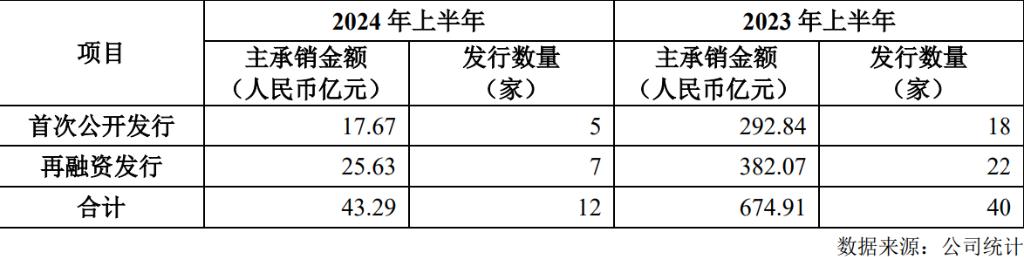

半年報顯示:2024年上半年中信建投完成股權融資項目12家,主承銷金額人民幣43.29億元,分別位居行業第2名和第7名。

其中,IPO主承銷家數5家,主承銷金額人民幣17.67億元,分別位居行業第1名和第7名。

另外,中信建投券融資項目數量由去年上半年40單,下降爲如今的12單。

這與市場環境息息相關。數據顯示:2024年上半年,全市場共發行股權融資項目95家,同比下降70.40%,募集資金人民幣879.17億元,同比下降81.10%。

經紀客戶增超13%

回頭看中信建投的财富管理業務板塊,後者主要包括經紀及财富管理業務、融資融券業務、回購業務。

半年報披露:2024年上半年,公司證券經紀業務新開發客戶73.53萬戶,同比增長13.23%,累計客戶總數突破1400萬戶。

此外,中信建投還披露了兩融業務數據:

截至報告期末,公司融資融券業務餘額人民幣526.40億元,市場佔比3.55%,整體維持擔保比例爲276.45%;融資融券帳戶18.65萬戶,較2023年末增長1.70%。

算法交易服務數據曝光

資事堂注意到:中信建投披露了將算法交易服務的具體細節,也披露在於半年報。

據悉,公司主經紀商(PB)系統存續客戶數爲17123戶,同比增加17.04%;

共有30家公募基金和10家保險資管機構實盤使用該公司的算法交易服務;

共有116家客戶使用該公司代理委託服務,合計交易159個標的。

資管規模超5000億元

半年報顯示:中信建投客戶資產管理受託資金規模人民幣5219.82億元,包括集合資產管理業務、單一資產管理業務、專項資產管理業務。

截至報告期末,中信建投國際的資產管理類業務規模約爲9300萬美元,其中債券類基金投資管理規模約爲600萬美元,平衡型基金管理規模約爲1900萬美元,專戶管理規模約爲6800萬美元。

半年报显示,这家券商巨头上半年实现营业收入95.28亿元,净利润28.58亿元,与诸多大型上市券商一样,出现了营收、净利润同步下滑的情况。

半年报显示,这家券商巨头上半年实现营业收入95.28亿元,净利润28.58亿元,与诸多大型上市券商一样,出现了营收、净利润同步下滑的情况。