華安證券股份有限公司譚國超,李嬋近期對惠泰醫療進行研究併發布了研究報告《2024H1業績符合預期,在研項目報批加速》,本報告對惠泰醫療給出買入評級,當前股價爲356.4元。

惠泰醫療(688617)

主要觀點:

事件:

公司發佈2024年半年報,2024H1公司實現營業收入10.01億元,較上年同期增長27.03%,實現歸屬於上市公司股東的淨利潤3.43億元,較上年同期增長33.09%;歸屬於上市公司股東的扣除非經常性損益的淨利潤3.28億元,較上年同期增長35.20%。2024H1銷售毛利率約72.75%,銷售淨利率約33.77%。

2024Q2公司實現營業收入約5.46億元,較上年同期增長24.50%,實現歸屬於上市公司股東的淨利潤2.02億元,較上年同期增長30.84%;歸屬於上市公司股東的扣除非經常性損益的淨利潤1.91億元,較上年同期增長25.51%。2024Q2銷售毛利率約73.36%,銷售淨利率約36.69%。

點評:

三大業務穩步增長,電生理板塊2024H1三維手術數量7500例2024年上半年,公司整體收入約10.01億元,其中電生理板塊收入2.23億元,佔比約爲22.3%,冠脈板塊收入約5.03億元,佔比約爲50.2%,外周板塊收入約1.75億元,收入佔比約爲17.5%。另外,公司新拓展的非血管介入業務實現收入0.16億元,2024年上半年的收入體量已經達到2023年全年規模。

其中,公司電生理板塊集採助力下電生理核心產品入院持續增長,在2023年度,公司三維冷鹽水消融導管在2023年度實現了手術量當年超過10,000例,在2024年上半年完成約7,500例手術。公司可調彎十極冠狀竇導管在該品類細分市場中繼續維持份額領先,可調彎鞘管通過帶量採購項目完成准入,在報告期內使用量突破5,000根。入院方面,2024H1新增醫院植入150餘家,累計覆蓋超過1250家。在生產方面,2024年上半年,公司對電生理耗材產線進行了擴容和優化,產能同比擴大了50%以上,以應對未來需求的持續提升。在電生理設備領域,2023年,公司上市了RFG20A心臟射頻消融儀和IP-1射頻灌注泵,配合三維電生理標測系統使用,實現了電生理射頻消融設備全覆蓋。公司設備核心子公司上海宏桐2024年上半年實現收入1.22億元,同比增長約68%,實現淨利潤約1,286.68萬元,利潤實現轉正。

公司血管介入類產品的覆蓋率及入院滲透率進一步提升,冠脈產品入院數量較2023H1增長近20%,外周產品入院增長超30%,整體覆蓋醫院數近4000家。2024年上半年,公司核心子公司湖南埃普特實現收入約7.66億元,同比增長約17.7%,實現淨利潤約3.23億元,同比增長約22.8%。

隨着國家及各級省市帶量採購工作的開展,國產品牌佔據先發優勢且具備規模化生產能力的廠商,可藉助於集採實現較爲快速的醫院覆蓋,提升市場地位。以冠脈通路類產品爲例,公司近些年自動化水平和規模化生產能力提升明顯,公司的微導管、造影套件等現已佔據較爲明顯的領先地位,其他如導引導管、導引導絲、球囊導管等產品也迅速崛起,市場份額不斷擴大。子公司湖南埃普特對產能進行了擴容,規劃了新廠區(北區工廠),北區工廠全面投產後,血管介入產品年產能力可達到40億元。

與冠脈通路類產品相比,外周血管介入治療在我國仍處於發展早期。目前,外周血管介入市場無論動脈或者靜脈均是外資品牌爲主,國產產品線尚處在產品完善、補全階段。目前,公司已形成下肢介入手術通路完整解決方案。公司可調閥導管鞘爲國內第一個取得國內註冊證書的同類產品,可有效防止大尺寸器械更換時的漏血問題,在市場上獲得了廣泛的認可。

研發進展順利,多款產品已經進入註冊審評流程

公司自成立以來便專注於電生理和血管介入醫療器械領域,經過20多年的探索與積累,掌握了多項核心生產工藝及產品開發技術,通過打造行業領先的自主生產製造平台、電生理系統技術平台及產品結構創新,形成了公司的核心技術優勢。截至2024年6月30日,公司共擁有研發人員479人,佔公司全體員工的19.78%。2024年上半年,公司研發費用約1.34億元,佔營業總收入比例約爲13.38%。

公司在研的多款產品已處於註冊審評階段,如磁電定位高密度標測導管、磁電定位環形標測導管、環形脈衝消融導管、帶壓力感應的射頻消融儀、高壓脈衝消融系統、三維電生理標測系統pro、磁定位壓力感應射頻消融導管、磁電定位壓力感知脈衝消融導管等產品。預計公司深厚的電生理、血管介入、非血管介入產線將會成爲公司未來幾年持續增長的動力。

投資建議

我們預計2024-2026年公司收入分別爲21.74億元、28.82億元和38.29億元,收入增速分別爲31.7%、32.6%和32.8%,2024-2026年歸母淨利潤分別實現7.28億元、9.73億元和13.07億元,增速分別爲36.4%、33.6%和34.4%,2024-2026年EPS預計分別爲7.48元、10.00元和13.43元,對應2024-2026年的PE分別爲48x、36x和27x,維持「買入」評級。

風險提示

公司手術量拓展不及預期風險。

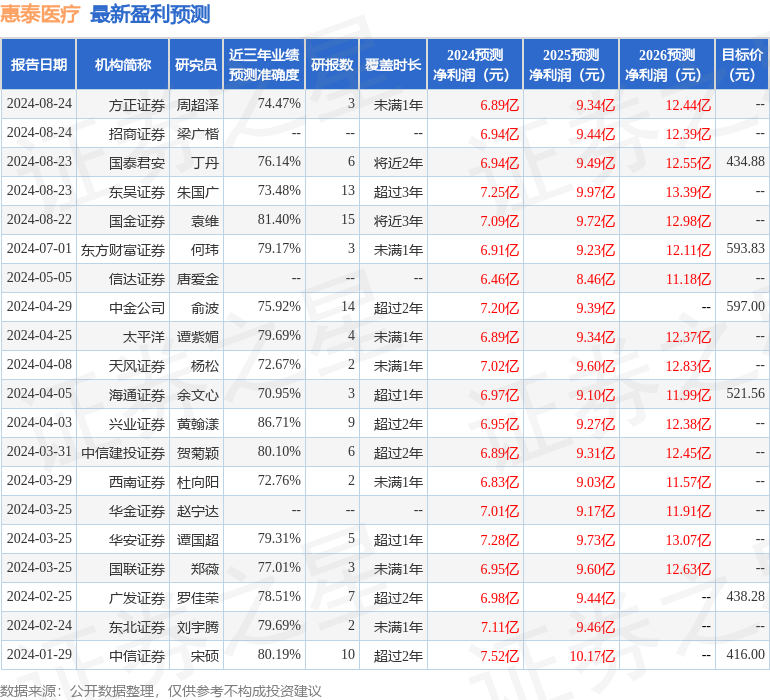

證券之星數據中心根據近三年發佈的研報數據計算,興業證券黃翰漾研究員團隊對該股研究較爲深入,近三年預測準確度均值高達86.71%,其預測2024年度歸屬淨利潤爲盈利6.95億,根據現價換算的預測PE爲49.71。

最新盈利預測明細如下:

最新盈利預測明細如下:

該股最近90天內共有5家機構給出評級,買入評級5家;過去90天內機構目標均價爲516.0。

以上內容爲證券之星據公開信息整理,由智能算法生成,不構成投資建議。

最新盈利预测明细如下:

最新盈利预测明细如下: