伴随着政策红利减弱以及行业进入运营时代,环保行业遭遇一场寒流,中国光大绿色环保(01257.HK)亦难以幸免。

今年上半年,中国光大绿色环保(下称“光大绿色”)录得收益约35.06亿港元,同比减少约8%。EBITDA约11亿港元,同比减少13%。公司权益股东应占盈利约1.44亿港元,同比大幅减少45%。

过去几年,光大绿色盈利能力不断下滑,2021年以来均遭遇营收和净利润双双下降的局面,今年上半年亦延续此趋势。由于基本面表现不佳,光大绿色股价跌跌不休,近日股价再次创出历史新低,总市值亦低于账上现金。

环境生变,各大业务承压

环境生变,各大业务承压

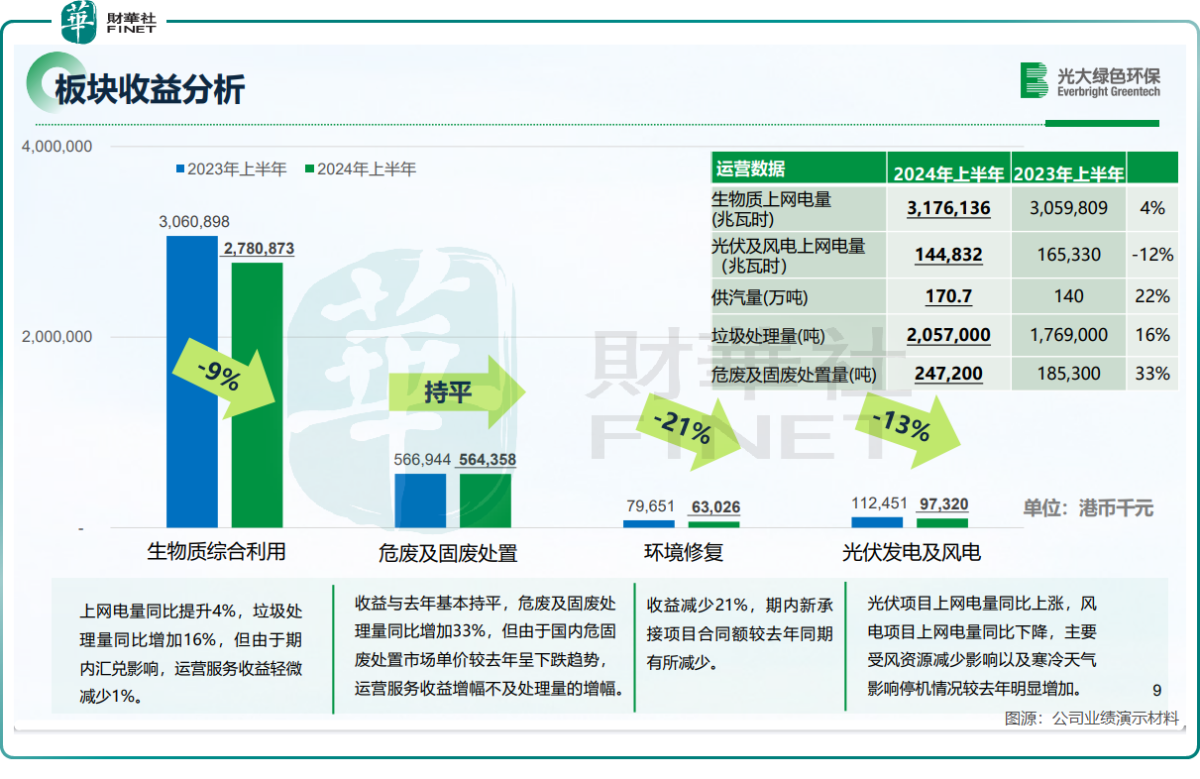

背靠光大环境(00257.HK)的光大绿色,主要从事专业环保服务,主要聚焦于生物质综合利用、危废及固废处置、环境修复、光伏发电及风电业务,公司业务覆盖中国境内15个省份、自治区及香港。

于2024年上半年,受多重因素影响,光大绿色四大板块集体陷入增长困境。其中,挑起公司收入大梁的生物质综合利用板块的收入同比下降约9%至27.81亿港元,其上网电量同比增长4%带动收入上升,但被汇兑影响所抵消。

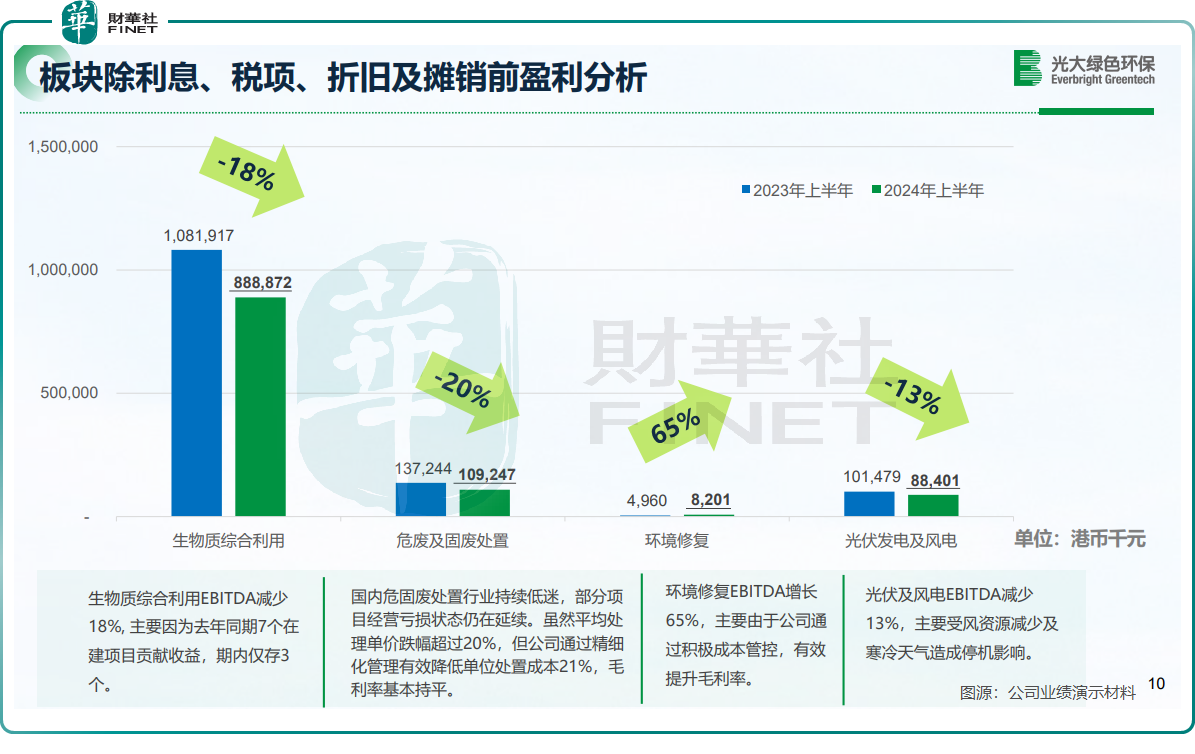

由于市场变化,公司贡献收益的在建项目由上年同期的7个降至今年上半年的3个,致使生物质综合利用板块EBITDA减少了18%。

危废及固废处置业务收入基本持平,但行业竞争激烈且市场低迷,导致公司市场单价下滑超20%,进而引起该业务EBITDA下降了20%。

此外,环境修复以及光伏发电及风电业务也遭遇挫折,前者新承接的项目合同额减少,后者受气候影响导致上网电量下降。这些负面因素,导致该两块业务的收入出现不同程度的下降。

光大绿色在半年报中表示,收益及公司权益股东应占盈利减少主要由于集团在国家政策和市场行情的变化下,主动调整了公司发展战略,致建造服务收益及盈利有所减少。

公司的战略调整主要在生物质综合利用领域,由于在建项目减少,该业务的建造服务收益在上半年同比骤降近六成至1.79亿港元。

在资金回收周期较长的模式之下,若不积极走上转型之路,环保企业就可能遭遇被淘汰的结局。

光大绿色不得不调整策略,其在半年报中表示,围绕集团现有生物质综合利用项目,打造以“光储充、冷热电、氢云碳”为核心的“零碳园区+虚拟电厂”模式,并以规模化发展态势形成创新发展的新动能。

行业景气度下行,现金重要性凸显

受行业盈利模式转变及大环境不佳等因素影响,不只是光大绿色业绩变脸,同在港股市场上市的海螺环保(00587.HK)和齐合环保(00976.HK)均预计今年上半年净利润出现较大幅度下降。

此外,东江环保(00895.HK)(002672.SZ)预计中期亏损上升逾23%,公司指是受外部需求、行业竞争等多重因素影响,危废市场继续下行。而A股上市的南网能源(003035.SZ)在去年表示计划退出生物质项目。

在一众环保股业绩下行之下,高企的应收账款也成为市场关注焦点。而从今年上半年来看,

光大绿色的应收账款规模依旧不小。

据财报显示,今年6月末,光大绿色应收账款约为74亿港元,其中超过13个月的应收账款占比最高,达48.69亿港元。如此高企的应收账款规模,对公司的现金流产生了一定的负面影响。

对此,光大绿色表示,公司将加强应收账款管理;加强与相关部委协调,加速国补资金发放。同时,强化应收账款的催收监管,统筹资金管理,夯实财务保障。

不过,与很多环保企业紧绷的现金流相比,光大绿色环保的手头现金十分充裕,各项财务指标稳健。截至今年6月底,光大绿色的现金及银行结余为20.41亿港元,远高于不到14亿港元的市值。