FX168財經報社(亞太)訊 曾成功預測量化寬鬆政策、貨幣歷史波動的傳奇人物Egon von Greyerz本週向市場發出警告,隨着西方金融和政治體系的崩潰正在眼前發生,財富保值有了完全不同的意義。自黃金窗口關閉以來,美國債務增長了5900%。他展望後市稱,黃金上漲勢不可擋。

Egon指出,西方正進入一個政治和社會動盪時期,這標誌着一個大時代的結束。這是赤字支出、債務大幅擴張、貨幣貶值、通貨膨脹造成的結果,從而引發了政治和經濟動盪與苦難。

(來源:Gold Broker)

他強調:“西方政壇已經一團糟,無論哪個政黨上臺,赤字支出都會加速,而且可能會呈指數級增長。英國新工黨領導的政府、法國雜亂無章的聯合政府以及美國的情況都是肯定的,在美國,無論哪種情況,美國都將面臨無法解決的債務危機。”

他警告,未來的數月和數年裏,金融市場將反映出這一混亂局面。

“未來幾年,西方國家當選總統、總理或總理的任何人都最多隻能任職一屆,但更有可能在那之前被趕下臺。”

“例如,英國新任首相基爾·史塔默(Kier Starmer)在議會僅以33%的得票率贏得壓倒性多數,更令人吃驚的是,80%的選民並不支持他。”

“在政治上,一天是一段很長的時間。五年前,工黨慘敗給保守黨,以至於沒人認爲工黨會在未來10年或20年內捲土重來。”

11月大選後,美國將面臨類似的問題。目前看來,特朗普將獲勝,儘管在此之前可能會發生很多事情。但即使特朗普獲勝,他的多數票也可能很微弱。因此,大約一半的人會反對他。如果民主黨獲勝,特朗普的支持者永遠不會接受這個結果。

而在法國,馬克龍在第一輪選舉中慘敗。不過,通過巧妙的政治機動,馬克龍可能成功成爲新聯合政府的一員,並獲得左右翼的微弱支持。因此,儘管勒龐的國民聯盟是最大的政黨,但第一週下面的漫畫中的順序現在已經顛倒了。到法國舉行總統大選時,勒龐獲勝的機會更大了,但聯盟在此之前就垮臺的可能性並不大。

Egon指出,重要的是要明白,西方新政府很少通過選舉產生。相反,被選舉出來的都是現任政府。英國人受夠了保守黨,法國人討厭馬克龍,德國人不尊重肖爾茨,而美國人民處於一個尷尬的境地,要在兩個80多歲的老人,或新的民主黨候選人之間做出選擇,而這兩位老人和新民主黨候選人都沒有受到世界其他國家的尊重。

“目前,我們正目睹美國帝國的衰落,這種帝國是金融帝國,而非領土帝國。大多數歐洲政府都是美國強權下的奴隸,他們幾乎遵守美國的所有指令,無論是金融指令,如‘海外帳戶稅收合規法案’(FATCA),還是政治指令,如凍結和沒收俄羅斯資產。”

但隨着美國債務泡沫的破滅,其金融優勢將迅速消失。

Egon續稱:“25年來,我一直站在演講臺上,向投資者宣傳以實物黃金形式保值財富的重要性。在此期間,儘管黃金在股息再投資方面的表現優於包括標準普爾500指數在內的大多數資產類別,但黃金佔世界金融資產的比例一直保持在0.5%。”

從2000年到今天,包括再投資股息在內的標準普爾指數每年回報率爲7.7%,而黃金的年回報率爲9.2%,即8倍。

他提到:“當世界即將結束一個時代時,觀察投資者們對此的識是件很有趣的事。最近,我花了幾天時間參加了一個家族辦公室會議,並發表了關於財富保值和黃金的演講,令人沮喪的是,人們完全缺乏恐懼或風險意識。”

“普通投資者積累的財富比歷史上任何時候都要多,大多數投資者都相信他們是宇宙的主宰,他們的投資樹會長到天堂。”

他稱,對於這些投資者來說,財富保值意味着在股票、債券、私募股權、房地產等多個投資類別之間分散風險。

家族辦公室的典型利差是:股票32%、債券18%、私募股權18%、房地產10%、現金10%、對沖基金6%加上黃金、貴金屬、藝術品、商品和古董總計3%。

可以說,上述資產類別中高達80%是相互關聯的,因爲它們受到信貸擴張或印鈔的影響。現金也是相互關聯的,因爲現金的實際價值(以黃金衡量)下降,貨幣供應量增加越多。

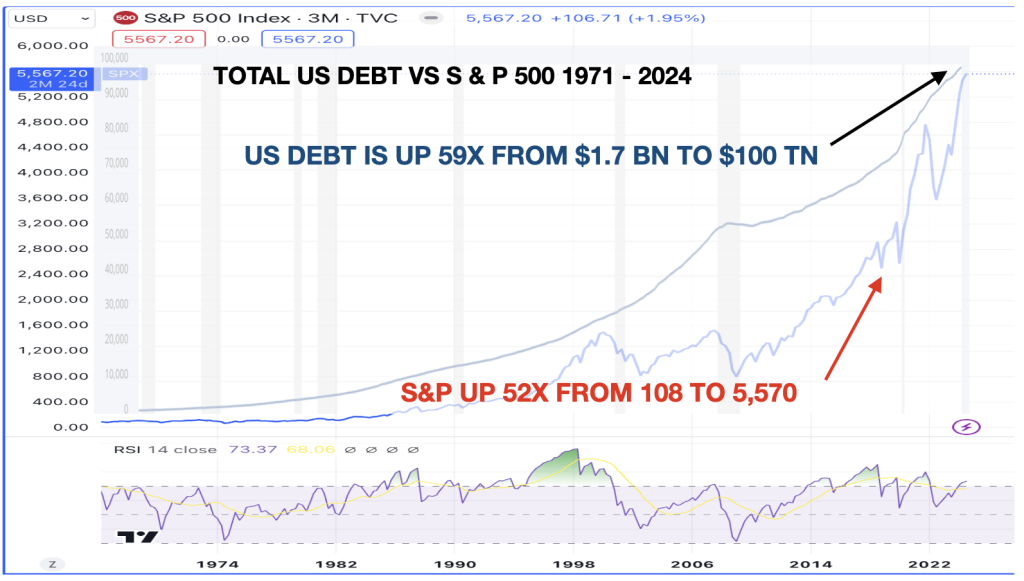

自黃金窗口關閉以來,美國債務增長59倍。下圖顯示,美國總債務從1971年的17億美元增長至當前的100萬億美元。

如圖所示,股市需要不斷注入債務藥物才能運作和增長。

這就是美國曆屆政府收買選票的方法,只需擴大信貸,人爲抬高股價。在投資者發現整個市場都建立在流沙之上之前,龐氏騙局的成功程度令人驚歎。但現在不會太久了。

(來源:Gold Broker)

衡量未來幾年特別是西方將經歷的大規模財富破壞和轉變的一個簡單方法是道瓊斯/黃金比率。早在1980年初,這一比例就達到1比1。因此,黃金價格爲850美元,道瓊斯指數爲850點。長期趨勢線現在的目標是0.5比1。

如圖所示,黃金價格可能是10000美元,道瓊斯指數可能是5000美元,或者黃金價格可能是20000美元,道瓊斯指數可能是10000美元。

(來源:Gold Broker)

Egon提到:“隨着我們進入黃金時代,金磚國家聯盟(BRICS)不斷增加購買量,各國央行拋售美國國債購買黃金。未來不會有任何國家、任何中央銀行持有美元作爲儲備資產。”

正如歷史上一樣,實物黃金是唯一合適的儲備資產。

此外,美國持有的黃金總量平均佔美國國債餘額的40%。

如今這一比例僅爲7%。

如果黃金要達到平均水平,其價值至少需要升值6倍,黃金價格爲16000美元 如果金價達到1979至1980年的140%水平,則金價需要升值19倍,達到40000美元以上。

白銀的流動速度可以快一倍,這顯然不是預測,而是黃金作爲儲備資產回歸歷史常態的結果。但投資者不應關注黃金或白銀的潛在目標。

相反,只要將黃金視爲金融人壽保險即可,正如歷史上一樣,它至少可以保護投資者的資產,但很可能也會增值。

唯一的問題是,金融資產中黃金佔比應爲多少。

“在我看來,20%是最低限度,但考慮到即將到來的危機的嚴重程度,50%或更高可能是投資者可以購買的最便宜的保險。”

Egon最後提醒投資者:“請記住,只將實物黃金和白銀存放在最安全的金庫和最安全的管轄範圍內。”