来源:腾讯科技 作者:某厂后端产品PMO总监 Morris.Zhang

前段时间,知名硬件网站Tomshardware援引知情人士的消息称,$英伟达 (NVDA.US)$为了确保今年的GH200、H200的供应,开出13亿美元的预算,向美光和SK海力士预定了部分HBM3e内存产能。

不过由于这组数据没有合理的计算,13亿的预算的可信度有待确认,但可以肯定的是,这笔预算不可能买空2024年全球HBM的产能。

它的价值在于,可以帮助英伟达抢到2024年上半年“垄断算力”的机会窗口——产品先市场化,就能先抢到市场份额。

一、2024,约5600万颗HBM出货

2024年,SK海力士、美光和三星三家代工产能总计会扩大到75万片晶圆,按目前业内的数据,HBM3e的良率大概90%左右,每片晶圆约可以切出750颗,全球2024年的HBM总产能大致为5600万颗(12层 + 8层),但是大规模产能集中在下半年开出,上半年比例略小。

倘若基于2024年CoWoS封装产能推算:

而在GPU-HBM垂直封装的产能方面,截至2024年第4季度,全球CoWoS的封装总产能推算大约30万片晶圆,其中包括$台积电 (TSM.US)$约27万片,Amkor约4万片,而由于这些晶圆流片的工艺节点集中在5nm和3nm,当期良率约为38%,保守设定单片晶圆可以切30颗GPU芯片,即2024年全年,全球经由CoWoS封装的GPU产品,产能约为900万颗。按照单颗GPU逻辑芯片搭配6颗HBM内存颗粒的标准计算(AMD MI300搭配8颗HBM),全球2024年的GPU,对HBM内存的需求就在5400万颗以上(12层为主)。

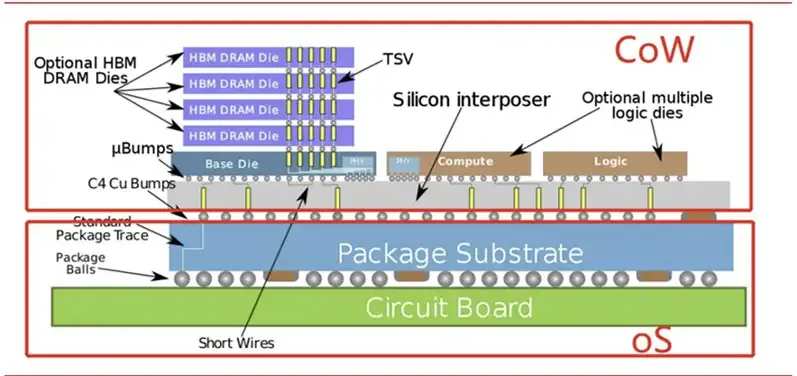

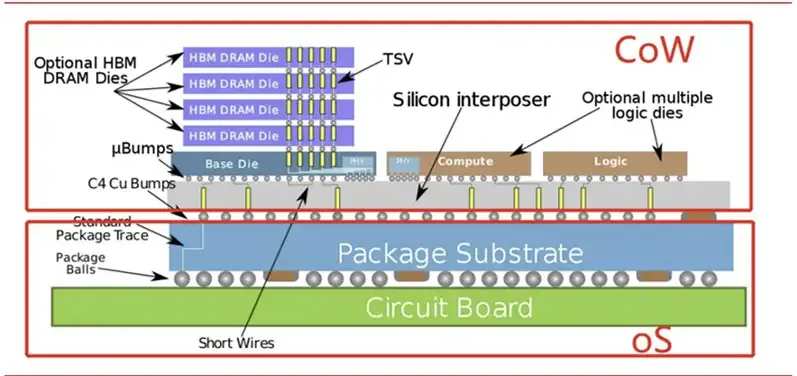

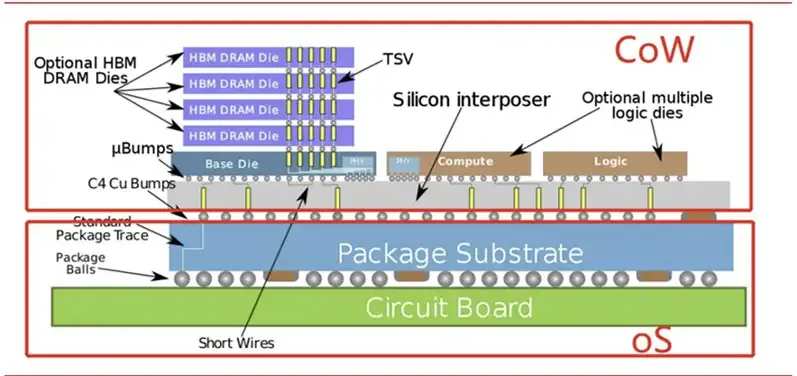

小注释:CoWoS俗称2.5D封装,全称是Chip on Wafer on Substrate,用于在相对理想的电气规则下满足多颗计算芯片的互连以及存储芯片的堆叠实现。

CoWoS封装示意图,上部分红圈为CoW,下部分红圈为oS 来源:网络

CoWoS封装示意图,上部分红圈为CoW,下部分红圈为oS 来源:网络目前,12层HBM颗粒的渠道单价约为每颗250美元+,倘若13亿预算的说法属实,英伟达仅能预订520万颗,仅占HBM全年总产能的1/10。

实际上,根据封装数据的推算,英伟达2024年预定了超过14万片晶圆的CoWoS产能,其中台积电作为“主要供应商”分到12万片,Amkor作为“次级供应商”分到2-3万片,对应GPU总体的产能接近450万颗。

按照每颗GPU逻辑芯片和存储颗粒1:6的比例测算,即英伟达全年需要约2700万颗HBM,基于单颗250美元的成本测算,意味着英伟达全年采购HBM芯片的费用可以预测到68亿美元,远超此前媒体披露的13亿美元预算。

注意:诸如英伟达RTX系列使用GDDR6颗粒的消费级显卡,自然不会计入CoWoS产能;上述的英伟达产能是特指Hopper系列和Blackwell架构的B200,由此估算2024年英伟达的HBM颗粒订单需求是2700万颗。

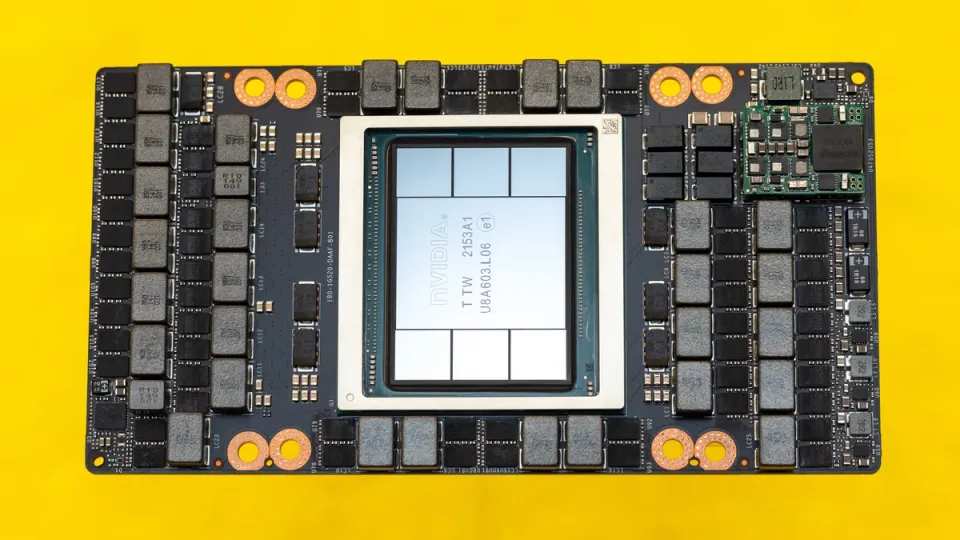

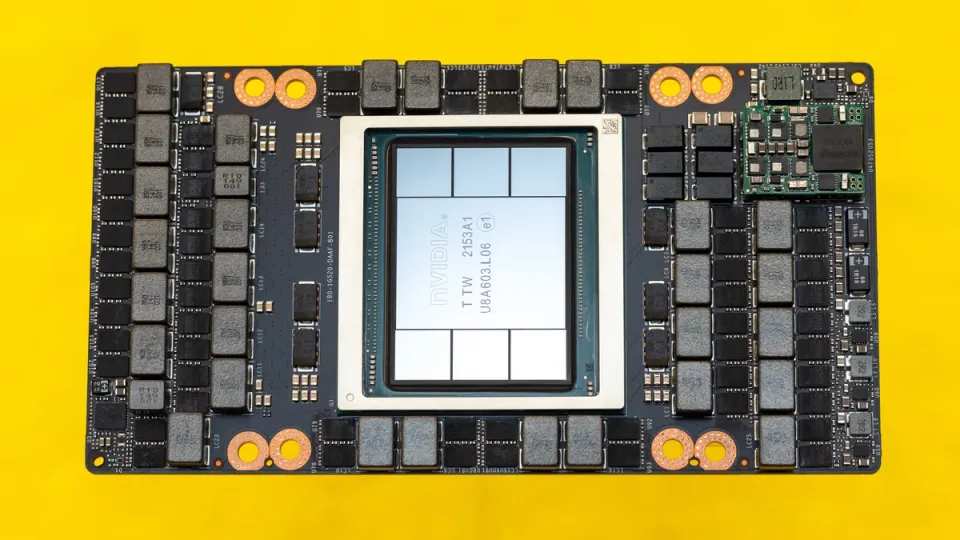

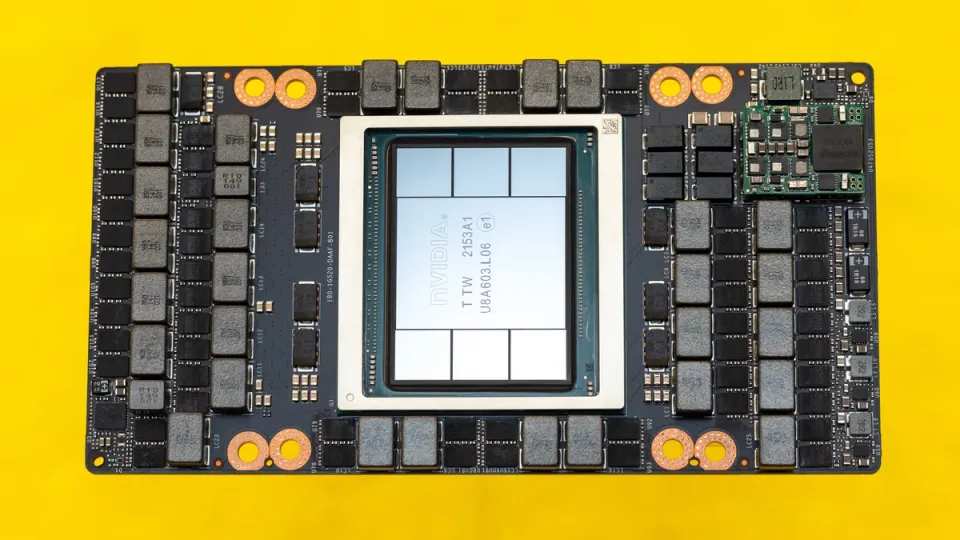

英伟达H100实物图,中间为逻辑芯片,旁边为6颗HBM芯片 来源:网络

英伟达H100实物图,中间为逻辑芯片,旁边为6颗HBM芯片 来源:网络二、HBM产能吃紧的背后

截至2024年第4季度,各家GPU超算产品对应HBM颗粒封装的预定产能大约900万颗,结合2025年海力士/三星/镁光三家内存厂的扩产计划总计近6000万颗HBM(12层为主,8层略少),这两份供应数据就是吻合的,同时也说明2024-2025年的CoWoS和HBM产能是充足的。

不过虽然产能不缺,但是上述数据毕竟是“年度计”,事实上很多产能直到第4季度才会开出,而各家预定的产能当然是越早越好,时效性是关键条件,上半年初的机会窗口更重要,倘若下半年才开始投产,那么产品进入渠道就要等到次年。

另外关于CoWoS产能的扩充,目前主要依赖台积电和Amkor的产能,诸如台$联电 (UMC.US)$、格芯等产线,虽然也能做前道65nm的中介层,但由于缺乏先进制程覆盖的能力,即无法代工前道的先进工艺逻辑芯片和中介层,也无法实现一条龙的CoWoS全栈,目前看最有机会的追赶者是三星。

三星计划导入全栈CoWoS封装,产品化命名为I-CUBE/H-CUBE,与台积电争夺订单;但是三星在2024年尚且不能开出产能,2025年可能对三星更有利,作为同时供应HBM和CoWoS的IDM厂商,其工艺特点和价格优势是显见的。(未来,三星还会推出X-CUBE 3D封装,统称为SAINT,即三星先进封装技术。)

另外,倘若2025年英特尔的晶圆代工业务顺利实现独立运营,其Intel Foveros封装方案也值得观望。

当前我们看到HBM全球库存和渠道周转十分紧张,实际原因是当期HBM3e供应商仅有SK海力士一家,恰逢大模型高速发展的趋势带来的HBM需求高峰,进而出现供需失衡,但这种失衡会随着产能扩大而减缓。

不过,有一点需要关注,存储颗粒是一种标准品SKU,无需针对颗粒本身做客户化定制,于是这个品类就产生了所谓现货市场。标准现货是可以通过渠道或分销平台正常流通的,即倘若2024年SK海力士、美光和三星三家内存厂规划的产能全部顺利开出,则全球各区域的代理商库存都会充足,无数的次级渠道/次级代理商都可以无限转售。

因此,只要现货库存充足、价格趋势向好,现货市场便永远可以拿货,演变成DRAM现货渠道的业态,这是内存颗粒的产业特性。

这就引发了一个很有意思的话题,倘若出于特殊原因,某个企业无法通过向上述三家订货怎么办?

现货市场就是一个通路——特定企业可以从现货市场采购HBM颗粒,进而再适配控制器、适配I/O和逻辑封装。

倘若现货市场仍然买不到HBM内存,也可以从现货市场采购2D-DRAM颗粒,再通过TSV垂直方向通孔、TCB热压键合(未来更多层堆叠则需要Hybrid Bonding键合)的封装工艺可以堆叠出一个规格不算高的HBM器件。

当然,终极目标就是自研内存颗粒,实现HBM自主产业化。

![H100和MI300封装方案图解 来源:网络]() H100和MI300封装方案图解 来源:网络

H100和MI300封装方案图解 来源:网络三、CoWoS的门槛:产业链和良率

参考当下的GPU芯片构型,倘若缺少CoWoS封装结构,HBM甚至无处摆放。

目前全球可选的CoWoS产能供应商有几个类别:

其一是台积电 CoWoS;

其二是由台积电完成晶圆和前道中介层的制造(即CoWoS的“CoW”部分,堆叠+互连),随后交由自家封装厂(例如空闲的InFO产能)或是合作第三方OSAT封装厂,俗称外包封装厂,完成“on Substrate”部分,即封装在基板上;

其三是,可委托由联电、格芯生产中介层,随后再送交Amkor或日月光等OSAT产线,委托完成“WoS”部分。但如前文提到,这两家工艺节点基本在65nm左右,不能代工先进前道的先进工艺逻辑芯片和中介层,也不能完成一条龙的CoWoS全栈;

其四是Samsung I-Cube/H-Cube和Intel Foveros,两家都可以完成全栈CoWoS交付,但目前都还没有开出产能;

其五是国内也有一部分CoWoS的能力,但几乎全部是CoW+WoS的工艺对接,也就是联电、格芯+Amkor、日月光的模式。

相比其它制造工序而言,CoWoS并没有极度前沿的技术门槛,唯一的关键是它要保证在高微缩制程下的高良率。

因为在封装层面,倘若出品有较高的不良/失效,那么上面堆叠连接的HBM等器件就变成无可挽回的损耗了,能够兼顾较高工艺节点和良率的厂商,目前唯有台积电可以满足。

单就CoW+WoS产能而言,全球可以开出很多产能(尤其WoS厂商),但是能够适用于先进计算芯片的工艺/良率的产能则并不多。

导致上述良率门槛的原因是工艺:

以WoS良率为例,难点主要在于其封装的中介层尺寸应当有严格限制,即硅中介层面积需要大于其上面2个甚至多个裸晶的尺寸之和。然而,随着这个尺寸越来越大,第五代CoWoS甚至支持通过一种"2-way lithography stitching approach技术"使得中介层尺寸可以扩到2500mm²,随之带来的工艺风险就是——on wafer,也就是硅晶圆上堆叠时出现边缘扭曲、接角垂直凸等变问题,导致封测后不良,而台积电 CoWoS工艺磨合了10几年,积累大量knowhow,才获得如今可靠的高良率。

![台积电对外的技术ppt,硅中介层可达到2500mm² 来源:网络]() 台积电对外的技术ppt,硅中介层可达到2500mm² 来源:网络

台积电对外的技术ppt,硅中介层可达到2500mm² 来源:网络对于OSAT专业封装厂(包括Amkor/日月光等),工艺良率拉升缓慢也与前段中介层的分开制造有关,虽然CoW+WoS是合理的产业链分工,但是拉升两者共同出品的良率需要两家工艺同步发展。

目前,大陆的先进逻辑芯片和中介层基本是由$中芯国际 (00981.HK)$制造,再将其委托给OSAT专业封装厂完成WoS封测;而倘若拿不到SMIC的产能,也可以委托联电和格芯代工。

未来可能全球大部分2.5D封装都会是前道+后道合作的模式;前道晶圆厂提供中介层做CoW,后道有载板的做WoS。另外,CoWoS也会更多下沉适用到其它场景,涉及AI-HPC的未来大部分产品都会依赖CoWoS封装,2.5D/3D封装目前来看,晶圆厂还是相比OSAT更具优势。

四、结语

随着AI-HPC产业对于HBM内存的高度需求,该器件的产品受众、货值和市场空间都是水涨船高,如今HBM单位售价是传统DRAM的数倍,是DDR5的约5倍。

如前文所述,当期12层HBM颗粒的渠道单价已然250美元/颗,价格相比2023年略有上浮。

换一个测算角度:目前在AI-HPC计算芯片上,通常6颗容量16GB的HBM3颗粒的合计成本约1500美元,相当于15.6美元/GB;换算到H100 SXM5板卡,6颗HBM3 80GB,相当于18.75美元/GB,约占整颗芯片物料成本的50%+。

有一组数据是来自Yole:未来5年先进封装整体复合增速是40%,其中3D封装是超过100%的增速;以及五年后接近40%的HBM都要基于混合键合封装了。

因此,无论海外或是大陆厂商,上述谈到的几个产业方向“HBM、CoW、TSV/Hybrid Bonding”的潜在市场空间是广阔的,期待国产厂商有成熟的良率和进军海外市场的可能。同时随着AI-HPC市场的繁荣,受此驱动,预计将大幅提高HBM在泛DRAM市场的份额,HBM在DRAM市场总容量中的份额预计将从2023年的2%上升到2024年的5%,到2025年将超过10%。

编辑/lambor

來源:騰訊科技 作者:某廠後端產品PMO總監 Morris.Zhang

前段時間,知名硬件網站Tomshardware援引知情人士的消息稱,$英偉達 (NVDA.US)$爲了確保今年的GH200、H200的供應,開出13億美元的預算,向美光和SK海力士預定了部分HBM3e內存產能。

不過由於這組數據沒有合理的計算,13億的預算的可信度有待確認,但可以肯定的是,這筆預算不可能買空2024年全球HBM的產能。

它的價值在於,可以幫助英偉達搶到2024年上半年“壟斷算力”的機會窗口——產品先市場化,就能先搶到市場份額。

一、2024,約5600萬顆HBM出貨

2024年,SK海力士、美光和三星三家代工產能總計會擴大到75萬片晶圓,按目前業內的數據,HBM3e的良率大概90%左右,每片晶圓約可以切出750顆,全球2024年的HBM總產能大致爲5600萬顆(12層 + 8層),但是大規模產能集中在下半年開出,上半年比例略小。

倘若基於2024年CoWoS封裝產能推算:

而在GPU-HBM垂直封裝的產能方面,截至2024年第4季度,全球CoWoS的封裝總產能推算大約30萬片晶圓,其中包括$台積電 (TSM.US)$約27萬片,Amkor約4萬片,而由於這些晶圓流片的工藝節點集中在5nm和3nm,當期良率約爲38%,保守設定單片晶圓可以切30顆GPU芯片,即2024年全年,全球經由CoWoS封裝的GPU產品,產能約爲900萬顆。按照單顆GPU邏輯芯片搭配6顆HBM內存顆粒的標準計算(AMD MI300搭配8顆HBM),全球2024年的GPU,對HBM內存的需求就在5400萬顆以上(12層爲主)。

小注釋:CoWoS俗稱2.5D封裝,全稱是Chip on Wafer on Substrate,用於在相對理想的電氣規則下滿足多顆計算芯片的互連以及存儲芯片的堆疊實現。

CoWoS封裝示意圖,上部分紅圈爲CoW,下部分紅圈爲oS 來源:網絡

CoWoS封裝示意圖,上部分紅圈爲CoW,下部分紅圈爲oS 來源:網絡目前,12層HBM顆粒的渠道單價約爲每顆250美元+,倘若13億預算的說法屬實,英偉達僅能預訂520萬顆,僅佔HBM全年總產能的1/10。

實際上,根據封裝數據的推算,英偉達2024年預定了超過14萬片晶圓的CoWoS產能,其中臺積電作爲“主要供應商”分到12萬片,Amkor作爲“次級供應商”分到2-3萬片,對應GPU總體的產能接近450萬顆。

按照每顆GPU邏輯芯片和存儲顆粒1:6的比例測算,即英偉達全年需要約2700萬顆HBM,基於單顆250美元的成本測算,意味着英偉達全年採購HBM芯片的費用可以預測到68億美元,遠超此前媒體披露的13億美元預算。

注意:諸如英偉達RTX系列使用GDDR6顆粒的消費級顯卡,自然不會計入CoWoS產能;上述的英偉達產能是特指Hopper系列和Blackwell架構的B200,由此估算2024年英偉達的HBM顆粒訂單需求是2700萬顆。

英偉達H100實物圖,中間爲邏輯芯片,旁邊爲6顆HBM芯片 來源:網絡

英偉達H100實物圖,中間爲邏輯芯片,旁邊爲6顆HBM芯片 來源:網絡二、HBM產能吃緊的背後

截至2024年第4季度,各家GPU超算產品對應HBM顆粒封裝的預定產能大約900萬顆,結合2025年海力士/三星/鎂光三家內存廠的擴產計劃總計近6000萬顆HBM(12層爲主,8層略少),這兩份供應數據就是吻合的,同時也說明2024-2025年的CoWoS和HBM產能是充足的。

不過雖然產能不缺,但是上述數據畢竟是“年度計”,事實上很多產能直到第4季度才會開出,而各家預定的產能當然是越早越好,時效性是關鍵條件,上半年初的機會窗口更重要,倘若下半年才開始投產,那麼產品進入渠道就要等到次年。

另外關於CoWoS產能的擴充,目前主要依賴台積電和Amkor的產能,諸如臺$聯電 (UMC.US)$、格芯等產線,雖然也能做前道65nm的中介層,但由於缺乏先進製程覆蓋的能力,即無法代工前道的先進工藝邏輯芯片和中介層,也無法實現一條龍的CoWoS全棧,目前看最有機會的追趕者是三星。

三星計劃導入全棧CoWoS封裝,產品化命名爲I-CUBE/H-CUBE,與台積電爭奪訂單;但是三星在2024年尚且不能開出產能,2025年可能對三星更有利,作爲同時供應HBM和CoWoS的IDM廠商,其工藝特點和價格優勢是顯見的。(未來,三星還會推出X-CUBE 3D封裝,統稱爲SAINT,即三星先進封裝技術。)

另外,倘若2025年英特爾的晶圓代工業務順利實現獨立運營,其Intel Foveros封裝方案也值得觀望。

當前我們看到HBM全球庫存和渠道週轉十分緊張,實際原因是當期HBM3e供應商僅有SK海力士一家,恰逢大模型高速發展的趨勢帶來的HBM需求高峰,進而出現供需失衡,但這種失衡會隨着產能擴大而減緩。

不過,有一點需要關注,存儲顆粒是一種標準品SKU,無需針對顆粒本身做客戶化定製,於是這個品類就產生了所謂現貨市場。標準現貨是可以通過渠道或分銷平台正常流通的,即倘若2024年SK海力士、美光和三星三家內存廠規劃的產能全部順利開出,則全球各區域的代理商庫存都會充足,無數的次級渠道/次級代理商都可以無限轉售。

因此,只要現貨庫存充足、價格趨勢向好,現貨市場便永遠可以拿貨,演變成DRAM現貨渠道的業態,這是內存顆粒的產業特性。

這就引發了一個很有意思的話題,倘若出於特殊原因,某個企業無法通過向上述三家訂貨怎麼辦?

現貨市場就是一個通路——特定企業可以從現貨市場採購HBM顆粒,進而再適配控制器、適配I/O和邏輯封裝。

倘若現貨市場仍然買不到HBM內存,也可以從現貨市場採購2D-DRAM顆粒,再通過TSV垂直方向通孔、TCB熱壓鍵合(未來更多層堆疊則需要Hybrid Bonding鍵合)的封裝工藝可以堆疊出一個規格不算高的HBM器件。

當然,終極目標就是自研內存顆粒,實現HBM自主產業化。

![H100和MI300封裝方案圖解 來源:網絡]() H100和MI300封裝方案圖解 來源:網絡

H100和MI300封裝方案圖解 來源:網絡三、CoWoS的門檻:產業鏈和良率

參考當下的GPU芯片構型,倘若缺少CoWoS封裝結構,HBM甚至無處擺放。

目前全球可選的CoWoS產能供應商有幾個類別:

其一是台積電 CoWoS;

其二是由台積電完成晶圓和前道中介層的製造(即CoWoS的“CoW”部分,堆疊+互連),隨後交由自家封裝廠(例如空閒的InFO產能)或是合作第三方OSAT封裝廠,俗稱外包封裝廠,完成“on Substrate”部分,即封裝在基板上;

其三是,可委託由聯電、格芯生產中介層,隨後再送交Amkor或日月光等OSAT產線,委託完成“WoS”部分。但如前文提到,這兩家工藝節點基本在65nm左右,不能代工先進前道的先進工藝邏輯芯片和中介層,也不能完成一條龍的CoWoS全棧;

其四是Samsung I-Cube/H-Cube和Intel Foveros,兩家都可以完成全棧CoWoS交付,但目前都還沒有開出產能;

其五是國內也有一部分CoWoS的能力,但幾乎全部是CoW+WoS的工藝對接,也就是聯電、格芯+Amkor、日月光的模式。

相比其它製造工序而言,CoWoS並沒有極度前沿的技術門檻,唯一的關鍵是它要保證在高微縮製程下的高良率。

因爲在封裝層面,倘若出品有較高的不良/失效,那麼上面堆疊連接的HBM等器件就變成無可挽回的損耗了,能夠兼顧較高工藝節點和良率的廠商,目前唯有台積電可以滿足。

單就CoW+WoS產能而言,全球可以開出很多產能(尤其WoS廠商),但是能夠適用於先進計算芯片的工藝/良率的產能則並不多。

導致上述良率門檻的原因是工藝:

以WoS良率爲例,難點主要在於其封裝的中介層尺寸應當有嚴格限制,即硅中介層面積需要大於其上面2個甚至多個裸晶的尺寸之和。然而,隨着這個尺寸越來越大,第五代CoWoS甚至支持通過一種"2-way lithography stitching approach技術"使得中介層尺寸可以擴到2500mm²,隨之帶來的工藝風險就是——on wafer,也就是硅晶圓上堆疊時出現邊緣扭曲、接角垂直凸等變問題,導致封測後不良,而台積電 CoWoS工藝磨合了10幾年,積累大量knowhow,才獲得如今可靠的高良率。

![台積電對外的技術ppt,硅中介層可達到2500mm² 來源:網絡]() 台積電對外的技術ppt,硅中介層可達到2500mm² 來源:網絡

台積電對外的技術ppt,硅中介層可達到2500mm² 來源:網絡對於OSAT專業封裝廠(包括Amkor/日月光等),工藝良率拉升緩慢也與前段中介層的分開製造有關,雖然CoW+WoS是合理的產業鏈分工,但是拉升兩者共同出品的良率需要兩家工藝同步發展。

目前,大陸的先進邏輯芯片和中介層基本是由$中芯國際 (00981.HK)$製造,再將其委託給OSAT專業封裝廠完成WoS封測;而倘若拿不到SMIC的產能,也可以委託聯電和格芯代工。

未來可能全球大部分2.5D封裝都會是前道+後道合作的模式;前道晶圓廠提供中介層做CoW,後道有載板的做WoS。另外,CoWoS也會更多下沉適用到其它場景,涉及AI-HPC的未來大部分產品都會依賴CoWoS封裝,2.5D/3D封裝目前來看,晶圓廠還是相比OSAT更具優勢。

四、結語

隨着AI-HPC產業對於HBM內存的高度需求,該器件的產品受衆、貨值和市場空間都是水漲船高,如今HBM單位售價是傳統DRAM的數倍,是DDR5的約5倍。

如前文所述,當期12層HBM顆粒的渠道單價已然250美元/顆,價格相比2023年略有上浮。

換一個測算角度:目前在AI-HPC計算芯片上,通常6顆容量16GB的HBM3顆粒的合計成本約1500美元,相當於15.6美元/GB;換算到H100 SXM5板卡,6顆HBM3 80GB,相當於18.75美元/GB,約佔整顆芯片物料成本的50%+。

有一組數據是來自Yole:未來5年先進封裝整體複合增速是40%,其中3D封裝是超過100%的增速;以及五年後接近40%的HBM都要基於混合鍵合封裝了。

因此,無論海外或是大陸廠商,上述談到的幾個產業方向“HBM、CoW、TSV/Hybrid Bonding”的潛在市場空間是廣闊的,期待國產廠商有成熟的良率和進軍海外市場的可能。同時隨着AI-HPC市場的繁榮,受此驅動,預計將大幅提高HBM在泛DRAM市場的份額,HBM在DRAM市場總容量中的份額預計將從2023年的2%上升到2024年的5%,到2025年將超過10%。

編輯/lambor