來源:華爾街見聞

作者:卜淑情

高盛認爲,英偉達等科技巨頭雖然營收高速增長,但投資AI的成本巨大,引發了市場對科技股盈利能力和估值合理性的擔憂。軟件股今年以來的疲態,可能也反映了投資者對AI的擔憂。

直到最近還勢不可擋的科技股突然崩塌。

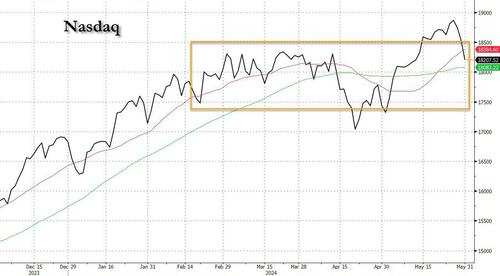

隔夜美股,納斯達克指數自5月初以來首次跌破21日均線,50日均線支撐位於18200點附近,技術面開始出現疲態。市場對AI的恐慌性買入戛然而止,半導體行業ETF SOXX盤中一度跌超3%。

那麼,到底發生了什麼,導致市場情緒出現突然而劇烈的逆轉?

高盛TMT行業專家Peter Callahan隔夜分享了對科技股崩盤的看法,突出了兩個關鍵詞——利潤率和軟件。

Callahan提到,英偉達等科技巨頭雖然營收高速增長,但投資AI的成本巨大,引發了市場對科技股盈利能力和估值合理性的擔憂。

軟件股今年以來的疲態,可能也反映了投資者對AI的擔憂。軟件行業迎來史上最差業績期,昔日明星Salesforce等公司正面臨增長放緩的嚴峻挑戰,高盛認爲,軟件行業距離復甦還很遙遠。

誰將爲英偉達的高毛利率“買單”?

Callahan表示,在上週的業績發佈後,有越來越多的證據表明,企業的重心正在從2023年的成本節約轉向2024年的投資。

推動這一轉變的主要因素是,英偉達預計未來幾年將實現1500-2000億美元的收入,而且毛利率高達75-80%。

問題來了,誰將爲英偉達如此高的毛利率“買單”?

高盛指出,雖然大多數投資者認爲加大AI投資是好事,但市場可能會對這些投資的回報率提出更高要求,希望看到企業在AI領域的盈利能力有更明確的展望。

然而,最近公佈的業績釋放了很多不利於盈利的信號:

Snowflake下調了全年自由現金流和營業利潤率的指引,理由是GPU(圖形處理單元)成本增加,以及研發和人員成本上升。

微軟預計2025財年的營業利潤率將同比下降約1個百分點,主要受雲計算和AI方面的投資,以及收購動視暴雪的影響。

超微電腦預計二季度毛利率將環比下降,理由是公司專注於推動戰略市場份額增長。

受“通脹成本壓力、競爭環境以及AI優化服務器的更高佔比”影響,戴爾將全年毛利率指引下調了1.5個百分點。

芯片製造商Marvell指引也顯示下半年毛利率疲軟,公司稱定製芯片項目訂單(該項目毛利率通常不高)出現了大幅增長。

AI巨大的成本投入,引發了市場對科技股盈利能力和估值合理性的擔憂。

軟件股全線崩盤,意味着什麼?

回到週四,美國軟件股全線崩盤:美股軟件板塊創近2年來最大單日跌幅,Salesforce股票創20多年來最差表現,高盛成長型軟件籃子已進入“超賣”區域。

Callahan認爲,投資者對軟件股的情緒已經崩潰,對相關個股出現了“寧殺錯莫放過”的情緒,比如雲計算服務管理軟件公司ServiceNow和雲安全軟件公司CrowdStrike在業績表現不錯的情況下大跌。

Salesforce和企業自動化軟件公司UiPath業績疲軟加劇了人們對上半年軟件支出進一步放緩的擔憂。

Callahan表示,這可能會推遲軟件行業復甦的時間點,2023年下半年的復甦更難以實現。

值得注意的是,今年以來,軟件板塊的疲軟與其他科技板塊(如公有云)的強勁形成鮮明對比,引發了人們對背後原因的三點思考:

其一,軟件行業屬於經濟週期的後期,因此在就業高峰期出現放緩是正常的。

其二,軟件板塊疲軟仍然是新冠疫情後的常態,尤其是考慮到軟件公司的客戶群體。

值得注意的是最後一點,有人認爲,這種疲軟反映了AI領域的不確定性,導致了軟件投資的資金轉移到其他領域。

高盛認爲,在當前經濟週期放緩的背景下,投資軟件這樣一個長期增長行業變得非常具有挑戰性。

經濟週期放緩、AI的複雜性和不確定性、企業估值之間的細微差別以及高利率壓力,導致許多投資者選擇暫時減少在軟件行業的敞口,並打算在今年晚些時候,等行業前景更明朗時再重新關注這個板塊。

編輯/Jeffy