來源:金十數據

如果股東權益相對於公司市值充足,可以提供安全邊際。

禾倫·巴菲特爲$伯克希爾-A (BRK.A.US)$積累了美國公司中最大的股東權益而感到自豪。第一季度末,伯克希爾的股東權益總額達到驚人的5720億美元,遠高於排名第二的$摩根大通 (JPM.US)$的3370億美元。股東權益是公司的資產減去負債後的淨值,是企業淨資產的衡量標準。

“這確實顯示瞭如果你長期存錢,可以做到的事情,真的不需要奇蹟,”伯克希爾CEO巴菲特在5月的年度會議上說。

自從巴菲特1965年接管公司以來,伯克希爾的股東權益通過穩步的盈利複利、成功的收購以及精明的股權投資,從大約2000萬美元增長到如今的水平。

雖然巴菲特關注這個指標,但大多數投資者並不關注股東權益,也被稱爲公司的賬面價值。這一指標被視爲深度價值投資者喜歡的過時財務指標,對高利潤但股東權益很少的公司如蘋果(AAPL.O)和$英偉達 (NVDA.US)$等意義不大。投資者通常關注的是盈利,因爲這是股價的關鍵驅動因素,但股東權益仍然具有相關性。

如果相對於公司市值充足,股東權益可以提供安全邊際,用巴菲特導師、傳奇價值投資者本傑明·格雷厄姆的術語來說。

許多公司,包括銀行、保險公司和伯克希爾,仍然基於賬面價值進行估值。例如,伯克希爾的股票交易價格約爲其3月31日賬面價值的1.5倍。過去五年,伯克希爾股票的平均交易價格是賬面價值的1.4倍。伯克希爾A類股週三收於608,816美元。

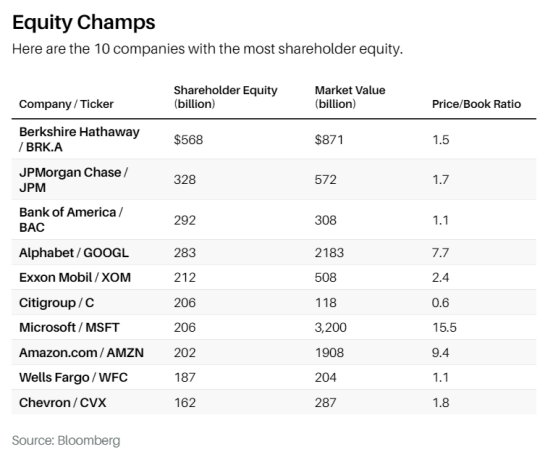

《巴倫週刊》根據彭博社編制的截至2023年12月31日的數據,對$標普500指數 (.SPX.US)$公司中股東權益絕對水平最高的公司進行了篩選。在下表中,我們還展示了這10家公司的市淨率。

排在伯克希爾和摩根大通之後的八家公司依次是$美國銀行 (BAC.US)$、$谷歌-A (GOOGL.US)$、$埃克森美孚 (XOM.US)$、$花旗集團 (C.US)$、$微軟 (MSFT.US)$、$亞馬遜 (AMZN.US)$、$富國銀行 (WFC.US)$和$雪佛龍 (CVX.US)$。

排名第十的雪佛龍擁有1620億美元的股東權益。

市值排名第二和第三的公司並未上榜。排名第二的蘋果在3月31日擁有740億美元的股東權益,而排名第三的英偉達只有430億美元,僅佔其當前2.8萬億美元市值的一小部分。

使用股東權益作爲估值指標有其侷限性,巴菲特也坦言這一點。首先,許多投資者關注有形賬面價值,即股東權益不包括商譽和其他大部分來自收購的無形資產。這種“硬”賬面價值更好地衡量了現金、房地產、工廠和設備等資產,並且比總股東權益更能爲股票提供底線。

巴菲特在年度會議上指出,摩根大通的股本回報率高於伯克希爾,後者的稅後營業利潤回報率低於10%。蘋果的股本回報率超過100%。高股本回報率通常與高市盈率相關。

此外,大規模股票回購可以減少股東權益並使其重要性降低。例如,蘋果在過去十年中進行了一項全國最積極的回購計劃。伯克希爾在過去五年中也進行了大量股票回購,有些人認爲賬面價值對該公司的相關性已不如從前。

儘管有其缺陷,賬面價值仍可作爲篩選便宜股票的一種方式。

值得注意的是,即使花旗集團今年股價上漲了20%,其股價僅爲賬面價值的60%。花旗的看漲理由部分在於其與賬面價值的深度折扣以及CEO簡·弗雷澤領導下采取的提高銀行回報率的措施。

美國銀行和富國銀行的股價均爲賬面價值的1.1倍,儘管美國銀行6000億美元債券組合上的超過1000億美元的浮虧並未根據會計規則反映在其股東權益中。

科技巨頭微軟、亞馬遜和Alphabet都以高市淨率交易。對他們來說,股東權益已不再是大多數投資者關注的重點。儘管如此,股東權益的一個組成部分——現金——仍然受到投資者的高度重視。三家公司都擁有充足的現金。

編輯/jayden