西南证券股份有限公司韩晨,汪翌雯近期对盛弘股份进行研究并发布了研究报告《储能+充电桩迎双轮驱动,新产能投放在即》,本报告对盛弘股份给出买入评级,认为其目标价位为40.80元,当前股价为27.39元,预期上涨幅度为48.96%。

盛弘股份(300693)

投资要点

事件:公司发布2024年一季报&2023年年报,公司2024Q1实现营业收入6.0亿元,同比上升33.8%;2023年营业收入26.5亿元,同比上升76.4%。公司2024Q1实现归母净利润0.7亿元,同比增长6.0%;2023年实现归母净利润4.0亿元,同比增长80.2%。24Q1净利率较低主要是由于苏州工厂正进行产能爬坡导致费用比较高、同时一季度整体为经营淡季所致。2023年4月,公司发行可转债募集资金用于建设“苏州年产5GW储能设备建设项目”,苏州工厂今年开始会陆续投放产能。

储能:营收占比提升显著,产品储备深厚助力全球化发展。2023年公司新能源电能变换设备业务营收9.1亿元,同比增长255.7%,占营收比重为34.3%,较2022年提升17.3pp。公司PCS产品为业内领先,旗下PWS1-125M为全球首款碳化硅版本工商业模块化储能变流器。公司30-1000kW全功率范围储能变流器产品均已通过第三方认证机构认证,50~250kW系列模块化储能变流器成为全球首款同时满足UL、CPUC和HECO相应规范的大型并网逆变器,公司扎实产品、技术储备有助于公司在海外积极开拓储能业务扩展。

充电桩:业务大幅增长,有望充分受益于国内、欧美充电桩行业高速发展。2023年公司电动汽车充电机务营收8.5亿元,同比增长99.6%,占营收比重为32.1%,较2022年提升3.73pp。公司整桩产品包括直流桩和交流桩、一体式和分体式等多种类型,充电桩模块涵盖15kW、20kW、30kW、40kW等功率等级。公司前瞻布局欧洲充电桩市场,在2021年就推出欧标充电桩,也与英国石油公司达成战略合作;同时,公司也获得美标充电桩认证,逐渐开启美国市场。

费用率管控良好,毛利率小幅下滑主要是储能业务市场竞争加剧。2023年公司期间费用率为24.3%,,较2022年下降3.3pp,具体来看,销售费用率为12.5%,较2022年下降1pp,研发费用率为8.7%,较2022年下降1pp,管理费用率为3.6%,较2022年小幅下降0.4pp。毛利率来看,2023年公司毛利率为41%,较2022年下降2pp,毛利率下滑主要是因为储能业务毛利率下滑、且营收占比逐渐提升,但公司净利率水平较2022年同比提升0.33pp,2023年实现净利率15.2%。

盈利预测与投资建议。预计2024-2026年EPS分别为1.70元、2.47元、3.20元,对应动态PE分别为16倍、11倍、8倍。我们认为公司为优质储能pcs及充电桩企业,出海竞争力较强,给予2024年24倍估值,对应目标价40.8元,首次覆盖给予“买入”评级。

风险提示:海外政策风险,充电桩市场增速或不及预期,市场竞争加剧风险,产能投产或不及预期。

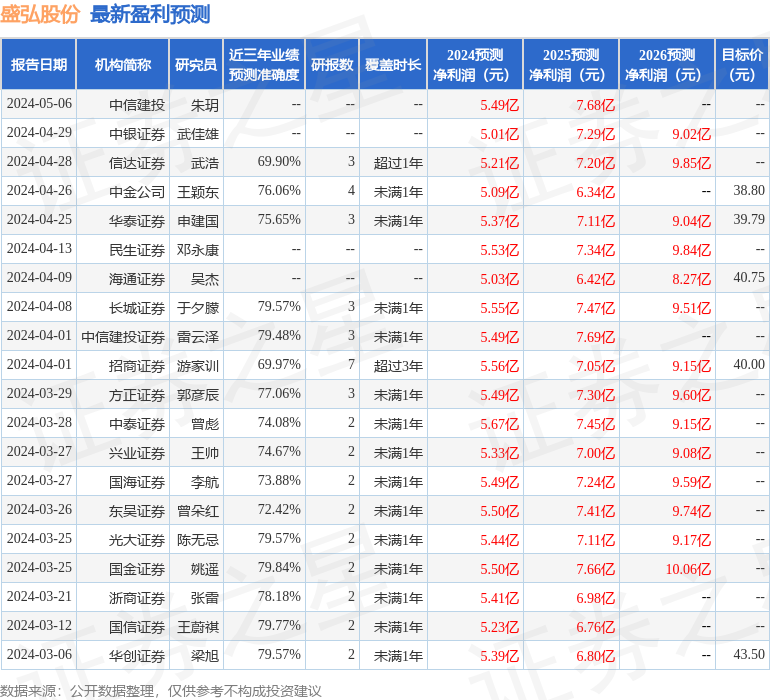

证券之星数据中心根据近三年发布的研报数据计算,国金证券姚遥研究员团队对该股研究较为深入,近三年预测准确度均值为79.84%,其预测2024年度归属净利润为盈利5.5亿,根据现价换算的预测PE为15.39。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级16家,增持评级6家;过去90天内机构目标均价为40.15。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。