西南證券股份有限公司敖穎晨,韓晨,謝尚師近期對新風光進行研究併發布了研究報告《SVG、變頻器表現亮眼,加快出海步伐》,本報告對新風光給出買入評級,認爲其目標價位爲32.60元,當前股價爲25.59元,預期上漲幅度爲27.39%。

新風光(688663)

投資要點

事件:公司2023年實現營業收入17.01億元,同比增長30.50%;實現歸母淨利潤1.66億元,同比增長28.70%。2024Q1實現營業收入2.93億元,同比增長36.63%;實現歸母淨利潤0.39億元,同比增長91.58%。

SVG、變頻器需求旺盛,毛利率同比提升。2023年,SVG業務實現營業收入9.73億元,同比增長56.77%;毛利率22.67%,同比提升0.26pp。變頻器業務實現營業收入3.55億元,同比增長56.71%;毛利率34.48%,同比提升4.49pp。儲能業務實現營業收入1.77億元,同比下降38.34%;毛利率20.61%,同比提升1.73pp。2023年,SVG毛利率觸底回升,綜合毛利率27.65%,同比提升1.37pp,主要系報告期內,公司營業收入規模增加和通過降本攻關產品毛利率提升所致。2024Q1,SVG產品營業收入較上年同期增加約85%,帶動了公司總收入和淨利潤的快速增長。由於小功率SVG同比增長一倍多,小功率SVG盈利能力強於大功率機型,2024Q1公司綜合毛利率31.73%,同比提升1.39pp。

加大傳統行業、海外客戶拓展力度,新產品推出加速。新能源領域SVG招投標競爭激烈,毛利率較低。公司爲保證盈利質量,適當放棄了部分低價訂單。2023年,光伏行業營業收入同比增長18.19%,風電行業營業收入同比增長32.49%,雖然增速低於行業,但公司保持了較好盈利水平。其他行業營業收入比上年增長37.22%,主要系隨着公司業務的發展及營銷改革措施的推進,通過洞察市場需求、拓展銷售渠道等方式大力發展傳統行業等其他行業,促進營業收入的增加。公司專門應對俄羅斯市場的G73高壓變頻器產品成功量產,公司研製的690V/1500kW工程傳動四象限變頻調速裝置成功下線併發往歐洲,標誌着新風光技術創新和海外市場拓展的新突破。變頻器業務方面,公司持續推出新產品,致力於突破大功率應用業績。

新簽訂單取得開門紅,合同負債保持增長。2023年公司新簽訂單21億元,同比增長8%,其中SVG產品簽單12億元,同比增長40%,軌道交通高端裝備簽單1.5億元,同比增長50%。2024Q1新簽訂單4.32億,同比增長29%,其中SVG產品簽單2.36億元,同比增長42%;儲能產品簽單8,080萬元,同比增長近六倍。截至2024Q1末,公司合同負債1.58億元,較2023年末增長13.41%。

盈利預測與投資建議。我們預計公司24~26年歸母淨利潤分別爲2.28、2.79、3.34億元,對應PE分別爲15、13、10倍。公司SVG業務加大傳統工業領域、國南網業務開拓力度,毛利率有望持續改善。變頻器業務新產品陸續推出,大功率應用場景加快國產替代力度。加速SVG、變頻器業務出海。我們給予公司2024年20倍PE估值,對應目標價32.6元,維持“買入”評級。

風險提示:訂單增速低於預期、原材料價格上漲、行業競爭加劇等風險。

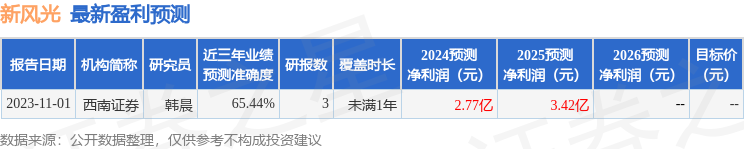

證券之星數據中心根據近三年發佈的研報數據計算,西南證券韓晨研究員團隊對該股研究較爲深入,近三年預測準確度均值爲65.44%,其預測2024年度歸屬淨利潤爲盈利2.77億,根據現價換算的預測PE爲13.04。

最新盈利預測明細如下:

以上內容由證券之星根據公開信息整理,由算法生成(網信算備310104345710301240019號),與本站立場無關,如數據存在問題請聯繫我們。本文爲數據整理,不對您構成任何投資建議,投資有風險,請謹慎決策。