信达证券股份有限公司马铮,程丽丽近期对良品铺子进行研究并发布了研究报告《积极调整,静待成效》,本报告对良品铺子给出买入评级,当前股价为15.04元。

良品铺子(603719)

事件:公司发布23年年报及24年一季报。2023年公司实现营收80.5亿元,同比下降14.8%,实现归母净利润1.8亿元,同比下降46.3%。24Q1实现营收2.5亿元,同比增长2.8%,实现归母净利润0.62亿元,同比下降58%。

点评:

23年业务承压,降价积极应对。23年公司直营零售/加盟/电子商务/团购分别实现营收18.9/24.0/31.7/4.9亿元,同比+22%/-7%/-33%/-1%,电商平台下降明显主要系线上流量变化影响,门店业务整体相对平稳,23年公司净开店67家,23年年末公司门店总数为3293家,其中加盟门店2037家(23年净关191家),直营门店1256家(23年净开258家),加盟门店受到行业外部竞争有所承压,直营业务积极调整实现正增长。为应对外部消费环境变化,公司积极调整,23年11月进行成立以来最大规模的一次调价,300多款产品平均降价22%。24Q1来看,直营零售/加盟/电子商务/团购分别同比+10.2%/-16.0%/+6.7%/+57.3%,除加盟业务外其他业务均实现正增长,加盟业务我们预计主要系降价影响,业务下降幅度低于降价幅度,积极调整降价带来量增。

费用率相对平稳,降价策略下24Q1毛利率有所波动。公司23年毛利率为27.7%,同比+0.2pct,销售费用率为19.5%,同比+0.9pct,管理费用率为5.6%,同比+0.5pct,23年实现归母净利率为2.2%,同比-1.3pct,主要系费用率增加影响。24Q1公司实现毛利率26.4%,同比-2.7,销售费用率/管理费用率分别为17.4%/4.9%,同比+0.4pct/-0.2pct,24Q1费用率整体保持相对平稳,24Q1归母净利率为2.5%,同比下降3.7pct,主要系降价影响毛利率。

积极战略转型,调整效果可期。公司积极应对外部环境变化,后端持续提升供应链/组织效率,前端给消费者提供具备质价比优势的产品。往后展望,公司门店业务与量贩零食更多是错位竞争,通过实施“好吃不贵”的价格策略以及“自然健康新零食”的价值主张,关注后续门店调整的成效。线上业务公司积极探索新兴电商平台,关注公司切入抖音等新兴电商平台的成效。公司礼盒在IP合作、场景细分等方面经验丰富,24年年货礼盒销售额同比增长达25%,团购业务24Q1亦实现高速增长,趋势有望延续。

盈利预测与投资评级:我们预计公司2024-2026年摊薄每股收益分别为0.62元、0.78元、0.90元。公司对于当前消费环境认知深刻,且内部积极调整,供应链持续降本增效,为前端提供更具质价比优势的产品,看好公司调整成效,维持对公司的“买入”评级。

风险因素:门店业务竞争加剧,线上接入新兴电商平台不及预期,食品安全问题。

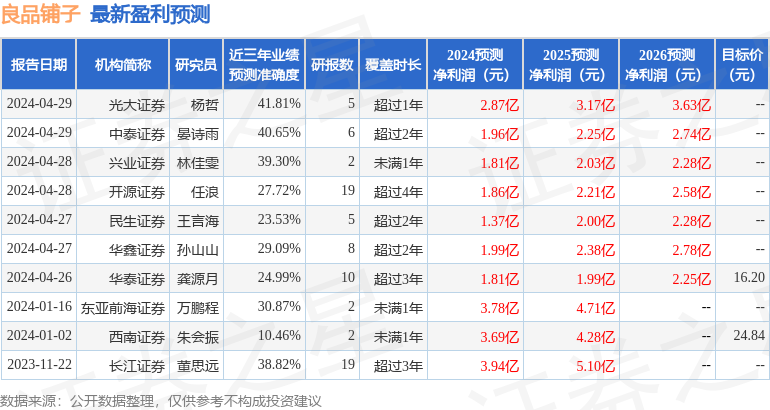

证券之星数据中心根据近三年发布的研报数据计算,光大证券杨哲研究员团队对该股研究较为深入,近三年预测准确度均值为41.81%,其预测2024年度归属净利润为盈利2.87亿,根据现价换算的预测PE为21.18。

最新盈利预测明细如下:

该股最近90天内共有12家机构给出评级,买入评级7家,增持评级5家;过去90天内机构目标均价为16.2。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。