中国银河证券股份有限公司胡孝宇近期对新城控股进行研究并发布了研究报告《2024年一季报报点评:减值影响业绩,商业收入稳步抬升》,本报告对新城控股给出买入评级,当前股价为9.79元。

新城控股(601155)

核心观点:

事件:公司发布2024年一季报,2024年Q1实现营业收入143.57亿元,同比下降11.66%;2024年Q1实现归母净利润2.27亿元,同比下降65.50%。

计提无形资产减值:公司2024年一季度实现营收143.57亿元,同比下降11.66%;归母净利润2.27亿元,同比下降65.50%。归母净利润增速低于营收增速,主要由于期内房地产交付毛利减少、对无形资产计提资产减值所致。根据公司公告,2024年一季度公司计提无形资产减值准备2.15亿元,减少归母净利润1.58亿元。期间费用率方面,2024年Q1销售费用率和管理费用率分别为5.78%、5.51%,分别较上年同期增加0.59pct、0.38pct,费用控制压力提升。

销售量价承压:2024年Q1公司实现销售面积165.17万方,同比下降34.40%;累计销售金额119.47亿元,同比下降44.44%;对应销售均价为7233元/平米,同比下降15.31%。从各区域销售面积占比看,江苏销售面积占比下降3.51pct至26.61%,两个一线城市北京、上海在2024年一季度无销售面积,这或对销售均价产生影响。从竣工面积看,2024年一季度公司竣工136.93万方,同比下滑49.26%,其中江苏和浙江两省于2024年一季度的竣工面积同比分别增长12.48%、21.35%。

商业收入稳步抬升:2024年Q1公司实现商业运营收入30.39亿元,同比增长20.31%;其中2024年一季度共实现租金收入28.35亿元,同比增长20.25%。截至2024年3月末,公司出租物业161个,可出租面积904.22万方。2024年3月31日,出租物业平均出租率为96.86%,较2023年末提高0.41pct,出租率维持高位。截至2024年3月末,海南、青海、甘肃3个省份的物业出租率达到100%,18个省份物业的出租率超过95%,2个省份的出租率不足90%。

权益有息负债规模缩小:截至2024年一季度末,公司的合联营公司权益有息负债为47.33亿元,较2023年末减少4.75亿元。2024年Q1期内,公司无到期的境内外公开市场债券。

投资建议:公司2024年Q1营收下滑,受计提无形资产减值影响,业绩下滑较多。开发业务销售量价均承压。商业收入稳步抬升,出租率维持高位并且进一步提高,彰显双轮驱动的优势。我们根据一季报调整预测,我们将公司2024-2026年归母净利润略微调整至7.54亿元、7.68亿元、8.32亿元,EPS为0.33元/股、0.34元/股、0.37元/股,对应PE为29.97X、29.42X、27.16X,维持“推荐”评级。

风险提示:宏观经济不及预期的风险、房地产销售不及预期的风险、房价大幅度下跌的风险、商业运营业务不及预期的风险、债务偿还不及预期的风险。

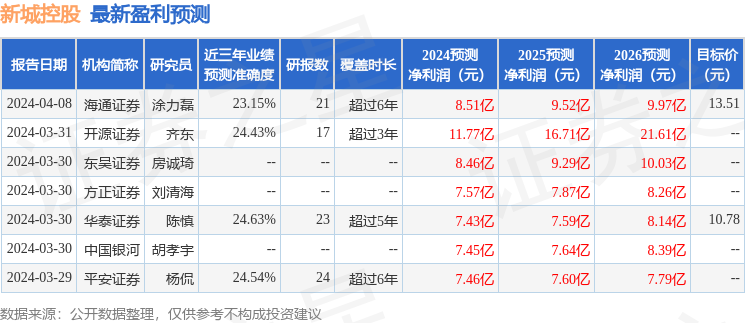

证券之星数据中心根据近三年发布的研报数据计算,华泰证券陈慎研究员团队对该股研究较为深入,近三年预测准确度均值为24.63%,其预测2024年度归属净利润为盈利7.43亿,根据现价换算的预测PE为30.36。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级6家,增持评级3家;过去90天内机构目标均价为14.96。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。