信達證券股份有限公司王舫朝,張凱烽近期對中國太保進行研究併發布了研究報告《壽財負債質量持續提升,核心指標有望持續改善》,本報告對中國太保給出買入評級,當前股價爲25.37元。

中國太保(601601)

事件:中國太保公佈2024年一季報,公司實現保險服務收入669.68億元,同比+2.4%,實現營業收入954.28億元,同比+1.1%;實現歸母淨利潤117.59億元,同比+1.1%;加權平均淨資產收益率爲4.6%,同比-0.3pct。

點評:

負債端表現穩健,淨利潤同比正增長。1Q24公司保險服務收入同比+2.4%至669.68億元,其中太保壽險和太保產險分別同比-5.1%和+5.9%,實現淨利潤117.59億元,同比+1.1%。

壽險業務:新業務價值同比大幅增長,“長航”二期工程有望持續夯實NBV表現。1Q24壽險新單保費同比+0.4%,NBV同比大幅增長30.7%至51.91億元。代理人/銀保/團政渠道新單保費分別同比+31.3%/-21.8%/-14%,我們認爲銀保新單下滑主要受“報行合一”影響,公司主動調整產品結構,銀保渠道NBVM表現有望提升。

1)個險渠道:在“長航”二期背景下,公司個險渠道持續堅持“三化五最”轉型,聚焦活動量管理,1Q24個險核心經營指標穩中有升,個險新單規模保費同比+31.3%,隊伍質態和業務品質改善顯著,人均產能和收入持續提升,U人力月人均首年規模保費同比+33.7%至8.3萬元,U人力月人均首年佣金收入同比+14.1%達9313元。2)銀保渠道:持續深耕戰略合作渠道,聚焦隊伍專業能力提升,1Q24受“報行合一”影響,保費有所波動,但我們認爲銀保產品結構有望改善,NBVM和價值貢獻有望提升。

產險業務:規模合理穩健增長,承保質量進一步改善。1Q24公司產險保費同比+8.6%至624.91億元,車險和非車險分別同比+2.2%和13.8%;1Q24產險COR爲98%,同比-0.4pct。公司持續深化品質管控,一季度COR表現迎來優異開端,車險加強品質費用管控,推進新能源車險經營轉型,非車險積極把握農險發展機遇,加強風險識別實現質與量的平衡,財險業務全年COR表現有望同比改善。

投資:投資收益率基本同比持平,投資規模穩健增長。1Q24公司淨投資收益率和總投資收益率爲0.8%和1.3%,分別同比持平和同比下降0.1pct,淨投資收益率因利率下行仍有所承壓。公司持續重視低估值、高股息和長期盈利向好的權益資產配置,在低利率環境下持續做好大類資產配置。

盈利預測與投資評級:公司將“長航行動”由外向內縱深推進,繼續鞏固和提升一期工程轉型成果,持續深化代理人渠道“三化五最”轉型,有望持續提升渠道負債質量和經營效率,產險業務堅持實現量與質的協調發展,我們認爲規模增速和COR表現有望繼續領先同業。整體來看,公司資負具備較高韌性,隨着宏觀經濟復甦和系列資本市場支持政策的出臺落地,資產和負債端均有望修復並帶動估值反彈。我們預計2024-2026年公司EPS分別爲3.28/3.29/3.59元,維持“買入”評級。

風險因素:代理人展業恢復進度不及預期;代理人產能下滑導致人員脫落;資本市場大幅波動。

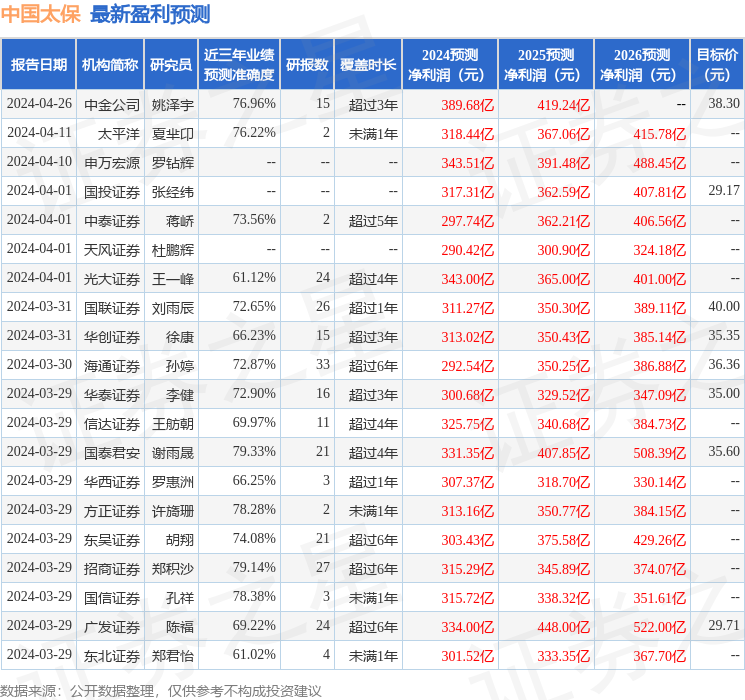

證券之星數據中心根據近三年發佈的研報數據計算,國泰君安謝雨晟研究員團隊對該股研究較爲深入,近三年預測準確度均值爲79.33%,其預測2024年度歸屬淨利潤爲盈利331.35億,根據現價換算的預測PE爲7.38。

最新盈利預測明細如下:

該股最近90天內共有24家機構給出評級,買入評級21家,增持評級3家;過去90天內機構目標均價爲34.65。

以上內容由證券之星根據公開信息整理,由算法生成(網信算備310104345710301240019號),與本站立場無關,如數據存在問題請聯繫我們。本文爲數據整理,不對您構成任何投資建議,投資有風險,請謹慎決策。