来源:半导体行业观察

2023年全球半导体25强:英伟达逆势增长,存储厂商集体下滑,汽车芯片成香饽饽!虽然2023年众多半导体提供商渡过了一个难熬的下行周期,但行业整体表现依然韧性十足,展现出强劲的抗跌能力。

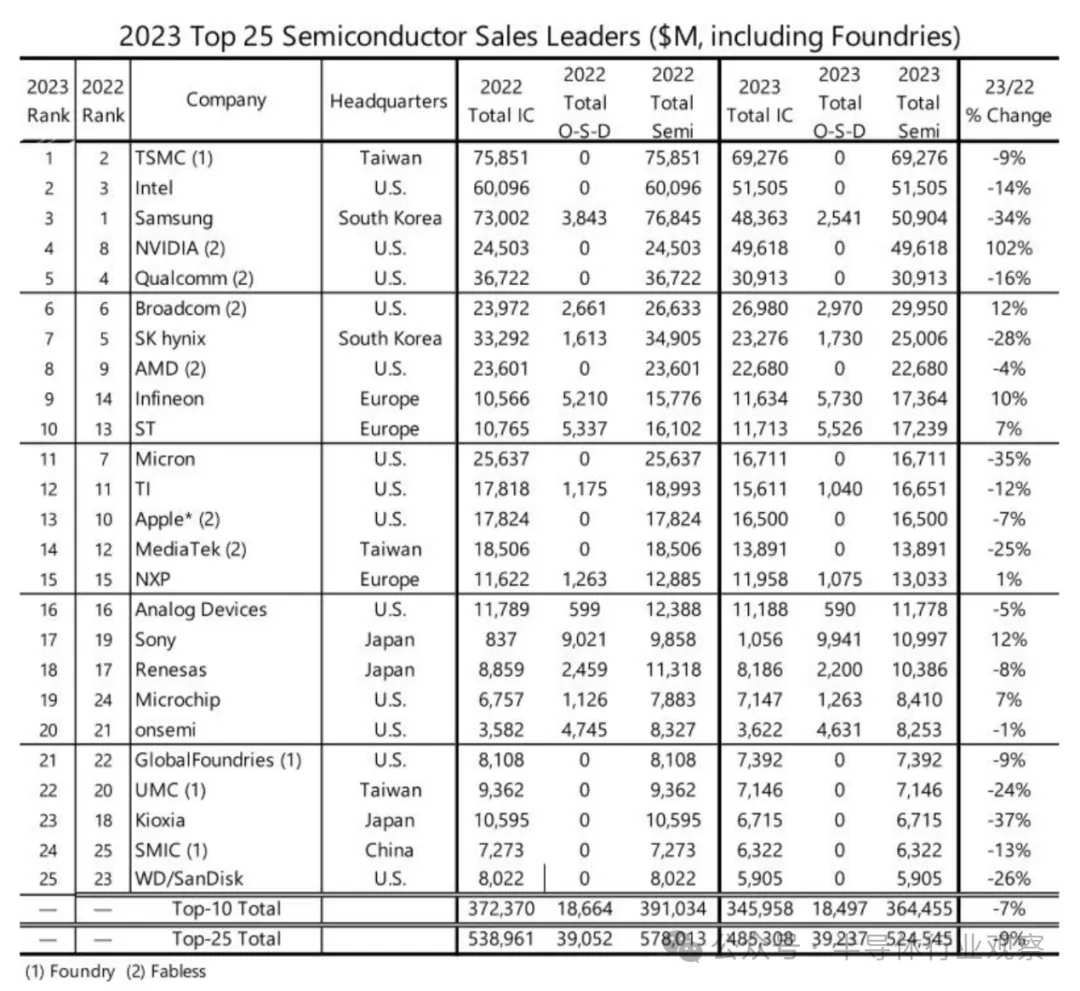

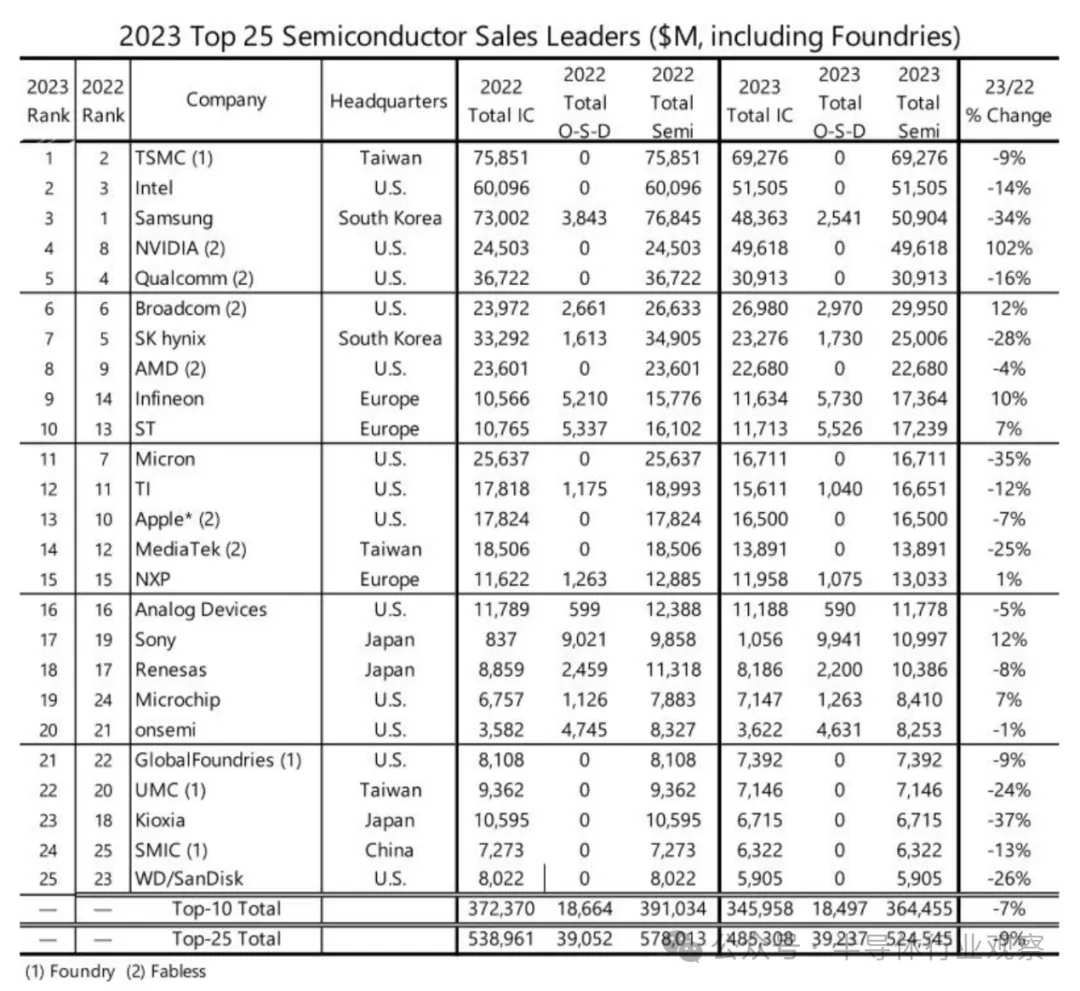

近日,TechInsights公布了2023 年排名前 25 名的半导体供应商的最终排名。2023年,没有新的供应商进入前25名名单,但企业排名发生了重大变化。在 2023 年排名靠前的半导体供应商中,有11 家排名上升,11 家排名下降,3家公司的排名与2023年持平。值得注意的是,前25强名单中将晶圆代工厂也加入了其中,不过主要是为了比较年销售额,而不是作为市场份额排名。

来源:TechInsights

来源:TechInsights营收表现

首先从总体营收上来看,与2022年相比,前25名公司的总营收有所下降,从2022年的5790亿美元减少到2023年的5245亿美元,减少约9%。前25名中营收最高额为692亿美元,第25名为590亿美元,前后约相差100亿美元。这也意味着前25名的最低销售额门槛。

首先从总体营收上来看,与2022年相比,前25名公司的总营收有所下降,从2022年的5790亿美元减少到2023年的5245亿美元,减少约9%。前25名中营收最高额为692亿美元,第25名为590亿美元,前后约相差100亿美元。这也意味着前25名的最低销售额门槛。

从个别公司的表现来看,$台积电 (TSM.US)$作为行业领头羊,虽然营收有所下降,但是以692亿美元的营收荣登榜首。得益于其用于数据中心服务器人工智能(AI)工作负载的GPU处理器的巨大增长,英伟达在前25名中“鹤立鸡群”,实现了102%三位数的涨幅,以496亿美元的营收一跃从2022年的第八位来到第四。英飞凌以173亿美元营收前进了5个名次,跻身TOP10行列。

尽管宏观经济环境艰难,但是全球TOP25厂商中仍然有7家实现了增长,分别是上文提到的$英伟达 (NVDA.US)$(102%)、$博通 (AVGO.US)$(12%)、$英飞凌科技(ADR) (IFNNY.US)$(10%)、$意法半导体 (STM.US)$(7%)、$恩智浦 (NXPI.US)$(1%)、$索尼 (6758.JP)$(12%)、$微芯科技 (MCHP.US)$(7%)。这些厂商很大程度上受益于汽车应用的高需求,根据TechInsights的研究,2023年全球汽车半导体市场增长16.5%,达到创纪录的692亿美元。

而余下的18家厂商都实现了不同程度的下降。其中,尤以存储厂商下跌最为严重。传统存储芯片制造商三星(-34%)、美光(-35%)、SK hynix(-28%)、铠侠(-37%)和西数/闪迪(-26%),也因此,这几家厂商的销售排名都有所下降。$三星电子 (SSNLF.US)$的半导体收入下降了34%,降至509亿美元,这是自2016年以来其半导体年销售产出的最低值。尽管去年存储器供应商的销售业绩不容乐观,但 DRAM 和 NAND 闪存的价格正呈强劲上升趋势,这将使存储器集成电路供应商在 2024 年实现最强劲的收入增长。

地区

从地区上来看,美国作为全球科技创新和半导体行业的重要中心,拥有超过一半的前25位半导体供应商,排名前25位的供应商中有13家总部设在美国。

尽管美国在榜单中占据主导地位,亚洲国家如中国、韩国和日本的公司仍然在全球半导体供应链中发挥着关键作用,特别是台积电更是榜单第一,也是全球最大的代工厂。前25名中中国有4家,分别是台积电(第1)、联发科(第14)、$联电 (UMC.US)$(第22)和$中芯国际 (00981.HK)$(第24),三家位于中国台湾。日本有3家,分别是索尼(第17)、瑞萨(第18)和铠侠(第23)。韩国主要是三星(第3)和SK海力士(第7)这两家,他们在存储领域具有很强的实力,。

英飞凌(第9)、意法半导体(第10)和恩智浦(第15)是欧洲的三驾马车。欧洲是去年唯一实现增长的地区,销售额增长了4%,欧洲的半导体厂商大多集中发力在汽车和工业领域。中国和亚太地区的降幅最大,中国是半导体行业最大的销售市场,2023年其收入下降了14%。美洲市场萎缩了5.2%。

产品类别

从产品类别上看,除了四家纯晶圆代工厂之外,其他的公司所销售的产品包括集成电路和PSD器件(光电子、传感器和分立器件)。

前25名的厂商中除了台积电,另外三家纯晶圆代工厂分别是$GlobalFoundries (GFS.US)$、联电和$中芯国际 (688981.SH)$。这些公司专门从事为其他公司制造半导体产品。它们不设计自己的芯片,而是按照客户提供的设计生产。由于智能手机、个人电脑、数据中心服务器和其他终端市场增长缓慢和库存积压,2023 年对晶圆加工服务的需求有所下降。排名第21位的GlobalFoundries公司2023年的销售额下降了9%,降至74亿美元;排名第22位的联电公司收入下降了24%,降至71亿美元;第24名的中芯国际公司销售额下降了13%,降至63亿美元,在2023年的排名中降至第24位。

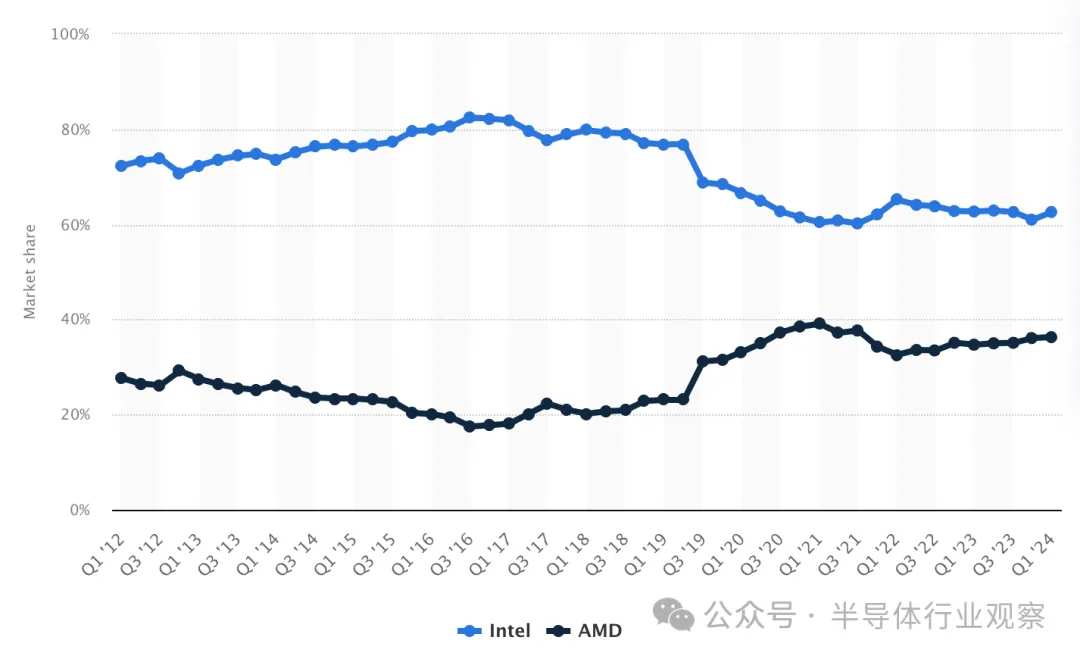

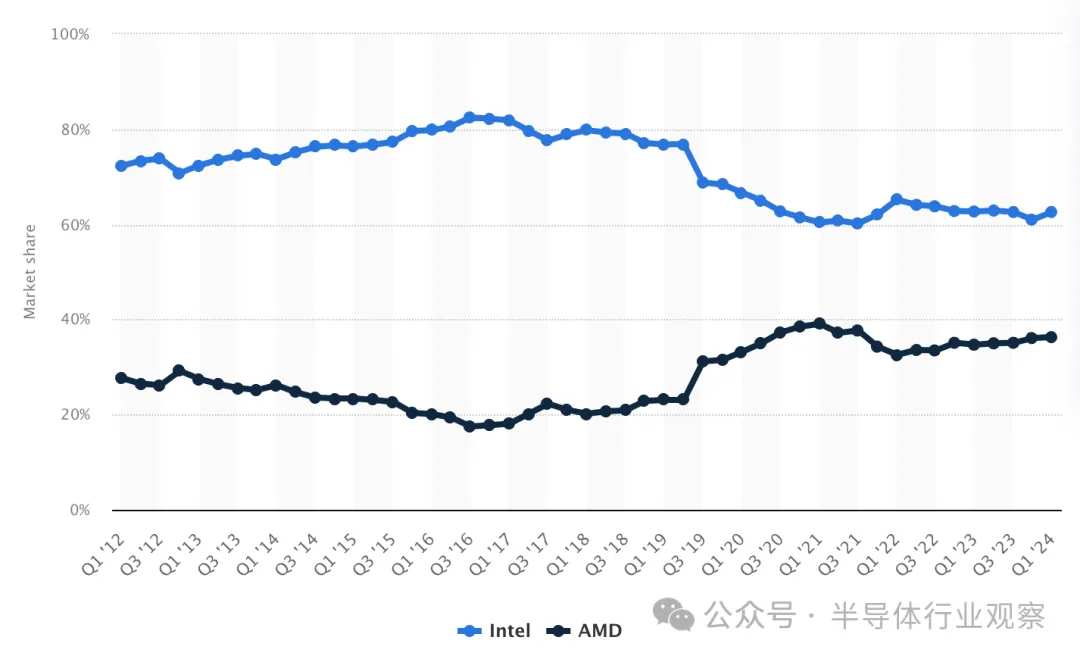

处理器厂商:英特尔、英伟达、AMD这三家处理器厂商之间互为掣肘,英特尔和AMD在CPU领域竞争,英伟达与AMD则在GPU领域相较量。英特尔是世界上最大的PC和服务器处理器制造商,高峰时期大约占据80%以上的市场份额,不过近年来AMD正在不断蚕食英特尔的CPU市场份额。根据 CPU跟踪公司Mercury Research的数据,去年AMD 的整体CPU份额创下历史新高,达到 31.1%,英特尔则下降至68.9%。

2012年至2024年全球Intel和AMD x86计算机中央处理器(CPU)分布(按季度)来源:statista

2012年至2024年全球Intel和AMD x86计算机中央处理器(CPU)分布(按季度)来源:statista在当下这个AI时代,三家围绕在AI芯片领域的竞争也很激烈。在云端的生成式AI领域,英伟达的GPU芯片H 100、AMD的Instinct MI300X、英特尔的Gaudi,预测在2024年会有一场激烈的竞争。在AI PC领域,也是英特尔和AMD两家极力主张的赛场,在这方面,英特尔的酷睿Ultra来势很凶,已经在PC领域探索出了六大场景。感兴趣的可以查看《商用AI PC,开启新蓝海!》

手机SoC:$高通 (QCOM.US)$、苹果、联发科。排在第5的高通和第14的联发科都是手机处理器提供商,排第13位的苹果设计并使用自己的SoC,例如A系列和M系列芯片,用于iPhone、iPad和Mac产品。不得不说,手机市场确实有点不温不火,手机的更新换代不够吸引人,手机处理器也没啥亮点,即使去年苹果发布了3nm的A17 pro芯片,但依然没有惊起很大浪花。十年手机辉煌,难掩汽车疯狂,这些手机处理器提供商逐渐将战火点燃到了汽车这个快速增长的市场当中。

虽然高通大部分的收入来自手机和物联网业务,但是高通获得大幅增长的是其汽车业务。2023年高通的汽车业务增长了25%。近年来,高通在汽车座舱和自动驾驶芯片领域快速切入,如今已是智能座舱芯片供应商的不二之选。截止到2023年底,已经有超过3.5亿辆汽车配备了Snapdragon数字底盘解决方案。联发科也在今年3月份发布了结合生成式AI的全新Dimensity Auto智能座舱SoC,可以预见,将与高通在汽车座舱芯片领域再次展开争斗。

存储芯片供应商:三星(第3)、SK海力士(第7)、Micron(第11)、kioxia(第23)、西数/SanDisk(第25)是存储芯片的老牌玩家。要说起这些存储厂商,作为最易受半导体周期波及的领域,每家都不好过,三星利润暴跌97%,SK创下史上最大亏损,美光和西数等的库存攀升,存储芯片几近跌入谷底。虽说如此,但整个2023年,SK海力士可谓是风光无限,由于在高带宽内存(HBM)领先于其他内存厂商,让它与英伟达的GPU在AI的浪潮中好不风光。

而进入到2024年,存储行情已经陡然好转。HBM依然成为市场抢夺的对象,总体产能供给远小于需求,SK海力士、三星和美光等厂商无不在摩拳擦掌。相信随着存储行情的好转,2024年半导体供应商的榜单可能又是一番新光景,存储厂商要扬眉吐气了。

电信和网络芯片:第6名的博通业务涉及太广泛了,包括有线和无线通信芯片、企业和数据中心网络解决方案、存储设备和系统软件,以及各种其他应用程序和服务。去年,博通也是AI热潮下的受益者,博通的网络芯片帮助传输人工智能计算所需的大量数据,并且都帮助客户设计定制人工智能芯片。2023年,由于超大规模企业对人工智能加速器和网络连接的投资推动,博通2023财年收入同比增长8%,创历史新高358亿美元。

博通不仅仅是一家芯片提供商,还是一个软件公司。最近它以610以美元收购了软件公司VMvare,引起了业界的关注,博通CEO表示,收购 VMware 具有变革意义,2024财年,博通预计年收入将达到500以美元,VMware将起到很大的贡献。其中,预计今年人工智能相关芯片的收入将达到100亿美元。博通首席执行官Hock Tan在财报会上表示,该公司2024年AI芯片收入中约 70 亿美元将来自帮助两家主要客户设计定制AI芯片。Tan 没有透露客户的名字,但分析师普遍认为他们是谷歌和META。

汽车芯片:英飞凌(第9)、ST(第10)、恩智浦(第15)、瑞萨(第18)、Microchip(第19)、安森美(第20)等是汽车芯片的重要供应商,涉及功率半导体IGBT/SiC/GaN、MCU、电源管理、传感器等等。就汽车这一细分市场而言,英飞凌是2023年汽车半导体供应商的No.1,这背后主要推动力是MCU产品的销售,该公司去年首次在MCU占据第一的位置。在整体的排名中,英飞凌从第14名跃升到第9名,ST从第13名前进到第10。

模拟芯片:TI(第12)、ADI(第16)是老牌的模拟芯片供应商,这些厂商所销售的芯片种类一般较为丰富,涉及功率半导体、信号处理、传感器和MCU等多个重要领域,且在不同的细分市场都有一定的竞争。

图像传感器:第17的索尼虽然以电子产品制造商更为人所知,但其也涉足半导体制造,尤其是CMOS图像传感器领域(CIS)。在CIS市场中,索尼大约占据以42%最高的市场份额,其次是三星,国内的豪威科技排在第三。AI浪潮也带来了CIS更新的需求,各种终端应用正在采用专门针对AI应用开发的镜头,预计预计将推动新一波用新镜头替换旧镜头的需求。为了抓住AI这一轮商机,索尼推出了配备人工智能算法的数字信号处理器(DSP),有望增强人体运动分析、图像处理增强或人体跟踪等应用。此外,台积电日本工厂的合资公司JASM,除台积电外,索尼为第一大股东,这为其后续的本地化生产做了很大的保障。

写在最后

虽然2023年众多半导体提供商渡过了一个难熬的下行周期,但是随着芯片在全球赖以生存的无数产品中发挥更大、更重要的作用,半导体市场的长期前景极为强劲。据美国半导体行业协会预测,今年全球芯片产业有望大幅反弹,销售额有望跃升至创纪录水平。SIA也表示,从各行各业对电子元件的需求增长势头来看,今年的销售额将增长13%,达到近6000亿美元。

在2024年全球半导体产业蓄势待发之际,中国半导体产业也将迎来新的发展机遇。未来,我们期待着看到更多中国企业的身影活跃在全球半导体前25名的榜单中,在世界舞台上展现中国芯的硬核实力。

编辑/lambor

來源:半導體行業觀察

2023年全球半導體25強:英偉達逆勢增長,存儲廠商集體下滑,汽車芯片成香餑餑!雖然2023年衆多半導體提供商渡過了一個難熬的下行週期,但行業整體表現依然韌性十足,展現出強勁的抗跌能力。

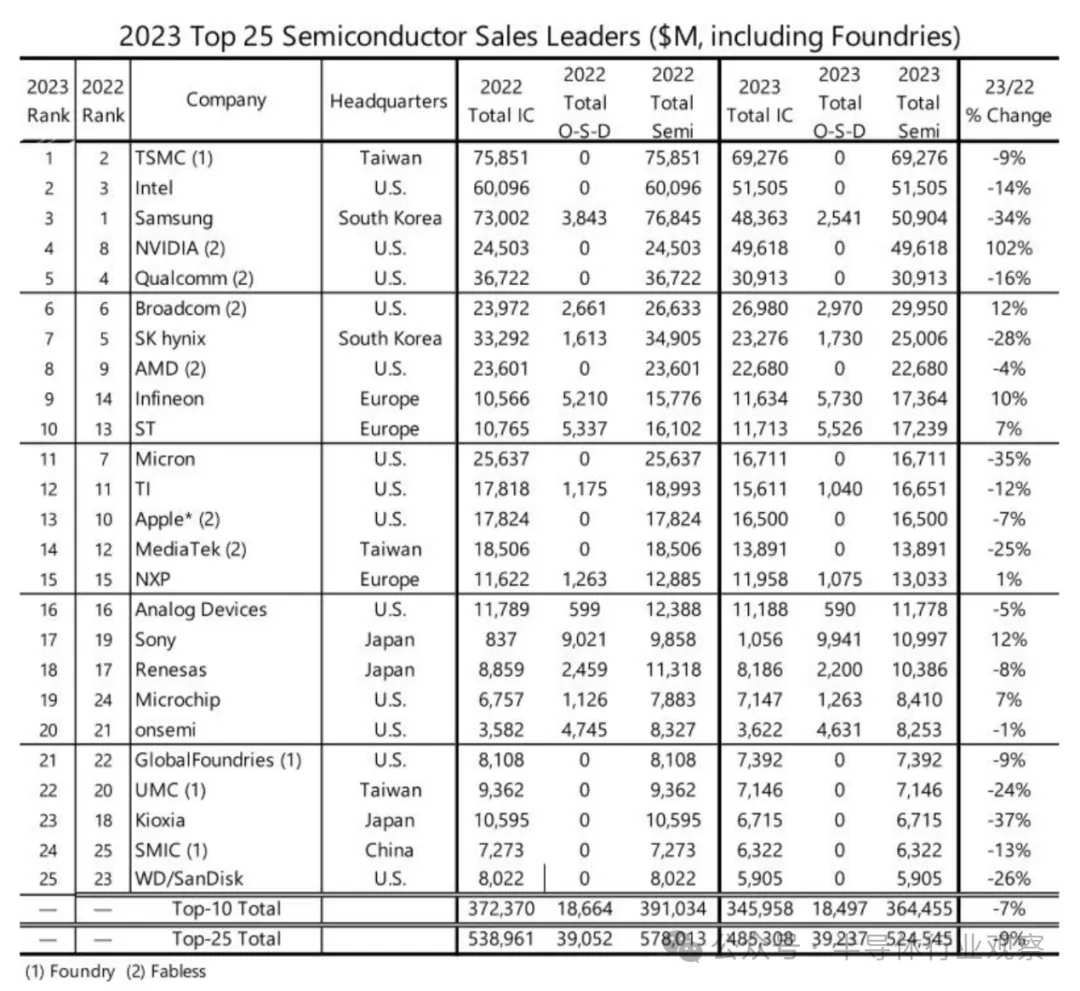

近日,TechInsights公佈了2023 年排名前 25 名的半導體供應商的最終排名。2023年,沒有新的供應商進入前25名名單,但企業排名發生了重大變化。在 2023 年排名靠前的半導體供應商中,有11 家排名上升,11 家排名下降,3家公司的排名與2023年持平。值得注意的是,前25強名單中將晶圓代工廠也加入了其中,不過主要是爲了比較年銷售額,而不是作爲市場份額排名。

來源:TechInsights

來源:TechInsights營收表現

首先從總體營收上來看,與2022年相比,前25名公司的總營收有所下降,從2022年的5790億美元減少到2023年的5245億美元,減少約9%。前25名中營收最高額爲692億美元,第25名爲590億美元,前後約相差100億美元。這也意味着前25名的最低銷售額門檻。

首先從總體營收上來看,與2022年相比,前25名公司的總營收有所下降,從2022年的5790億美元減少到2023年的5245億美元,減少約9%。前25名中營收最高額爲692億美元,第25名爲590億美元,前後約相差100億美元。這也意味着前25名的最低銷售額門檻。

從個別公司的表現來看,$台積電 (TSM.US)$作爲行業領頭羊,雖然營收有所下降,但是以692億美元的營收榮登榜首。得益於其用於數據中心服務器人工智能(AI)工作負載的GPU處理器的巨大增長,英偉達在前25名中“鶴立雞群”,實現了102%三位數的漲幅,以496億美元的營收一躍從2022年的第八位來到第四。英飛凌以173億美元營收前進了5個名次,躋身TOP10行列。

儘管宏觀經濟環境艱難,但是全球TOP25廠商中仍然有7家實現了增長,分別是上文提到的$英偉達 (NVDA.US)$(102%)、$博通 (AVGO.US)$(12%)、$英飛凌科技(ADR) (IFNNY.US)$(10%)、$意法半導體 (STM.US)$(7%)、$恩智浦 (NXPI.US)$(1%)、$索尼 (6758.JP)$(12%)、$微芯科技 (MCHP.US)$(7%)。這些廠商很大程度上受益於汽車應用的高需求,根據TechInsights的研究,2023年全球汽車半導體市場增長16.5%,達到創紀錄的692億美元。

而餘下的18家廠商都實現了不同程度的下降。其中,尤以存儲廠商下跌最爲嚴重。傳統存儲芯片製造商三星(-34%)、美光(-35%)、SK hynix(-28%)、鎧俠(-37%)和西數/閃迪(-26%),也因此,這幾家廠商的銷售排名都有所下降。$三星電子 (SSNLF.US)$的半導體收入下降了34%,降至509億美元,這是自2016年以來其半導體年銷售產出的最低值。儘管去年存儲器供應商的銷售業績不容樂觀,但 DRAM 和 NAND 閃存的價格正呈強勁上升趨勢,這將使存儲器集成電路供應商在 2024 年實現最強勁的收入增長。

地區

從地區上來看,美國作爲全球科技創新和半導體行業的重要中心,擁有超過一半的前25位半導體供應商,排名前25位的供應商中有13家總部設在美國。

儘管美國在榜單中佔據主導地位,亞洲國家如中國、韓國和日本的公司仍然在全球半導體供應鏈中發揮着關鍵作用,特別是台積電更是榜單第一,也是全球最大的代工廠。前25名中中國有4家,分別是台積電(第1)、聯發科(第14)、$聯電 (UMC.US)$(第22)和$中芯國際 (00981.HK)$(第24),三家位於中國臺灣。日本有3家,分別是索尼(第17)、瑞薩(第18)和鎧俠(第23)。韓國主要是三星(第3)和SK海力士(第7)這兩家,他們在存儲領域具有很強的實力,。

英飛凌(第9)、意法半導體(第10)和恩智浦(第15)是歐洲的三駕馬車。歐洲是去年唯一實現增長的地區,銷售額增長了4%,歐洲的半導體廠商大多集中發力在汽車和工業領域。中國和亞太地區的降幅最大,中國是半導體行業最大的銷售市場,2023年其收入下降了14%。美洲市場萎縮了5.2%。

產品類別

從產品類別上看,除了四家純晶圓代工廠之外,其他的公司所銷售的產品包括集成電路和PSD器件(光電子、傳感器和分立器件)。

前25名的廠商中除了台積電,另外三家純晶圓代工廠分別是$GlobalFoundries (GFS.US)$、聯電和$中芯國際 (688981.SH)$。這些公司專門從事爲其他公司製造半導體產品。它們不設計自己的芯片,而是按照客戶提供的設計生產。由於智能手機、個人電腦、數據中心服務器和其他終端市場增長緩慢和庫存積壓,2023 年對晶圓加工服務的需求有所下降。排名第21位的GlobalFoundries公司2023年的銷售額下降了9%,降至74億美元;排名第22位的聯電公司收入下降了24%,降至71億美元;第24名的中芯國際公司銷售額下降了13%,降至63億美元,在2023年的排名中降至第24位。

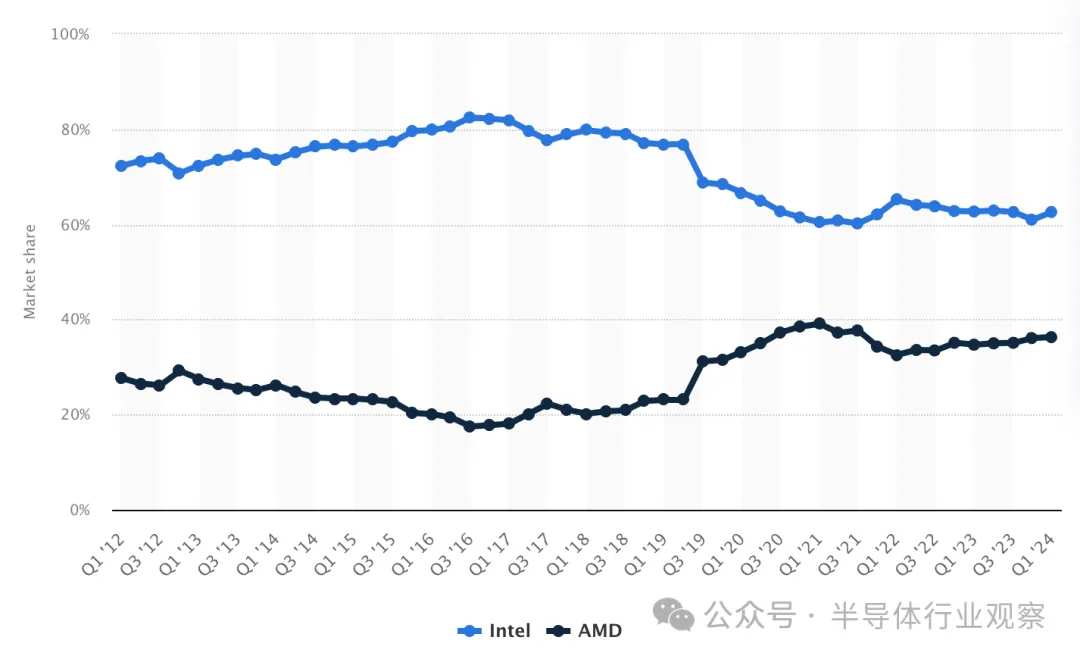

處理器廠商:英特爾、英偉達、AMD這三家處理器廠商之間互爲掣肘,英特爾和AMD在CPU領域競爭,英偉達與AMD則在GPU領域相較量。英特爾是世界上最大的PC和服務器處理器製造商,高峰時期大約佔據80%以上的市場份額,不過近年來AMD正在不斷蠶食英特爾的CPU市場份額。根據 CPU跟蹤公司Mercury Research的數據,去年AMD 的整體CPU份額創下歷史新高,達到 31.1%,英特爾則下降至68.9%。

2012年至2024年全球Intel和AMD x86計算機中央處理器(CPU)分佈(按季度)來源:statista

2012年至2024年全球Intel和AMD x86計算機中央處理器(CPU)分佈(按季度)來源:statista在當下這個AI時代,三家圍繞在AI芯片領域的競爭也很激烈。在雲端的生成式AI領域,英偉達的GPU芯片H 100、AMD的Instinct MI300X、英特爾的Gaudi,預測在2024年會有一場激烈的競爭。在AI PC領域,也是英特爾和AMD兩家極力主張的賽場,在這方面,英特爾的酷睿Ultra來勢很兇,已經在PC領域探索出了六大場景。感興趣的可以查看《商用AI PC,開啓新藍海!》

手機SoC:$高通 (QCOM.US)$、蘋果、聯發科。排在第5的高通和第14的聯發科都是手機處理器提供商,排第13位的蘋果設計並使用自己的SoC,例如A系列和M系列芯片,用於iPhone、iPad和Mac產品。不得不說,手機市場確實有點不溫不火,手機的更新換代不夠吸引人,手機處理器也沒啥亮點,即使去年蘋果發佈了3nm的A17 pro芯片,但依然沒有驚起很大浪花。十年手機輝煌,難掩汽車瘋狂,這些手機處理器提供商逐漸將戰火點燃到了汽車這個快速增長的市場當中。

雖然高通大部分的收入來自手機和物聯網業務,但是高通獲得大幅增長的是其汽車業務。2023年高通的汽車業務增長了25%。近年來,高通在汽車座艙和自動駕駛芯片領域快速切入,如今已是智能座艙芯片供應商的不二之選。截止到2023年底,已經有超過3.5億輛汽車配備了Snapdragon數字底盤解決方案。聯發科也在今年3月份發佈了結合生成式AI的全新Dimensity Auto智能座艙SoC,可以預見,將與高通在汽車座艙芯片領域再次展開爭鬥。

存儲芯片供應商:三星(第3)、SK海力士(第7)、Micron(第11)、kioxia(第23)、西數/SanDisk(第25)是存儲芯片的老牌玩家。要說起這些存儲廠商,作爲最易受半導體週期波及的領域,每家都不好過,三星利潤暴跌97%,SK創下史上最大虧損,美光和西數等的庫存攀升,存儲芯片幾近跌入谷底。雖說如此,但整個2023年,SK海力士可謂是風光無限,由於在高帶寬內存(HBM)領先於其他內存廠商,讓它與英偉達的GPU在AI的浪潮中好不風光。

而進入到2024年,存儲行情已經陡然好轉。HBM依然成爲市場搶奪的對象,總體產能供給遠小於需求,SK海力士、三星和美光等廠商無不在摩拳擦掌。相信隨着存儲行情的好轉,2024年半導體供應商的榜單可能又是一番新光景,存儲廠商要揚眉吐氣了。

電信和網絡芯片:第6名的博通業務涉及太廣泛了,包括有線和無線通信芯片、企業和數據中心網絡解決方案、存儲設備和系統軟件,以及各種其他應用程序和服務。去年,博通也是AI熱潮下的受益者,博通的網絡芯片幫助傳輸人工智能計算所需的大量數據,並且都幫助客戶設計定製人工智能芯片。2023年,由於超大規模企業對人工智能加速器和網絡連接的投資推動,博通2023財年收入同比增長8%,創歷史新高358億美元。

博通不僅僅是一家芯片提供商,還是一個軟件公司。最近它以610以美元收購了軟件公司VMvare,引起了業界的關注,博通CEO表示,收購 VMware 具有變革意義,2024財年,博通預計年收入將達到500以美元,VMware將起到很大的貢獻。其中,預計今年人工智能相關芯片的收入將達到100億美元。博通首席執行官Hock Tan在業績會上表示,該公司2024年AI芯片收入中約 70 億美元將來自幫助兩家主要客戶設計定製AI芯片。Tan 沒有透露客戶的名字,但分析師普遍認爲他們是谷歌和META。

汽車芯片:英飛凌(第9)、ST(第10)、恩智浦(第15)、瑞薩(第18)、Microchip(第19)、安森美(第20)等是汽車芯片的重要供應商,涉及功率半導體IGBT/SiC/GaN、MCU、電源管理、傳感器等等。就汽車這一細分市場而言,英飛凌是2023年汽車半導體供應商的No.1,這背後主要推動力是MCU產品的銷售,該公司去年首次在MCU佔據第一的位置。在整體的排名中,英飛凌從第14名躍升到第9名,ST從第13名前進到第10。

模擬芯片:TI(第12)、ADI(第16)是老牌的模擬芯片供應商,這些廠商所銷售的芯片種類一般較爲豐富,涉及功率半導體、信號處理、傳感器和MCU等多個重要領域,且在不同的細分市場都有一定的競爭。

圖像傳感器:第17的索尼雖然以電子產品製造商更爲人所知,但其也涉足半導體制造,尤其是CMOS圖像傳感器領域(CIS)。在CIS市場中,索尼大約佔據以42%最高的市場份額,其次是三星,國內的豪威科技排在第三。AI浪潮也帶來了CIS更新的需求,各種終端應用正在採用專門針對AI應用開發的鏡頭,預計預計將推動新一波用新鏡頭替換舊鏡頭的需求。爲了抓住AI這一輪商機,索尼推出了配備人工智能算法的數字信號處理器(DSP),有望增強人體運動分析、圖像處理增強或人體跟蹤等應用。此外,台積電日本工廠的合資公司JASM,除台積電外,索尼爲第一大股東,這爲其後續的本地化生產做了很大的保障。

寫在最後

雖然2023年衆多半導體提供商渡過了一個難熬的下行週期,但是隨着芯片在全球賴以生存的無數產品中發揮更大、更重要的作用,半導體市場的長期前景極爲強勁。據美國半導體行業協會預測,今年全球芯片產業有望大幅反彈,銷售額有望躍升至創紀錄水平。SIA也表示,從各行各業對電子元件的需求增長勢頭來看,今年的銷售額將增長13%,達到近6000億美元。

在2024年全球半導體產業蓄勢待發之際,中國半導體產業也將迎來新的發展機遇。未來,我們期待着看到更多中國企業的身影活躍在全球半導體前25名的榜單中,在世界舞臺上展現中國芯的硬核實力。

編輯/lambor

首先從總體營收上來看,與2022年相比,前25名公司的總營收有所下降,從2022年的5790億美元減少到2023年的5245億美元,減少約9%。前25名中營收最高額爲692億美元,第25名爲590億美元,前後約相差100億美元。這也意味着前25名的最低銷售額門檻。

首先從總體營收上來看,與2022年相比,前25名公司的總營收有所下降,從2022年的5790億美元減少到2023年的5245億美元,減少約9%。前25名中營收最高額爲692億美元,第25名爲590億美元,前後約相差100億美元。這也意味着前25名的最低銷售額門檻。

首先从总体营收上来看,与2022年相比,前25名公司的总营收有所下降,从2022年的5790亿美元减少到2023年的5245亿美元,减少约9%。前25名中营收最高额为692亿美元,第25名为590亿美元,前后约相差100亿美元。这也意味着前25名的最低销售额门槛。

首先从总体营收上来看,与2022年相比,前25名公司的总营收有所下降,从2022年的5790亿美元减少到2023年的5245亿美元,减少约9%。前25名中营收最高额为692亿美元,第25名为590亿美元,前后约相差100亿美元。这也意味着前25名的最低销售额门槛。