來源:華爾街見聞

作者:韓旭陽

高回報往往伴隨着高風險,天下沒有免費的午餐。

當地時間3月19日週日,趕在週一亞市開盤前,在瑞士政府的“撮合下”,瑞銀宣佈將以30億瑞郎收購瑞信。

瑞士聯邦政府、國內金融市場監管局(FINMA)週日稱,在瑞士政府支持瑞銀收購瑞信後,面值約160億瑞郎(約合172億美元)的瑞信 Additional Tier 1 債券將被完全減記。這意味着,爲確保私人投資者幫助承擔成本,這些面值的債券將變得一文不值。

這也將是歐洲規模達2750億美元的AT1市場中最大一次價值減記事件。一般而言,債券的優先權高於股票,意味着一般是股東先虧損歸零後才輪到債券。但這次的交易中,AT1債券先於股票歸零,激怒了AT1債券持有人。仍舊持有這些債券的機構怒不可遏,認爲這是一個無視市場慣例甚至可能違法的決定。

瑞銀首席執行官 Ralph Hamers 向分析師表示,將AT1債券減記爲零的決定是由FINMA做出的,因此不會給瑞銀造成負債。儘管歐洲金融監管機構也對瑞士當局的這種做法表示擔憂,但他們也重申普通股權一級資本(CET1)先於AT1債券承擔損失,股權先於AT1清零,瑞信可能只是特例。

但分析認爲,此舉這可能會對歐洲債券市場產生更深遠的影響,導致其他銀行的債券出現拋售。

那麼這個瑞信 Additional Tier 1(AT1)到底是甚麼?又爲甚麼會對岌岌可危的債券市場繼續造成衝擊呢?

甚麼是AT1?

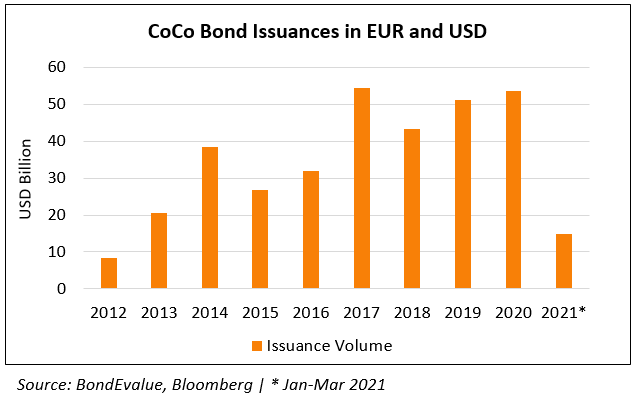

Additional Tier 1,即額外一級資本債券,是在全球金融危機後歐洲監管架構下設計的產物,是一種可計入銀行監管資本的次級債務。除了持有更多的普通股本外,大型銀行還被迫發行“或有可轉換債券”(Contingent Convertible Bonds,即Cocos債券)。這些Cocos債券最常見的形式就是AT1。

“可轉換”是因爲它們可以從債券轉換爲股權(或完全減記),而“或有”則是因爲這種轉換隻有在滿足某些觸發條件時才會發生,比如發行銀行的資本實力低於預先確定的觸發水平。

CoCos 主要由銀行發行,同時也由保險公司和非銀行金融機構發行。銀行必須遵守監管要求如巴塞爾協議,保持最低規定數量的普通股權一級資本(CET1)佔其風險加權資產(RWA)的百分比。

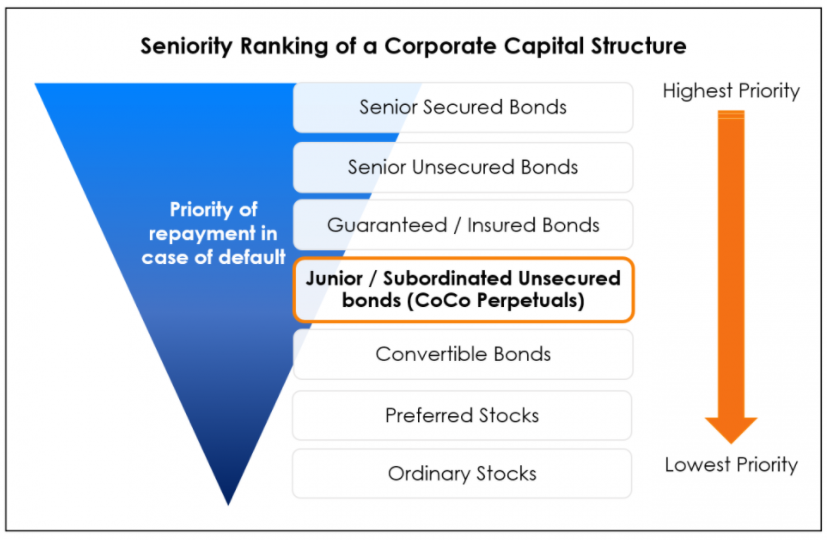

按照資本結構優先級排序,CoCos和AT1的優先級低於所有其他債務,因此僅高於普通股、優先股和可轉換債務。考慮到CoCos在資本結構中排序較低,其支付的票息高於傳統債券,收益率也更高;此外,由於CoCos有看漲期權,收益率也會較高,以彌補發行人贖回債券的風險。

這意味着AT1債券通常是投資者可以購買的收益率最高的銀行債券,因爲債券持有人希望獲得額外風險的補償。

英國勞埃德銀行於2009年11月發行了第一批CoCos(當時被稱爲增強型信用票據或ECNs),總計85億英鎊。如果核心資本低於5%,這些債券將轉換爲股權。

AT1有何特徵?爲甚麼銀行要發行AT1?

2008年全球金融危機期間,政府和納稅人被要求救助一些大型銀行之後,監管機構採取行動,提高了整個銀行體系持有資本的數量和質量。對歐洲銀行來說,AT1是這一新制度的關鍵組成部分。

在2010年巴塞爾協議III出臺後的新全球監管框架下,商業銀行的核心級資本(普通股)充足率被提高到了4.5%,總資本充足率被提高到了8%。值得注意的是,各國監管機構通常會爲每家主要銀行單獨設定最低資本要求,這些要求往往遠高於這些全球最低標準。

AT1有三個基本特徵,其中最重要的特徵是“損失吸收機制”,是AT1債券與普通債券之間的關鍵區別。當銀行的CET1資本比率低於預先確定的閾值時,該機制就會被觸發。這一觸發點通常是CET1的5.125%或7%,具體取決於國家監管機構。一旦觸及這一觸發水平,這些債券將自動轉換爲股權或完全減記,具體取決於單個債券文件的條款。

損失吸收有兩種方式,轉換爲股權或本金減記。轉換爲股權是一種將債券按預先確定的轉換率轉換爲股權的功能,這一轉換率將在招股說明書中詳細說明,可以是預先規定的價格,也可以是市場價格,或兩者兼有。

匯豐銀行預先確定的轉換率爲6.25%,新的轉換使用其招股說明書中提到的新轉換價格(NCP),公式如下:

本金減記則降低了債務的賬面價值,損害了CoCo投資者的利益,同時也拯救了公司及其股權持有者。減記可以是永久性的,也可以是暫時性的,可以是部分的,也可以是全部的。

第二,監管機構要求銀行資本具有永久性的(即永續性),因此AT1債券沒有最終到期期限,而是在獲得監管機構批准的情況下可以贖回。AT1通常有5至10年的“非贖回”期,此後投資者通常預計發行人會贖回並以新發行的AT1取代這些AT1。如果債券未被贖回,那麼票面利率就會重置爲相關互換利率或政府債券的同等利率。

第三,AT1的息票支付是非累積性的,也是可自由支配的。逾期付款不會成爲銀行的一項支出,不付款也不被視爲違約或信用事件。

總的來說,銀行發行AT1是爲了用足夠的資本來支撐資產負債表。這樣一來,在出現金融壓力時,損失就可以被吸收,而無需納稅人來紓困,從而減輕政府和納稅人的財政負擔。

AT1有甚麼風險?

首先,最明顯的風險是,當銀行的資本狀況惡化到CET1比率低於觸發水平的程度,就意味着AT1債券持有人要麼完全失去本金,要麼只能持有資本金不足的銀行的股權。

通常情況下,歐洲最大的銀行(因此也是最大的AT1發行人)資本金需要非常充足。2022年第一季度,整個銀行業的CET1平均比率爲14.98%,這意味着銀行通常擁有高於AT1觸發水平的大量緩衝,只有出現真正巨大的損失時這些緩衝才會被突破。

其次,與大多數永續債券類似,Cocos通常有贖回選擇權,掌握在發行人而不是債券持有人手中。理論上,銀行可以選擇不贖回債券,並永久保留資本,這是AT1的一個類似股權的特點。這時就出現了“債券展期風險”,即由於預付減慢而導致證券年期延長的風險。

理論上,如果銀行決定不再贖回他們的債券,投資者將永遠只能以息票的形式得到回報,或者嘗試在二級市場出售這些永續債券,根據市場流動性來收回本金。

然而,像所有大型債券發行人一樣,銀行依靠與投資者的持續關係定期進入債券市場,選擇不按預期贖回AT1債券幾乎肯定會嚴重損害銀行在投資者中的聲譽,並可能導致借貸成本在未來繼續水漲船高,出現惡性循環。

第三,監管機構可以停止發行AT1債券。根據一項名爲“最大可分配金額”(Maximum Distributable Amount,簡稱MDA)的規定,如果銀行的CET1資本比率低於某一水平,監管機構可以限制銀行的發行。不過就像AT1的觸發水平一樣,歐洲銀行通常會在給定的MDA閾值以上保持大量緩衝。

監管機構還可以在面臨壓力或損失不斷增加時,作爲一項審慎措施,暫停分配以將資本困在銀行體系內。但根據歷史經驗,如2020年應對疫情危機時,監管機構在停止AT1債券發行之前,更傾向於暫停股票紅利和獎金池等其他分配。

投資者還需要考慮另一個重要的監管因素,即銀行的償付能力最終由其國家監管機構(歐盟銀行則由歐洲央行)決定。如果一家銀行陷入嚴重困境,監管機構可以宣佈一個“無生存能力點”(Point of non-living),以保護儲戶、遏制損失並防止危機蔓延。

分析認爲,歐洲銀行的CET1比率普遍在15%左右,要讓一家銀行的CET1比率下降到7%甚至5.125%耗時太長,任何監管機構都不太可能讓這種糟糕的情況持續太長時間,因此實際上,一家銀行的“無生存能力點”可能高於AT1所隱含的觸發水平。投資者必須關注國家監管機構爲每家銀行設定的個別資本要求。

編輯/Somer