近期,美股劇烈波動,但BMO Capital Markets的首席策略師Brian Belski表示仍然看好美股。

他曾預計標普500指數今年年底將達到4,800點,是華爾街最樂觀的預測。最近他表示正在密切關注市場發展,看看是否有必要調整標普500指數年底目標點位。

Belski在9月下旬的一份報告中寫道,自8月中旬以來,美國股市的下跌確實比我們預期的更為嚴重,持續時間更長。但他並沒有因此轉向悲觀,反而認為這是買入的好時機。

以下是他認為美股有望在第四季度反彈的9個原因:

以下是他認為美股有望在第四季度反彈的9個原因:

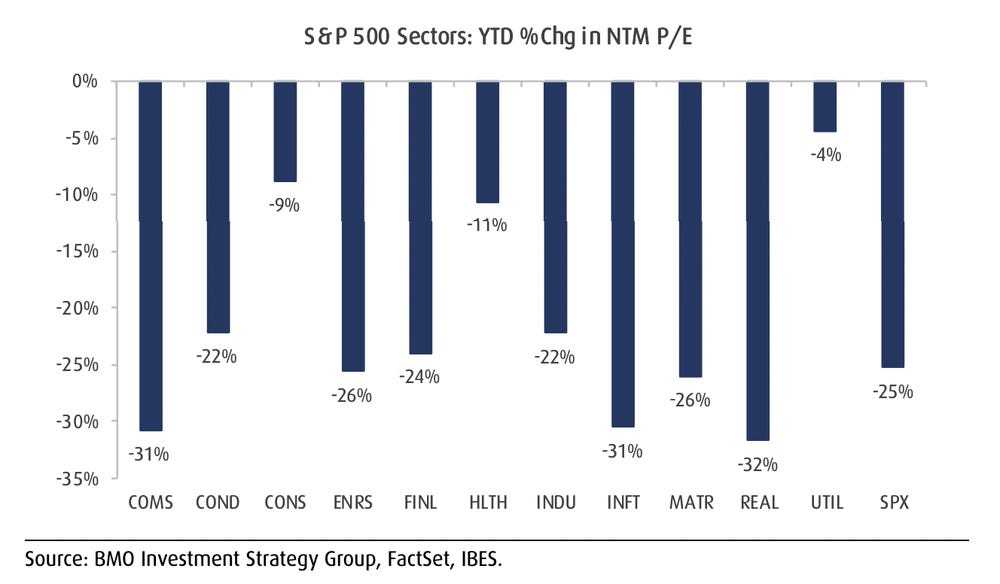

1. 美股估值已經回落

Belski指出,今年美股下跌導致各行業和整個市場的多重收縮,標普500指數的遠期市盈率下降了25%,房地產、通信服務和信息技術行業受到的衝擊最嚴重。

但是市場具有前瞻性,他相信投資者很快就會重返股市,並看到未來的經濟環境從高通脹的泥潭中逐漸改善。

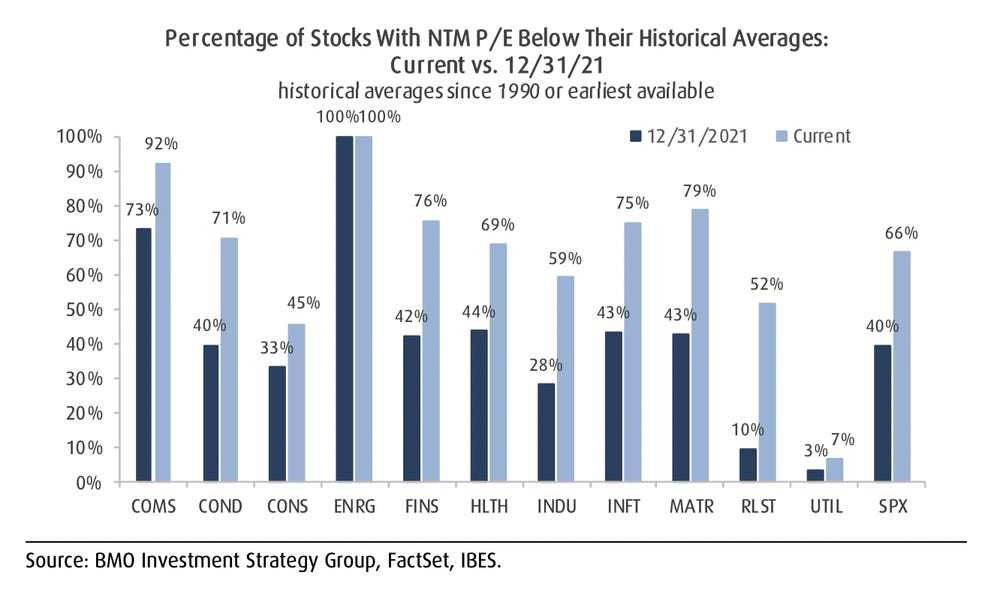

2. 三分之二的股票折價交易

數據顯示,標普500指數中66%的成份股遠期市盈率低於歷史平均水平,高於去年年底的40%。11個市場板塊中,有6個板塊超過一半的股票遠期市盈率低於平均水平。

Belski表示,雖然市場上仍有很多不確定性,但對於專注於選股的投資者來説,現在也有很多價值,大約三分之二的標普500指數成份股的NTM P/E 倍數低於平均水平。

3. 週期性和成長型股票看起來比防禦型股票便宜

傳統觀點認為,在市場波動期間,應轉向必需消費品和公用事業等抗衰退行業的防禦性股票。

但Belski指出,經過大幅上漲後,這些行業中許多公司的估值偏高,遠期市盈率百分位達到80%-100%的高位,投資者在尋找這些傳統防禦性股票時應謹慎。

相反,非必需消費品、能源和金融等週期性行業的股票價格低於自1990年以來的平均遠期市盈率,通信服務和信息技術等成長性行業也是如此。

4. 盈利預期有所下降,但第三季度可能會意外上行

策略師寫道,自6月底以來,隨着經濟惡化,企業盈利預期下降了6.3%,幾乎是平均降幅3.2%的兩倍。

但在他看來,對盈利下滑的擔憂被誇大了,即將到來的財報季將讓市場恢復穩定,並讓投資者相信「業績崩潰並非不可避免」。

Belski表示,好於預期的財報可能會刺激美國股市上漲——正如我們在第三季度報告期間最初預期的那樣,而很少有市場參與者像我們這樣預期——並提振投資者對「盈利彈性將持續存在」的信心。

5. 當前收益預測高於2021年末

好於預期的第二季度收益帶來了另一個驚喜:今年的利潤預期高於2021年底的水平。

Belski指出,從年初到9月,標普500指數的盈利預期下降3.8%。儘管通貨膨脹肆虐並對利潤率造成壓力,今年全年共識預測盈利將上升0.5%。面對持續的高通脹,2022年每股收益繼續保持良好。

6. 業績仍在同比增長

Belski寫道,第三季度收益同比增速有望超過3%,並且預計在接下來的四個季度中每個季度都將「堅定為正」。

7. 美股在第四季度往往會上漲,尤其是在經歷了艱難的夏季之後

當前市場基本面似乎對股市不利,但從歷史數據看,美股在四季度往往上漲。

標普500指數往往以強勁的勢頭收尾。根據BMO的數據,自1945年以來,該指數在第四季度的平均漲幅為4.4%,但2008年除外。

Belski寫道,從季節性的角度來看,美股正在接近一年中表現最強勁的時期,平均而言,第四季度是任何其他日曆季度中漲幅最大的。尤其是當標普500指數在8月和9月均下跌後,在下半年表現尤其出色。

8. 前三季度下跌時,年末反彈強勁

在以往類似的情況下,標普500指數經歷前三個季度的下跌之後,往往在第四季度大幅上漲。根據BMO的數據,這種情況的樣本量相當大,因為自1945年以來已經發生了22次——不包括2008年。

Belski寫道:「日曆年前九個月大幅下跌時,往往會在第四季度出現大幅上漲。」

9. 在大跌之後,股市通常會在年底爆發式上漲

根據BMO的數據,從歷史上看,前三個季度的巨幅下挫通常為第四季度的異常強勁奠定基礎。當標普500指數在前9個月下跌超過20%時,往往會在最後3個月上漲9.6%,收復部分失地。

根據BMO的數據,從歷史上看,前三個季度的巨幅下挫通常為第四季度的異常強勁奠定基礎。當標普500指數在前9個月下跌超過20%時,往往會在最後3個月上漲9.6%,收復部分失地。

策略師表示,「根據我們的歷史分析,季節性因素仍然支持美股第四季度上漲。今年前9個月標普500指數下跌超過20%,只會增強最後一個季度的季節性價格趨勢。

總的來説,前九個月跌得越多,最後三個月就漲得越多。」

![]() 牛友們認同上面的觀點嗎?

牛友們認同上面的觀點嗎?

美股接下來怎麼走?

反彈的關鍵前提是什麼?

歡迎在留言區討論~

編輯/lydia

以下是他认为美股有望在第四季度反弹的9个原因:

以下是他认为美股有望在第四季度反弹的9个原因: