中國的互聯網大公司正在加緊「造芯」。

不久前的阿里雲峯會上,阿里雲智能總裁張建鋒發佈爲新型雲數據中心設計的專用處理器 CIPU,並表示未來 CIPU 將替代 CPU 成爲雲時代的處理核心。

騰訊也在被曝近期投資了 DPU 創業公司雲豹智能數億元人民幣的新一輪融資,這也是騰訊第三次投資這家成立不到兩年的 DPU 公司。DPU 被認爲是數據中心繼 CPU 和 GPU 之後的「第三顆主力芯片」,是近幾年芯片行業的投資熱點領域。

而在去年 11 月,騰訊首次正式公開了其在自研芯片方面的動作,一口氣推出針對 AI 計算的「紫霄」芯片,用於視頻處理的「滄海」芯片以及面向高性能網絡的「玄靈」芯片,三款芯片都屬於專用芯片。

在給芯片起名這件事上,大廠員工們充分展示了自己紮實的網文玄幻小說閱讀經驗。

芯片之功,並非一朝一夕,2018 年是一個關鍵節點——這一年,百度宣佈推出雲端全功能 AI 芯片百度崑崙 1,同年 9 月,阿里宣佈旗下達摩院聯合中天微成立芯片公司,定名「平頭哥半導體」。

最近幾年由於全球供應鏈緊張,半導體產業來到聚光燈下、常常被詬病只重視商業模式創新而缺乏硬科技的互聯網巨頭們,爲什麼紛紛「擼起袖子」主動下場,來到芯片這個絕對的「硬科技」領域;BAT 在造的芯片,和爲人熟知的英特爾、高通、AMD 們又有着怎樣的關係?

01「芯事」重重

很大程度上,造芯運動的風是從美國刮過來的。

亞馬遜在 2013 年就已推出網絡芯片 Nitro1,到現在已經擁有了以 Nitro 爲代表的雲端網絡芯片、以 Graviton 爲代表的服務器芯片以及 AI 機器學習專用芯片三個完整條線。

谷歌則在 2015 年 6 月的 I/O 開發者大會上首次推出 TPU 芯片,即「張量處理器」,專門爲優化其 TensorFlow 框架所打造,到現在已經到了第四代產品。

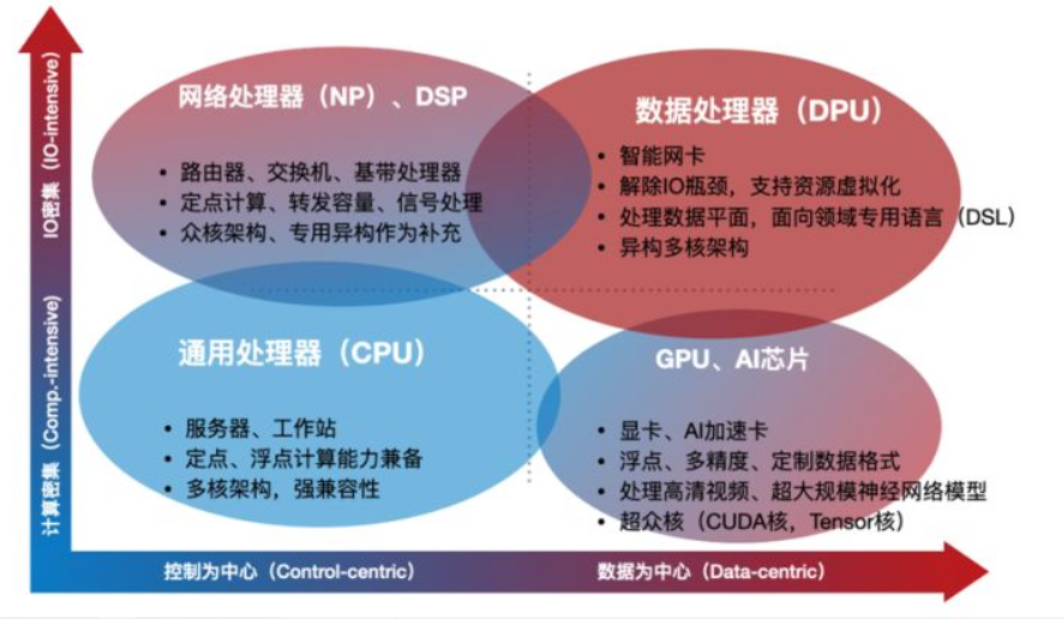

通過整理這些中美互聯網巨頭所發佈的芯片,不難發現,大廠們前赴後繼所打造的芯片主要以專用芯片爲主,並且相對集中在 AI 芯片以及雲端服務器芯片,並不是更多人所熟悉的 CPU 和 GPU。

所謂專用芯片其實不難理解,就是爲了去解決相對特定的問題而專門設計的芯片,與之相對的就是以 CPU 爲代表的通用芯片,後者能辦的事很多但是犧牲掉了某些特定場景下的效率。

因爲在人工智能計算以及數據中心處理等各種場景之中,對計算量要求很大而且計算又具有比較「規整」的特點,因此值得爲之專門設計硬件資源,以達到降低功耗、提升計算效率的目的。

再延展一點的話,在 AI 專用芯片之中還延伸出 FPGA 和 ASIC 的不同形式,前者保留着一定的可改造靈活性,後者則是徹底面向特定場景深度定製。

比如阿里在 2019 年推出的含光 800 芯片就是一枚專門用於 AI 推理的芯片,其推理性能相較於傳統 GPU 算力性價比提升超過 100%。

還比如,百度也捨棄 GPU 路線,從一開始就基於 FPGA 打造,FPGA 特點就是可編程,因而使用崑崙芯片的用戶,就可以根據自己的應用場景來進行定製、魔改、二次開發。由於 AI 應用場景分散、複雜度高,FPGA 作爲一種可編程芯片,就適合部署於提供虛擬化服務的雲計算平台中。

大廠們造芯的首要目的,就是要滿足自身雲計算以及 AI 業務的相關需求,像是亞馬遜自家的 Nitro 就從不對外售賣,完全自研自用。

那麼,爲什麼大廠不和高通、AMD 這樣的芯片設計公司合作,而是選擇自己開發或是通過併購、投資初創企業的方式來做芯片呢?

對造芯這種攀登人類科技樹頂點的決定來說,大廠們都是非常理性的,不和芯片設計公司合作搞的原因也很簡單:不划算、不安全。

隨着智能技術的不斷髮展以及應用場景上的逐漸豐富,芯片所呈現出的特點就是越來越專業分化,越來越需要對特定場景做定製化地適配,據晚點 LatePost,目前 DPU 還處在非常早期的階段,在技術路線、產品形態等方面業內都還在「摸着石頭過河」。

綜合多方資料來看,一枚專用芯片的研發成本至少也要數億人民幣,其中包括如人員支出、EDA 授權、IP 授權、流片支出、產品試產等多個環節,但對於「家大業大」的大廠來說錢並不是最重要的考量因素,時間成本和商業壁壘的積累更爲緊要——對比受制於高通、英偉達,在專用芯片上自己動手顯然要更加划算。

在現實中,對於多了一重地緣博弈考量維度的中國公司來說就更是如此,當然事無絕對,谷歌在開發 TPU 的過程中也與博通進行了合作,只是說大廠造芯時更加看重自主可控、且能夠針對己方業務場景深度定製。

02造芯的「勢」

你可能發現了,中美兩國對造芯最爲積極的公司,都將雲計算作爲最主要的應用場景之一,而即便是沒有被我們重點提及的微軟,也傳出這兩年正在爲旗下服務器自研 ARM 架構的處理器,Wintel 聯盟已經出現裂隙,同樣在大力發展雲計算的華爲,也擁有基於 ARM 架構的服務器芯片「鯤鵬 920」等產品。

據集微網,CINNO Research 半導體事業部總經理 Elvis Hsu 認爲,「自研定製化的 AI 芯片,使雲服務器的性能明顯高於使用 CPU、GPU 等通用芯片的服務器,因此自主研發 ASIC 或 FPGA 芯片成了最佳解決方案,如阿里的 Ali-NPU 神經網絡芯片。」

這不僅是爲了滿足場景性能需求,也能夠直接降低成本。如果使用自研的 Arm 服務器芯片,價格只有 x86 芯片的幾分之一,甚至十分之一,這將在雲服務市場競爭日趨激烈的環境中,讓廠商更具備競爭優勢。亞馬遜 AWS 之所以能夠成爲「價格屠夫」,很大程度也是因爲自研芯片使其有效壓低了服務成本,在實例性能不輸競爭對手的前提下卻能更加便宜。特別是今天這個時代,當國資雲計算集體入場、搶奪訂單,如何守住壁壘,考驗着騰訊雲阿里雲們。

在技術層面,如前所述,大廠們並非「重複造輪子」,而是試圖在 AI 芯片、服務器芯片等高端專用芯片領域開疆拓土,這也將推動國內芯片設計能力的進步,如阿里在去年發佈的倚天 710 芯片所採用的是 5nm 製程和 ARMv9 架構,百度崑崙芯 2 也採用的是較爲先進的 7nm 製程。

而在商業生態層面,兵強馬壯的大廠們無論是在人才招募還是其他資源整合的能力上,都不遜色於芯片產業中的原有玩家,而且因爲是用於 AI、雲計算等戰略性業務,也不必擔心出現像消費者業務那樣猛砸一波金元、見勢不妙隨後撤退,最終留下一地雞毛的糟糕情景。

芯片產業極度依賴分工合作,大廠作爲新玩家入局也主要是集中在芯片設計環節,因此大廠組團自研,無論對於芯片製造、芯片設備還是與之合作的芯片設計企業都將帶來利好,而互聯網公司坐擁的豐富應用場景,也能夠促進投產芯片更快地完成商業閉環。

比如百度推出的用於智能家居等領域的「鴻鵠」芯片、騰訊推出的用於視頻處理的「滄海」專用芯片、阿里的 RFID 芯片「羽陣」等,都體現了中國互聯網公司的場景優勢。

其實,場景倒逼硬件,一直是產業發展的規律,尤其對遊戲產業和消費電子更是如此。芯片的崛起需要一種勢:正如 intel 和 AMD 的起家是基於 PC 產業浪潮;NVIDIA 起家則是來自於遊戲需求的倒逼,並搭乘了⼤規模並⾏計算需要及 AI 浪潮的東風;ARM 則是與智能機行業同步起飛。中國互聯網大廠這一波造芯運動的「勢」,就是雲計算和產業數字化浪潮。

而在騰訊、阿里之外,字節、美團等互聯網大廠也都在通過投資、自建團隊等方式積極佈局芯片賽道。比如在 2021 年,字節跳動參投希姆計算、雲脈芯聯、睿思芯科等企業,並通過全資子公司量子躍動投資了 GPU 芯片設計公司摩爾線程等,還在招聘平台上發佈了不少芯片研發相關職位,瞄準服務器芯片以及 AI 芯片;美團也通過關聯公司在 2021 年密集投資了愛芯科技、榮芯、智砹芯、禾賽科技等多家半導體創業公司。

百度則把芯片業務自立門戶,百度崑崙於一年前已經完成獨立融資,當時估值在 130 億左右。與之相比,京東雲的造芯進展則相對存在感不明顯,京東雲在 4 月發佈了統一存儲平台「雲海」,稱其基於自研的 「金剛」芯片,但除了在通稿裏起好了名字,目前沒有披露更多信息。不過,工商信息顯示,2021 年,劉強東通過江蘇京東邦能投資管理有限公司,投資了希姆計算,持股比例爲 2.87%。

隨着芯片行業炙手可熱,有芯片獵頭告訴周天財經,現在人才層面已經是供不應求,不少廠商會去高校提前鎖定人才,即便在這個並不容易的就業季,「剛畢業的大學生,電子工程的碩士年薪起步都得 50-80 萬」,大廠入局恐怕只會加速推高人才薪酬,或是挖角原本中下游廠商的技術骨幹,畢竟大廠對新業務在投入階段的虧損耐受程度也要更強。

另一方面,目前先進製程的產能仍然主要集中在臺積電、三星等製造商手中,芯片產業的卡脖子問題,集中在製造這一環節,仍然沒有緩解。互聯網大廠們高調發布的芯片到底能搶到多少產能,多快實現量產仍然有待觀察,現階段更像是「做一分,說三分」,以釋放信號爲主。

但總的來說,市場競爭中難免出現短期扎堆,何況又是在半導體這樣一個資本密集、智力密集的尖端行業,不妨給大廠芯事多留出一些觀察時間。

小結

坦率地說,在今天,越來越沒有必要用「互聯網公司」來框定企業的業務範疇,大廠也好、造車新勢力也好,都是將產品、服務作爲滿足用戶需求的載體,將技術研發作爲實現目標的手段。

正如美國業界不會將 Meta、谷歌、Amazon 稱作 Internet Company,而是統一歸類到 Tech Company 的類別,在造芯這件事上,我們感受到的是中國大廠對於最新的產業動向仍然保持敏銳,並且具備投入的耐心。

國產芯片目前走到了一個關鍵性窗口期:這個窗口有如下特徵:市場能容下巨頭玩家;處於爆發前夕,大規模應用尚未到來;場景分散、複雜度高,須定製化;單獨芯片遠遠不夠,須配套方案支撐。

站在芯片產業來看,這個產業的先發優勢和馬太效應都非常明顯,各個專業細分領域的市場集中度都很高,並且已有的巨頭也很擅長「拆梯子」、「使絆子」,依靠技術壟斷來賺取超額利潤。對中國科技企業來說,狠抓芯片產業的寶貴窗口期,以 AI、服務器等專用芯片作爲切入,才能在複雜的經濟形勢裏,增加更多底牌。

本文來自微信公衆號「周天財經」(ID:techfinsight),作者:周天財經