來源:平安首經團隊 鍾正生/張璐

作者:鍾正生經濟分析

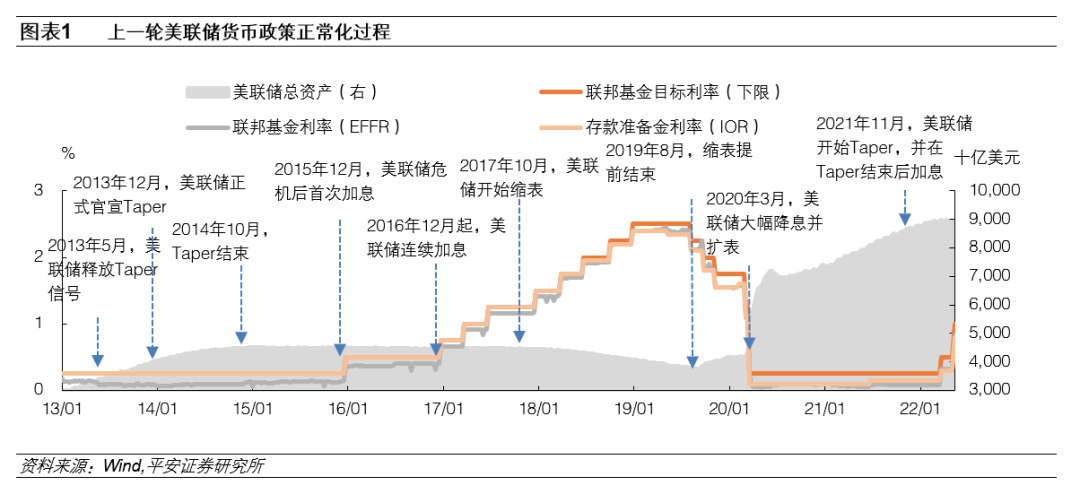

2022年5月美國CPI同比達到8.6%,再度超出市場預期,亦更加凸顯了美聯儲加快緊縮的必要性。6月美聯儲正式開啓縮表後,貨幣市場利率總體上較穩定,但「縮表+加息」對資產價格的疊加衝擊依然值得警惕。

核心觀點

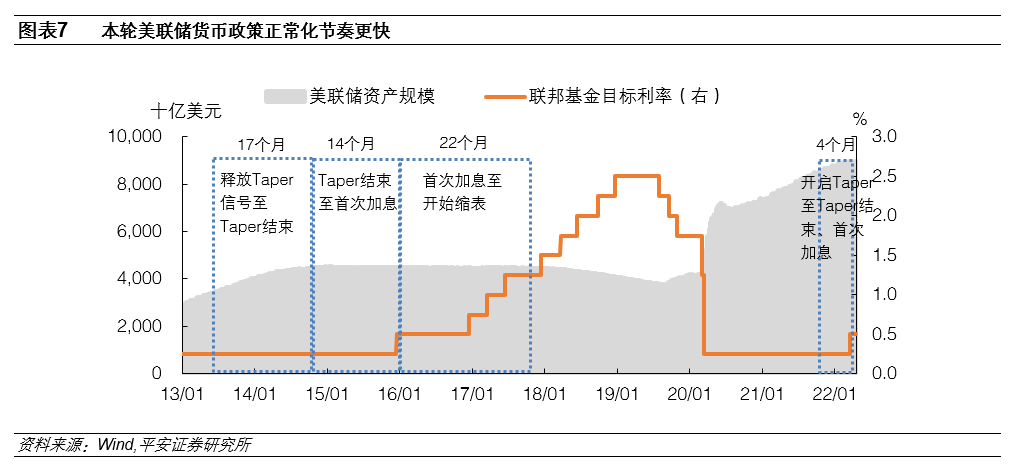

2022年5月4日,美聯儲宣佈將從6月1日開始縮表,每月擬減持475億美元資產,三個月後增加到950億美元。

本次美聯儲縮表與以往有何不同之處?對市場的影響又有何變化?本文嘗試對以上問題進行回答。

回顧上一輪美聯儲的縮表過程,可以發現:

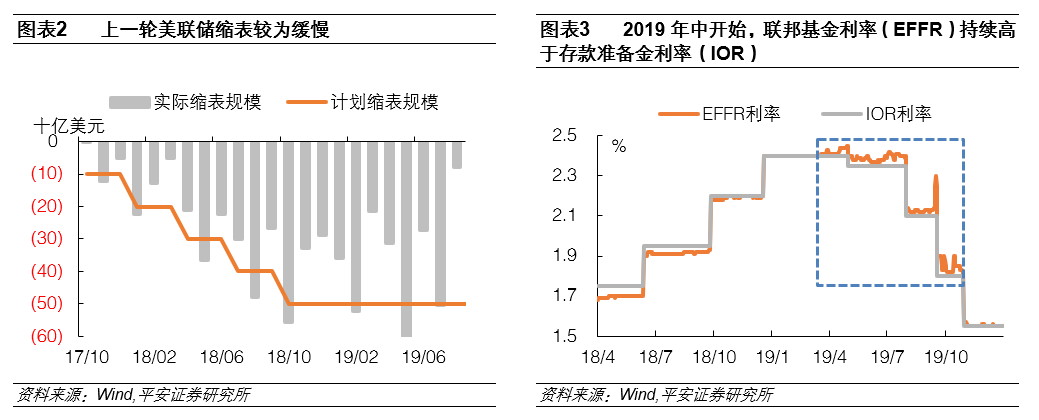

1)由於缺乏有效的參照,上一輪縮表中美聯儲的操作更加謹慎,美聯儲並不急於大規模縮減其資產負債表,從引導緊縮到縮表步伐都相對緩慢;

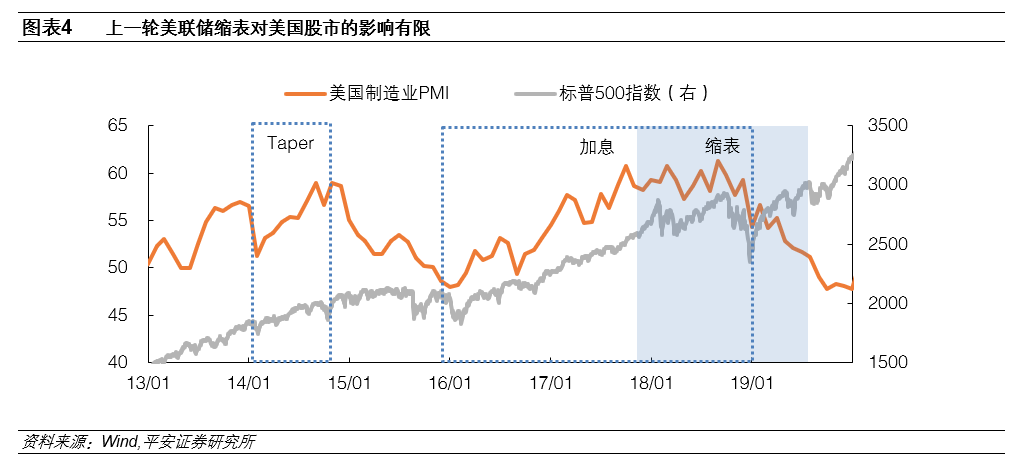

2)爲了避免降息與縮表同時進行發出不同的政策信號,並緩解金融市場流動性短缺的情況,美聯儲於2019年8月提前停止了縮表,這一舉動比原計劃提前了2個月。

2)爲了避免降息與縮表同時進行發出不同的政策信號,並緩解金融市場流動性短缺的情況,美聯儲於2019年8月提前停止了縮表,這一舉動比原計劃提前了2個月。

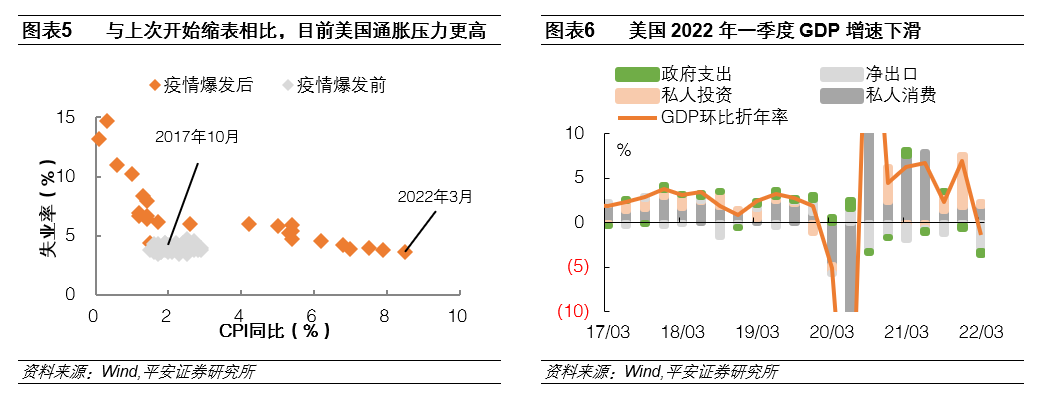

本次美聯儲縮表時的宏觀背景有所不同,尤其是通脹方面。

與2017年相比,目前美國的失業率更低,但通脹更高。這決定了本次美聯儲縮表的目的與以往不同,且節奏相對更快。我們估算,2017年10月至2019年8月這22個月的時間裏,美聯儲資產負債表規模共下降約15.7%。而若按本次美聯儲的縮表計劃,大約在16-17個月後(即2023年10月前後),美聯儲的資產負債表就將下降同等比例。

往後看,本次縮表中美聯儲或將表現出更大的靈活性。

一方面,目前美國就業情況仍較爲強勁,若通脹壓力加劇,美聯儲或將加快其縮表步伐,正如2021年12月加速Taper一樣;另一方面,考慮到加息與縮表具有一定替代性。若美國通脹壓力有所緩和,爲了避免經濟「硬着陸」,美聯儲也有可能放慢其縮表步伐。

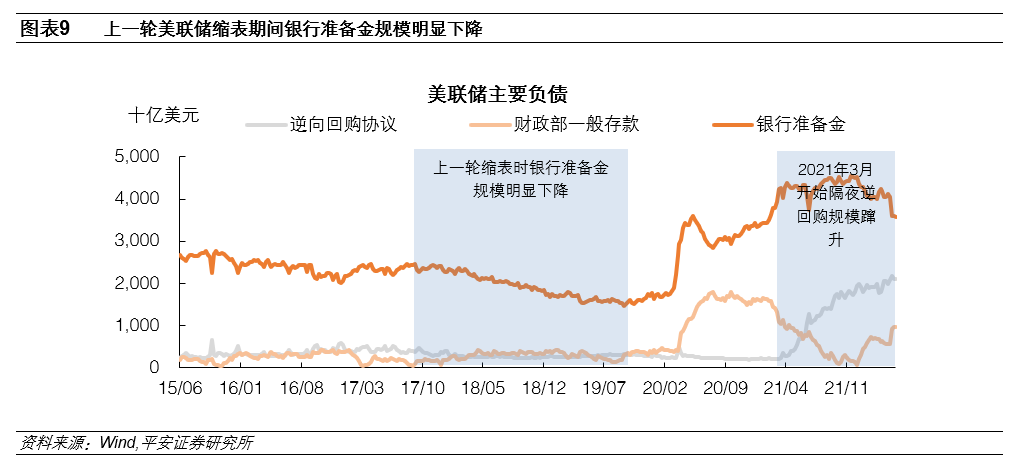

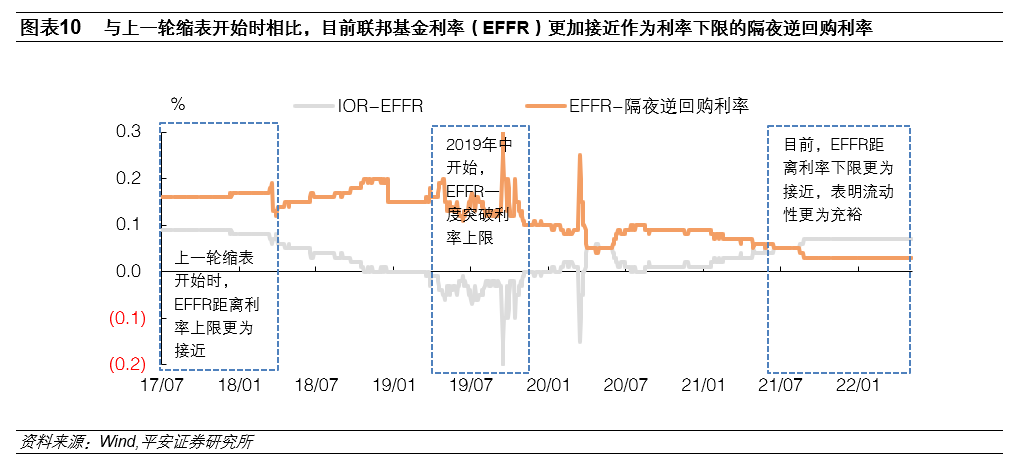

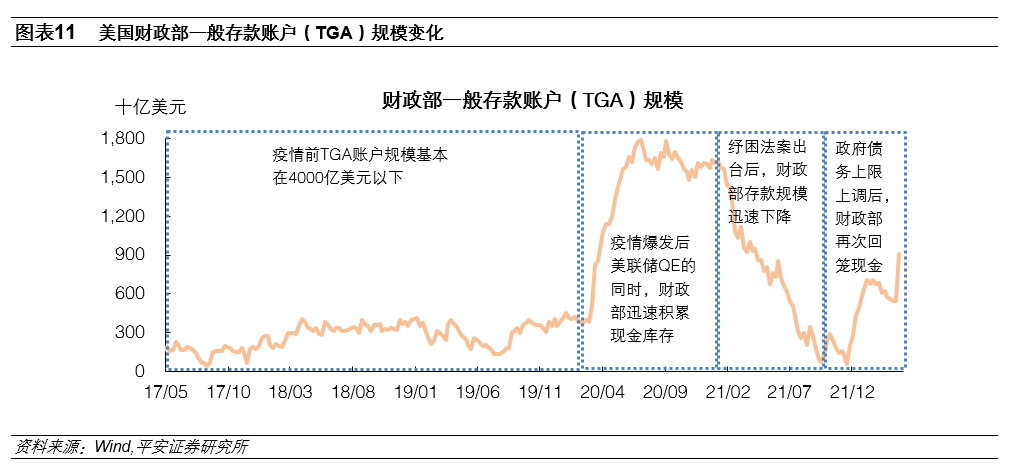

目前美聯儲資產負債表結構以及政策工具出現了較大變化,尤其是負債端逆回購協議、財政部一般存款的規模和佔比明顯提升,這使得縮表對於流動性的擾動可能相對較低。

一是,從資產端來看,規模變化存在較大不確定性的MBS佔比下降,使得縮表的不確定性降低。

二是,逆回購協議規模大幅上升、短端利率更接近利率下限,意味着市場流動性比上一輪縮表開始前更爲充裕,爲縮表的流動性衝擊提供了更厚的緩衝墊。

三是,隨着美國財政政策逐步正常化,財政部一般存款規模可能會在下半年緩慢回落至疫情前水平,進而向市場釋放一定流動性,緩解縮錶帶來的影響。

四是,常備回購便利工具的推出可以在一定條件下提供流動性,並穩定市場信心,降低流動性短缺發生的概率。

需要注意的是,儘管縮表初期市場流動性或許不會受到過大擾動,但從對資產價格的影響來看,美聯儲縮表的衝擊依然不可小覷。自5月美聯儲議息會議來,10年美債收益率一度上行至3%以上,尤其實際利率從3月1日的-0.90%回歸至5月10日的0.34%,即體現了市場在進一步計入縮表的影響。美債利率的攀升成爲美股調整的重要催化。

編輯/irisz