來源:招商宏觀靜思錄

作者:張靜靜

核心觀點

一、「需求決定方向,供給影響彈性」框架對原油並不適用

(一)需求並未決定油價方向

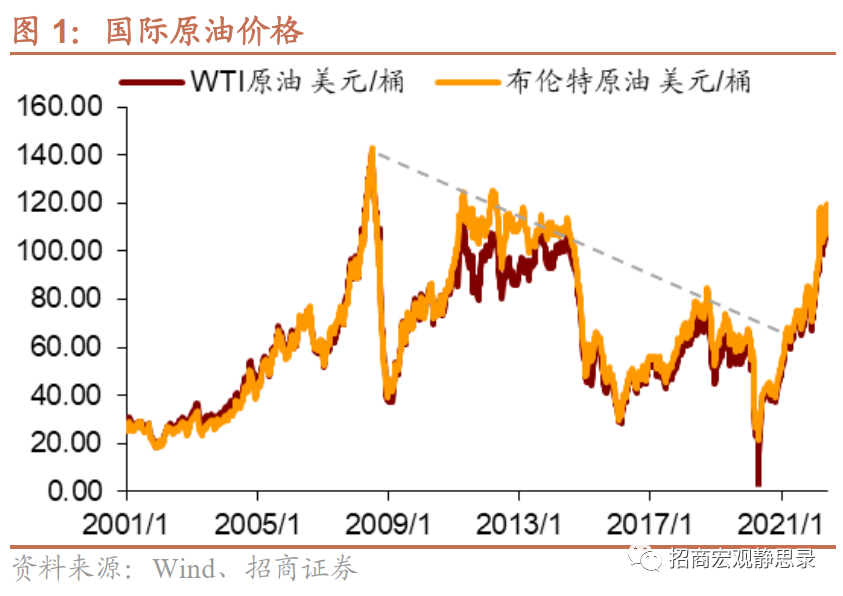

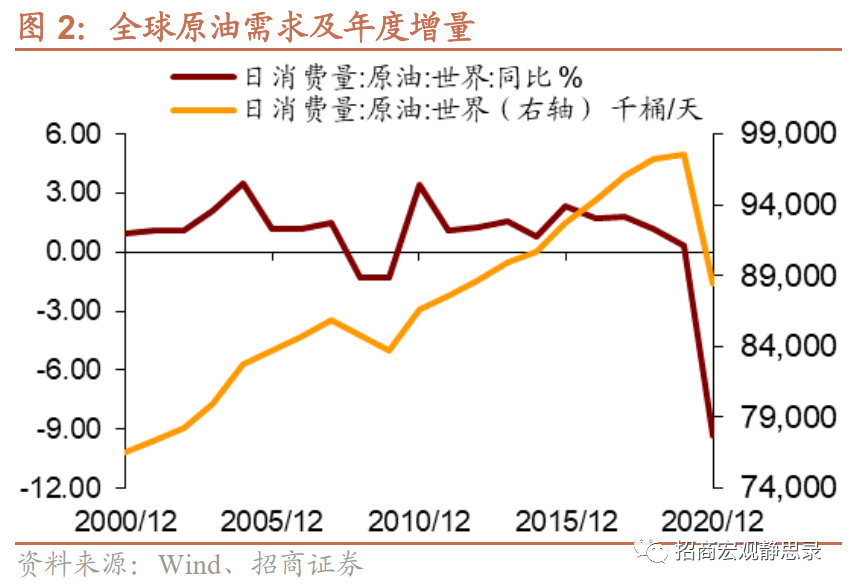

2008年至疫前油價高點不斷下移,原油歷經了12年熊市。相信很多人會因此誤以為金融危機後原油需求疲軟,但事實恰好相反。2001-2008年原油需求年均增長為1.3%,2010-2019年年均增長則為1.6%。

(二)定價權轉移,市場化程度提升才是原油經歷12年熊市的主因

2008年至疫前原油熊市的主因在於定價權轉移,市場化程度提升。

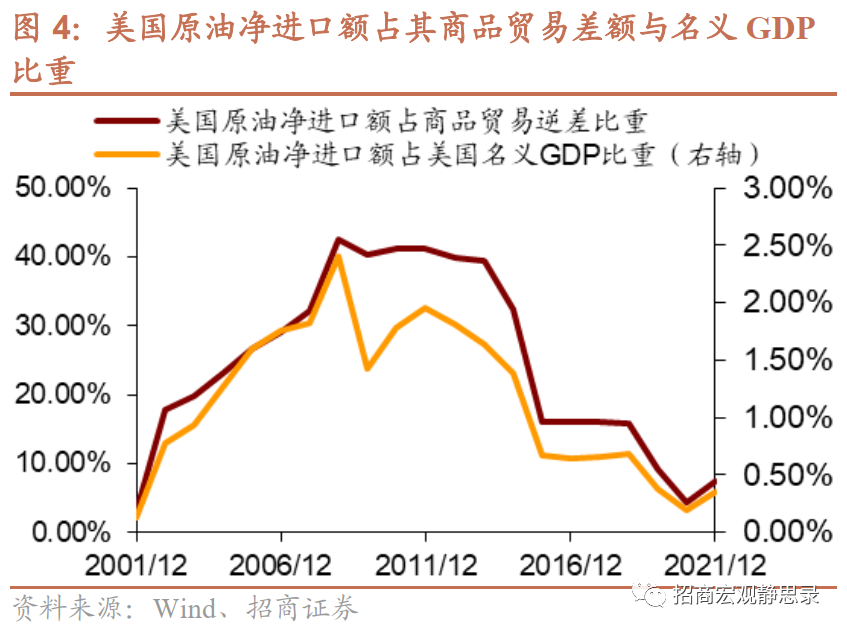

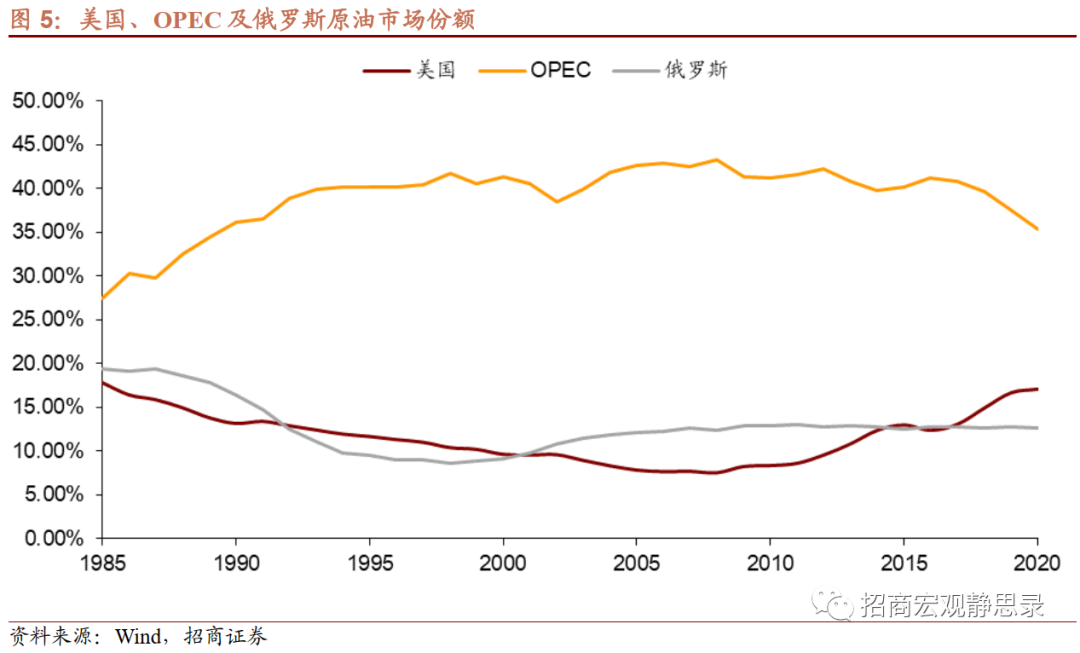

金融危機後美國大力發展頁巖油,與傳統原油相比,美國頁巖油有三個特徵:生產週期更短;更為市場化;技術不斷進步推動成本中樞下移。

進而美國逐漸獲得原油定價權,疫前12年熊市反映的就是頁巖油成本下移的過程。

(三)供需決定油價方向:疫情為原油價格牛熊切換分水嶺;原油牛市大概率持續至2025年左右

供需決定油價方向:疫情為原油價格牛熊切換分水嶺;長期仍處牛市,但未來3-12個月調整風險加劇。拜登上任後美國開啟新能源發展時代,亦對傳統能源進行政策性約束。新能源取代傳統能源並非一蹴而就,原油需求峯值或出現在2025年。以疫情為分水嶺,國際原油已經迎來需求邊際上升、供給邊際收縮共振的牛市,並且該牛市邏輯大致會持續至2025年左右。但,這是長期邏輯。就原油的中短期走勢來説,我們更需要關注兩點:一是供需的邊際變化;二是由庫存與價格反映的原油「估值」。

二、有沒有衡量油價的標尺?庫存水平

(一)庫存水平可作為衡量原油價格的標尺

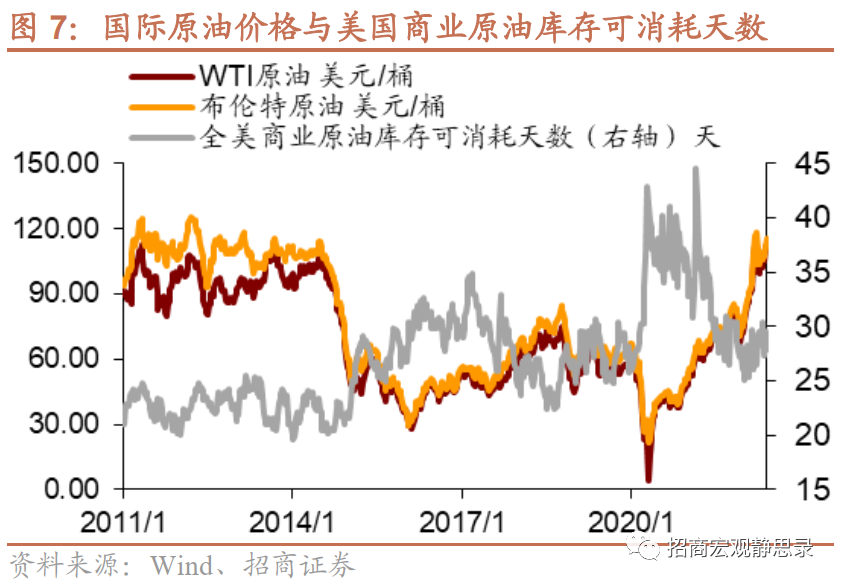

庫存水平顯示目前油價「估值」偏高。庫存水平可作為衡量原油價格的標尺。目前全美商業原油庫存仍略高於2018年低點水平,彼時WTI原油價格高點為75.1美元/桶、布油85.0美元/桶,截至今年6月3日WTI原油價格為116.5美元/桶、布油119.6美元/桶;當前全美原油可消耗天數甚至僅相當於2019年水平,彼時WTI原油價格均值為57.2美元/桶、布油64.2美元/銅。

三、當前原油「估值」有點高

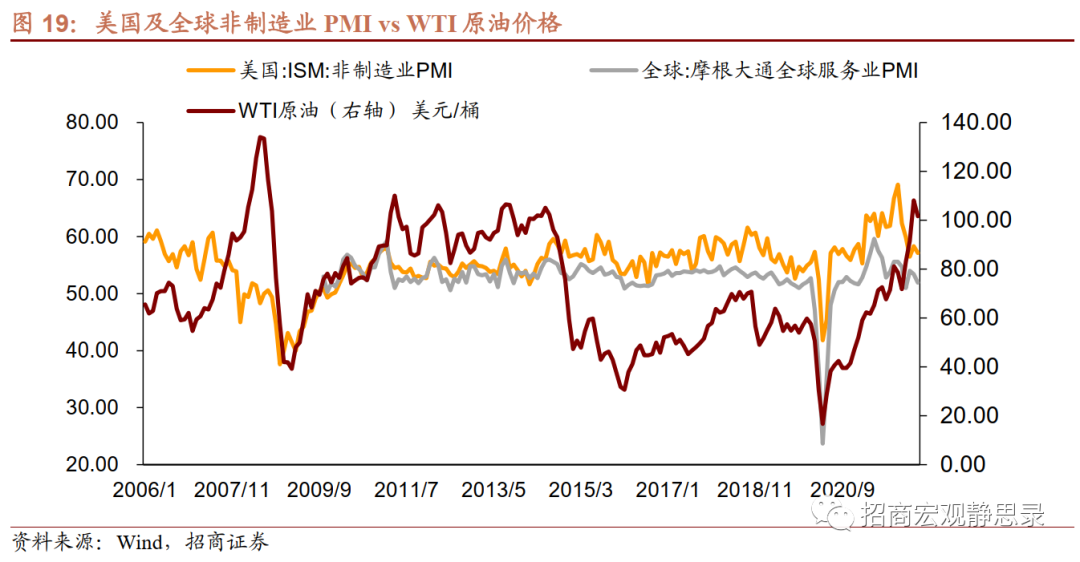

目前原油價格顯著高於歷史可比階段,表明「估值」過高,或包含了供給不足,以及全球疫情降温出行需求大幅反彈的預期。

2020年11月以來原油價格運行主要受到疫情波動以及供給衝擊兩因素驅動。

突發疫情→油價大跌;疫情降温→油價回升;供給衝擊(預期)→油價就會大漲;供給約束降温→油價調整。此外,疫後國際原油市場的「買預期賣事實」特徵鮮明。

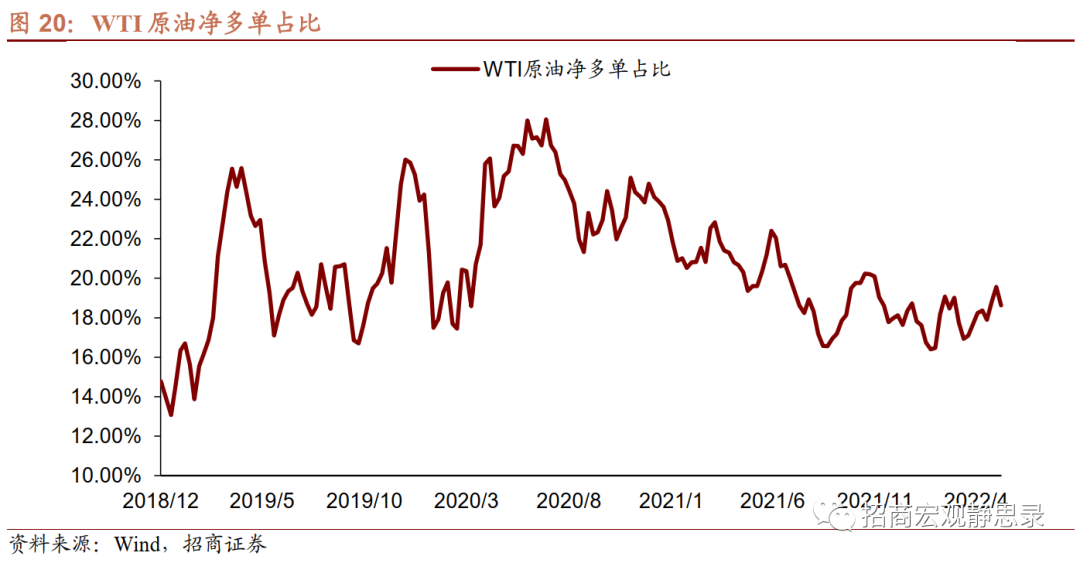

原油的「看多期權」短期或仍有效,但「時間價值」也在衰減。在經歷海外出行、中國上海復工復產復市等脈衝提振後,原油需求端的矛盾或將在Q3的某個時點切換至需求轉弱。屆時,若無供給衝擊的預期或事實提振,那麼國際原油價格大概率將衝高回落。此外,若伊朗核談判達成、或者俄烏局勢好轉,則油價或將面臨更大調整壓力。

應警惕油價或有的最後一衝。

原油價格並非一定在需求轉弱初期就轉入跌勢。在情緒亢奮、交易不擁擠的狀態下,不能排除在突發因素或基本面短期變化驅動下,國際油價再度向上脈衝的可能性。一旦如此,全球市場風險偏好也可能會階段性快速收緊,此後油價也將自高位重挫直至需求再度回暖。

編輯/irisz