來源:三思社

作者:倫敦交易員

巴菲特的"吮指之錯" ?

近期,股神巴菲特的伯克希爾公司因囤積現金高達1220億美元,並在過去十年錯失多項重大投資機會,致使多家投資機構不滿並開始拋售該公司股票。

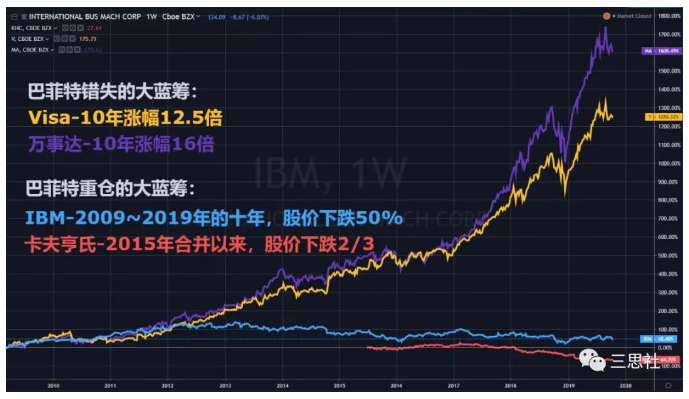

伯克希爾的長期股東、Wedgewood Partners的首席投資官羅爾夫在今年三季度致投資者信中吐槽:過去幾年巴菲特重倉的IBM和卡夫亨氏(Kraft Heinz)以鉅虧離場,卻對十年十幾倍的萬事達卡、Visa兩家公司持倉極輕。

用巴菲特自己話説就是犯了「吮指之錯」,即看到了機會卻什麼都不做。

當然,股神最大的遺憾可能是對科技股的鈍感,錯過了過去十年的科技股大牛市。結果以FAAMG為首的科技股(納斯達克100指數)大幅跑贏伯克希爾股價,巴菲特自己也曾多次表示過遺憾。

不過,今天我們不蹭巴菲特的熱點,先不關心股神錯過了什麼,而是好奇為何股神此時要囤積如此天量的現金?

要知道,作為舉世聞名的投資大佬,巴菲特向來不偏愛現金,即使持有現金也是在等待好的入場機會。1998年他在給投資者的信中曾寫道:現金從不讓我們快樂("Cash never makes us happy.")。

而如今,伯克希爾持有的現金高達1220億美元,佔其持有的股票市值(接近2000億美元)比重超過50%,這一比例只在金融危機前出現過。

巴菲特有一句名言:'他人恐懼時我貪婪'。但'貪婪'也得有子彈可打才行。

巴菲特在好光景時大量儲存現金,而當金融危機來臨時,再將錢'借'給陷入困境的高盛和通用電氣等優質企業,以此賺得盆滿缽滿。

這次巴菲特持有天量現金似乎也在傳遞着相同信號:即股市不便宜,缺乏好機會。

巴菲特有一個廣為人知的'股神指標',用美股總市值佔GDP比重衡量美股估值的泡沫程度(下圖)。

在2001年互聯網泡沫破裂之前,該指標達到了146%,2007年金融危機爆發前為135%,而如今該指標再度超過了140%,甚至已超過了前兩個金融週期的高點(但這也有利率便宜等其他原因)。

除了囤積現金,伯克希爾今年上半年在股票市場也處於淨賣出狀態(下圖)。此外,巴菲特已經好幾年沒有做過企業併購交易,二季度股票回購規模也在下降。

善於逆勢抄底的巴菲特,如今為何呆坐在現金堆上?是老巴慫了,還是他在等待什麼?

巴菲特的所思所想我們不得而知。但從部分技術性指標來看,的確讓很多投資人不願意為美股的高估值買單。

指標1:反指

標普指數做空頭寸創下一年多的新低(所謂的反指)。通常該指標觸底後,美股便出現回調。(最新的美林基金經理調研也可以參考,但由於版權原因,我們就不做成公開內容了)

指標2:硬指標

雖然近期美國房地產市場顯現回暖跡象,但製造業部門仍在加速放緩,如果美聯儲在降息問題上優柔寡斷,美股在當前高位上很難保持堅挺。

市場開始擔心,如果美聯儲降息力度跟不上經濟下滑的節奏,以高增長高估值為'賣點'的科技股們或面臨向下拐點。

市場開始擔心,如果美聯儲降息力度跟不上經濟下滑的節奏,以高增長高估值為'賣點'的科技股們或面臨向下拐點。

指標3:軟指標

美國經濟軟指標與標普500指數如今出現罕見背離。歷史上,類似背離總以美股回調來終結。當前數據似乎意味着,一旦美股回調,調整幅度將超10%,甚至是20%。

而在軟指標中,消費者信心指數的下滑最為明顯。尤其是美國兩大消費者信心指數的背離程度已達到50年來的極值。別忘了,每當這這兩大指數背離程度觸底後,美國經濟都出現了衰退。

展開説明一下,密歇根消費情緒指數側重於度量消費者自身的消費信心,諮商會消費者信心指數(Conference Board)側重於度量消費者對美國經濟的信心。

由此看來,美國人對整體的經濟形勢仍然比較樂觀,但對自身消費前景不太樂觀。

值得一提的是,諮商會消費信心指數對美國動能股票和價值股票的相對走勢有較強的前瞻指引(下圖左)。依此邏輯,美國高動能股票或將跑輸於價值股(下圖右)。

這正好接上了下面這張最近在海外流傳很廣的經濟週期拐點圖:即經濟危機的爆發,通常伴隨着消費者信心指數的下降(分子下降↓),和失業率的提升(分母上漲↑)。

如今,隨着諮商會消費者信心指數已呈現出下降趨勢(分子下降↓),市場也愈發擔心起已跌無可跌的美國失業率(分母)。

三思社在這揭示一箇中文宏觀圈並不熟知的'祕密'

對失業率來説,其真正領先指標是職位空缺數(Jolts),而不是國內投資者普遍以為的初次申請失業金人數(Initial Claims)。因為一旦經濟不好,股市疲軟,管理層會通過削減資本開支的方式提振業績和股價,這首先會減少職位空缺數(之後才是裁員)。

今年以來,美國職位空缺數據不斷下滑(下圖綠線),雖然尚未反應在失業率上,但消費者已經感受到就業市場的風向在變。一旦消費者對就業形勢感到悲觀,他們將削減支出,從而導致零售數據下滑(見下圖的食品飲料零售增速,淺藍色線)。

上週三發佈的美國9月零售數據環比下滑0.3%,低於市場預期,基本印證了上述邏輯。雖然這一數據不算太差,但足以動搖美聯儲之前對美國就業和消費的樂觀看法,重新審視其在降息問題上的優柔寡斷。

隨着美國的就業數據和消費數據開始惡化,或許終能促使美聯儲加速降息。

美聯儲的及時降息不僅能使美國金融市場免於大跌(也能讓面臨大選的川統領感到高興),以免對經濟形成惡循環 (美國經濟受金融市場尤其股市影響很大,過去美股每次大跌,都會拉低PMI數據),也能使美元走軟,利好新興市場。

最近國內很多人在調侃上證綜指在過去十年,只前進了“一點”(下圖)。

確切的説,不是漲了1點,而是跌了100點:2009年10月19日,上證綜指報收3038點,2019年10月18日,上證綜指報收2938點。(不過由於股指的“失真”問題,這話開玩笑可以,當真就天真了)

殊不知,在金融危機後長牛十年的美股,其實也經歷過兩段20年不漲的'困難'時期。

現在,精明的巴菲特已呆坐在了現金堆上,是“西邊不亮東邊亮”的週期輪換要來了?還是大時代的新老交替要來了?

先靜觀其變。

編輯/Phoebe