來源:國君海外宏觀研究

作者:周浩、孫英超

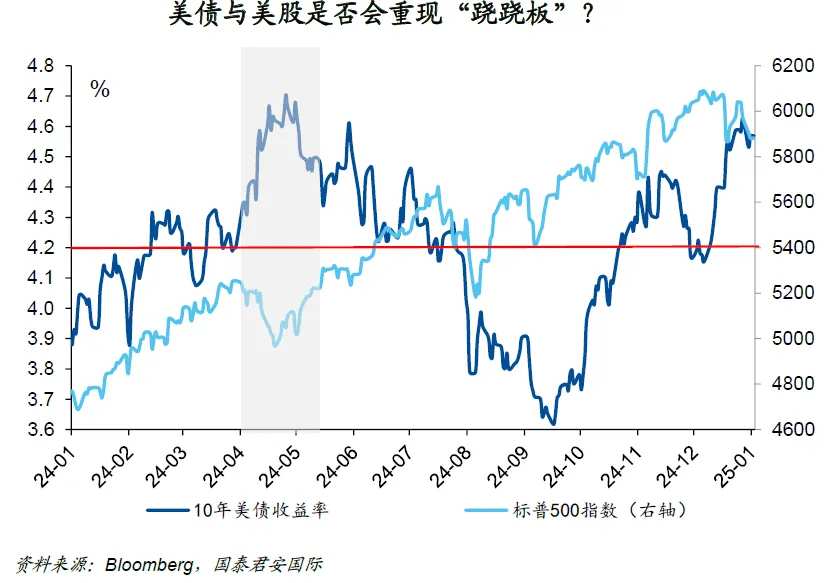

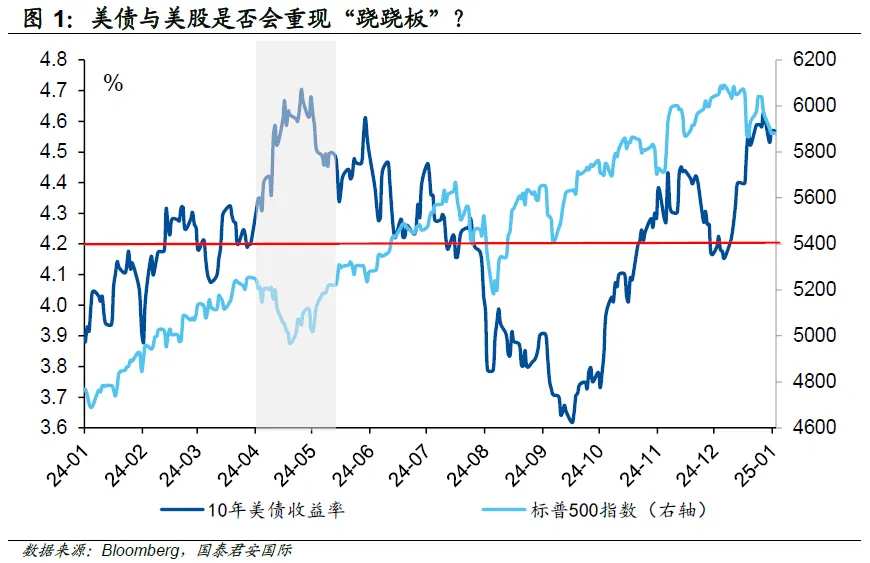

2024年的美股強勢收官,並創下了25年以來最佳的連續兩年表現。進入2025年,全球市場的交易主題仍然圍繞「特朗普交易」和「美國例外」。這樣的交易推動了美元和美債利率的上揚,但市場近期的焦點轉向了美股,即在美元利率強勢攀升的背景下,美股會否出現如同去年4月那樣的調整。

從過去的經驗來看,市場對於聯儲局減息的預期,一直是動態調整的。按照目前大約1-2次的減息預期,2年美債利率在4.2%左右是相對合理的,這也是目前美債市場中最爲安全的區域。長債的變動則一方面體現出市場的糾結,另一方面也可能成爲市場波動的來源。以10年美債爲例,其在聯儲局9月減息後上行了大約100個點子,這不僅讓市場大跌眼鏡,也成爲了美股調整的最大宏觀風險因數。

當然,支撐美股繼續保持強勢的理由,仍然是「美國例外」,即美國經濟的良好表現會成爲支撐美股的關鍵因素,因此美股將無懼來自利率端的壓力。但這一看法能否站得住腳仍然需要推敲。從去年4月的情形來看,當時美國經濟的表現也相當不錯,GDPNow的預測值也一路上揚,直至5月才逐步見頂回落。但事實上,美股在整個4月的表現則相對低迷,直至10年美債利率出現回落後才逐步重拾動能。

當然,支撐美股繼續保持強勢的理由,仍然是「美國例外」,即美國經濟的良好表現會成爲支撐美股的關鍵因素,因此美股將無懼來自利率端的壓力。但這一看法能否站得住腳仍然需要推敲。從去年4月的情形來看,當時美國經濟的表現也相當不錯,GDPNow的預測值也一路上揚,直至5月才逐步見頂回落。但事實上,美股在整個4月的表現則相對低迷,直至10年美債利率出現回落後才逐步重拾動能。

與半年多前市場的另一個值得比較的點是減息預期。我們3月底曾在上海路演,當時的投資者反饋是認爲聯儲局在2024年可能不會減息,理由也是美國經濟強勁和通脹高企。從這個角度來說,市場在某個時點上形成的共識——儘管事後可能會被證僞——是推動市場變化的主導力量,而現在也是如此。

我們的直觀感受是,與去年四月相比,市場顯然對美國經濟和美股更加樂觀,某種程度上也意味着對於債券市場的看法更加悲觀。股票和長債是否會重現蹺蹺板,將是投資者在2025年第一個需要等待的答案。

2024年的美股強勢收官,並創下了25年以來最佳的連續兩年表現。進入2025年,全球市場的交易主題仍然圍繞「特朗普交易」和「美國例外(US Exceptionalism)」。這樣的交易推動了美元和美債利率的上揚,但市場近期的焦點轉向了美股,即在美元利率強勢攀升的背景下,美股會否出現如同去年4月那樣的調整。

在2024年4月,10年美債利率出現了快速上升,從4.2%一線一路上揚至4.7%附近,伴隨着美債利率的攀升,美股則出現了回落。以標普500爲例,在4月的前三週的調整幅度超過了5%,並一度擊破5,000點的關口。與去年4月相比,從12月份聯儲局減息以來,美股的表現也顯得較爲糾結。在議息當天,納指就出現了超過3%的調整,近期也一直在20,000點下方盤整。有「華爾街先知」之稱的亞德尼(Ed Yardeni)近期也一直表示,美股可能會出現10%甚至15%的調整,其最爲重要的邏輯,就是市場對於聯儲局減息預期的調整。按照亞德尼的看法,美國經濟表現良好,因此目前的利率水平是合適的;換言之,他認爲聯儲局在2025年不減息的可能性在上升。從市場的實際反饋來看,對2025年減息的預期,也從1個月前的大約4次,調降至1.7次左右的水平。

從過去的經驗來看,市場對於聯儲局減息的預期,一直是動態調整的。按照目前大約1-2次的減息預期,2年美債利率在4.2%左右是相對合理的,這也是目前美債市場中最爲安全的區域。長債的變動則一方面體現出市場的糾結,另一方面也可能成爲市場波動的來源。以10年美債爲例,其在聯儲局9月減息後上行了大約100個點子,這不僅讓市場大跌眼鏡,也成爲了美股調整的最大宏觀風險因數。

當然,支撐美股繼續保持強勢的理由,仍然是US Exceptionalism ,即美國經濟的良好表現會成爲支撐美股的關鍵因素,因此美股將無懼來自利率端的壓力。但這一看法能否站得住腳仍然需要推敲。從去年4月的情形來看,當時美國經濟的表現也相當不錯,GDPNow的預測值也一路上揚,直至5月才逐步見頂回落。但事實上,美股在整個4月的表現則相對低迷,直至10年美債利率出現回落後才逐步重拾動能。

與半年多前市場的另一個值得比較的點,是當時的減息預期。我們3月底曾在上海路演,當時的投資者反饋是認爲聯儲局在2024年可能不會減息,理由也是美國經濟強勁和通脹高企。從這個角度來說,市場在某個時點上形成的共識——儘管事後可能會被證僞——是推動市場變化的主導力量,而現在也是如此。

我們的直觀感受是,與四月相比,市場顯然對美國經濟和美股更加樂觀,某種程度上也意味着對於債券市場的看法更加悲觀。股票和長債是否會重現蹺蹺板,將是投資者在2025年第一個需要等待的答案。

編輯/rice

当然,支撑美股继续保持强势的理由,仍然是“美国例外”,即美国经济的良好表现会成为支撑美股的关键因素,因此美股将无惧来自利率端的压力。但这一看法能否站得住脚仍然需要推敲。从去年4月的情形来看,当时美国经济的表现也相当不错,GDPNow的预测值也一路上扬,直至5月才逐步见顶回落。但事实上,美股在整个4月的表现则相对低迷,直至10年美债利率出现回落后才逐步重拾动能。

当然,支撑美股继续保持强势的理由,仍然是“美国例外”,即美国经济的良好表现会成为支撑美股的关键因素,因此美股将无惧来自利率端的压力。但这一看法能否站得住脚仍然需要推敲。从去年4月的情形来看,当时美国经济的表现也相当不错,GDPNow的预测值也一路上扬,直至5月才逐步见顶回落。但事实上,美股在整个4月的表现则相对低迷,直至10年美债利率出现回落后才逐步重拾动能。