2024年籠罩在金融科技行業上空的烏雲似乎正在消散,因爲減息、金融科技股的復甦以及特朗普第二任政府放鬆監管環境的承諾,爲初創企業描繪了更爲光明的前景。

2024年籠罩在金融科技行業上空的烏雲似乎正在消散,因爲減息、金融科技股的復甦以及特朗普第二任政府放鬆監管環境的承諾,爲初創企業描繪了更爲光明的前景。

智通財經APP獲悉,在新冠疫情過後的一段時間裏,金融科技行業在支付、貸款、消費銀行和其他領域的大量初創企業獲得了一筆意外之財,但它們面臨着一段充滿挑戰的調整期。隨着風險投資資金的枯竭,一些金融科技公司通過裁員和更專注的產品戰略來削減支出。其他擁有巨額資金的公司的估值,現在看來似乎在瘋狂的融資時期已經被誇大了。

這些因素加在一起,導致交易活動停滯,增長放緩,並引發了「金融科技寒冬」的哀嘆。然而,來到2025年,業內人士樂觀地認爲,趨勢將會逆轉,圍繞穩定幣等新技術的勢頭將會增強,融資、收購和公開上市將開始提速。

這些因素加在一起,導致交易活動停滯,增長放緩,並引發了「金融科技寒冬」的哀嘆。然而,來到2025年,業內人士樂觀地認爲,趨勢將會逆轉,圍繞穩定幣等新技術的勢頭將會增強,融資、收購和公開上市將開始提速。

以下是2025年值得關注的三個金融科技主題:

放寬監管

銀行即服務初創公司Synapse Financial Technologies Inc.的破產,導致數千名金融科技客戶無法獲得在某些情況下被宣稱爲受聯邦存款保險公司(FDIC)保護的賬戶中持有的資金。這場破產使銀行和金融科技初創公司之間的合作關係陷入監管困境,並加速了針對所謂贊助銀行的執法行動,這些贊助銀行與金融科技公司合作,使其能夠提供金融產品。作爲回應,本屆政府採取了一系列執法行動、擬議中的規則修改和公開指引。

事實上,早在Synapse災難發生之前,FDIC主席Martin Gruenberg就激起了美國金融科技委員會等政策團體的憤怒,該委員會認爲,FDIC採取了「強制監管」的方法,扼殺了銀行業的創新。同樣,消費者金融保護局(CFPB)長期以來一直被指責監管過度。它最近的舉措包括聲稱對大型科技公司銷售的數字錢包進行監管,並調查PayPal(PYPL.US)、Affirm Holdings(AFRM.US)、Klarna Group Plc和Block(SQ.US)旗下的Afterpay等金融科技公司。

不過,在新一屆政府的領導下,這一切都將改變。據報道,特朗普的顧問們試圖縮小或取消銀行監管機構,包括FDIC和CFPB。政府效率部(DOGE)的聯合負責人馬斯克在X平台上的一篇帖子中呼籲「刪除CFPB」。特朗普支持DOGE,並擁有解僱CFPB局長Rohit Chopra所需的權力。其他預計將被取代的金融監管機構包括FDIC的Gruenberg和美國貨幣監理署(OCC)代理署長Michael Hsu。

QED Investors合夥人、美國財政部前金融機構代理助理部長Amias Gerety表示:「這將立即對基調產生影響,人們願意做的實驗、他們認爲優先考慮的事情將發生相對迅速的變化。與此同時,大多數金融機構都會試圖制定一個合理的路線,這樣當監管態度發生變化時,它們就不必對業務進行重大調整。」

交易熱潮掀起

從2021年的峯值大幅下跌後,上市金融科技公司的反彈引發了人們對上市機會即將到來的樂觀情緒。ARK Fintech Innovation ETF(ARKF.US)在2024年上漲了約34%。先買後付公司Klarna和金融科技新勢力Chime Financial Inc.已申請首次公開募股(IPO),爲其他金融科技公司的效仿奠定了基礎。另外兩家受到密切關注的IPO競爭者是Stripe Inc.和Plaid Inc.。

金融科技投資公司Oak HC/FT的普通合夥人Matt Streisfeld表示:「你可以看到市場的迷霧正在消散。當你進入2025年後期和2026年初時,你將看到IPO大門打開。」

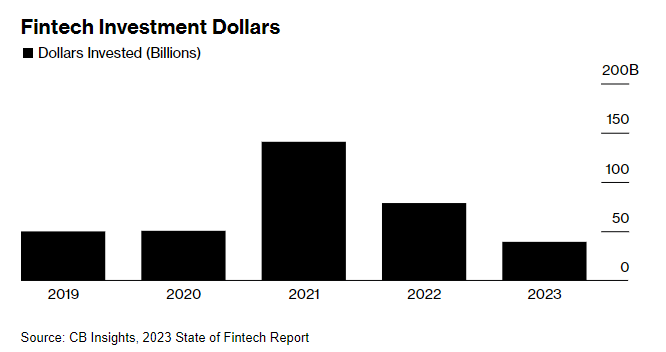

雖然公開市場的情緒更有希望,但只有少數私營金融科技公司的規模足夠大,能夠自信地度過這一過渡期。與此同時,金融科技風險融資已放緩至疫情前的水平。

對於那些不想公開上市、又不想在私募市場碰壁的初創公司來說,被更大的公司收購可能是最具吸引力的途徑。去年,個人理財平台MoneyLion Inc.被Gen Digital Inc.(GEN.US)以10億美元收購。到2025年,投資者預計會看到類似的交易達成。

金融科技投資公司TTV Capital的合夥人Neil Kapur表示:「從收入和盈利能力的角度來看,上市所需的規模不再是1億美元,而是這個數字的倍數,而許多公司還沒有達到這一點。因此,我們預計會看到更多資產負債表上現金充裕的戰略公司上市,並在收購方面更加積極。」

與此同時,對於那些希望籌集更多風險投資的公司來說,有跡象表明烏雲可能會繼續散去。上個月,由Robinhood(HOOD.US)前員工運營的金融科技初創公司Parafin在一輪後期融資中籌集了1億美元,這可能標誌着在風險投資枯竭的情況下,這一領域又迎來了新的投資。這筆融資對Parafin的估值爲7.5億美元,該公司通過亞馬遜(AMZN.US)、沃爾瑪(WMT.US)的Walmart Marketplace、DoorDash(DASH.US)和TikTok Shop等市場爲賣家提供貸款產品、支出管理和儲蓄工具。

加密貨幣支付成爲主流

特朗普贏得總統大選一個月後,比特幣首次突破10萬美元的水平,這可能是受到這位候任總統支持加密貨幣的態度的推動。特朗普對加密貨幣的積極態度也體現在他通過推廣自己的項目World Liberty Financial親自參與其中。

即將上任的政府支持加密貨幣的議程可能會推動利用穩定幣等技術的努力,尤其是那些試圖在國際上擴張的人。例如,支付處理公司Stripe首席執行官Patrick Collison在宣佈一項交易的帖子中寫道,Stripe以11億美元收購穩定幣發行初創公司Bridge的動機是建立全球支付基礎設施。

QED的Gerety表示:「如今,穩定幣最令人感興趣的地方是跨境支付,尤其是在被美國和歐洲金融機構視爲中度至高風險的國家或國家之間。」

同樣,PayPal宣佈,它將允許支付合作夥伴使用自己的穩定幣PYUSD在其國際匯款服務Xoom上結算跨境交易。PayPal還允許消費者通過錢包購買、持有和出售加密貨幣。跨境支付的問題也吸引了初創公司。YellowCard是一家穩定幣初創公司,在2024年交易了價值超過30億美元的加密貨幣,該公司的成立旨在找到一種繞過昂貴的國際電匯的方法。

雖然Stripe和PayPal等早期推動者正在利用加密貨幣的勢頭採取行動,但支付領域的其他公司在進行自己的投資之前,都在等待監管部門的放行。在新政府的領導下,這些猶豫可能會開始消退。

全球支付平台Airwallex聯合創始人兼首席執行官Jack Zhang表示:「從我們目前的情況來看,監管形勢仍然太模糊,我們無法積極投資於穩定幣基礎設施。雖然穩定幣支付目前並不是我們客戶的優先事項,但我們正在探索一些領域,以適應產品市場。穩定幣有可能顛覆許多跨境用例——比如全球分佈式工資——我們希望在監管結構和客戶需求一致的情況下出現。」

这些因素加在一起,导致交易活动停滞,增长放缓,并引发了“金融科技寒冬”的哀叹。然而,来到2025年,业内人士乐观地认为,趋势将会逆转,围绕稳定币等新技术的势头将会增强,融资、收购和公开上市将开始提速。

这些因素加在一起,导致交易活动停滞,增长放缓,并引发了“金融科技寒冬”的哀叹。然而,来到2025年,业内人士乐观地认为,趋势将会逆转,围绕稳定币等新技术的势头将会增强,融资、收购和公开上市将开始提速。