來源:丫丫港股圈

作者:kyle

整體來看,從2025年到2027年是AI應用的逐步增長期,在那麼多企業尚未開始訓練AI前,當前週期裏數據平台和網絡安全公司更接近當下AI週期受益者的位置,即符合估值便宜、未來需求夠大、行業營收臨近轉正期。在不斷髮展的AI應用浪潮下,不久之後有可能就出現第一隻AI時代的10倍應用股了。

在美股7姐妹開始大規模投資AI硬件的兩週年之際,回看今年前9個月的事件裏,AI一度陷入到天量投入最後能否盈利的質疑聲裏,甚至市場有部分觀點擔心那麼大的投入,假設後續的投資回報率不及預期,這是個潛在的隱患。

在之前提到過,對於美股7姐妹來說,即使短時間內可能看不到AI帶來大的回報,但持續投入AI是必須要做的事情,也存在着「FOMO」效應,誰都怕落後了就錯過了新的增長機會,而且對於這些科技股來說,現金流足矣覆蓋每年遞增的Capex,若最後AI帶來的回報沒有那麼好,那也只是影響了當期的現金流,並不對未來產生多大的影響。

在之前提到過,對於美股7姐妹來說,即使短時間內可能看不到AI帶來大的回報,但持續投入AI是必須要做的事情,也存在着「FOMO」效應,誰都怕落後了就錯過了新的增長機會,而且對於這些科技股來說,現金流足矣覆蓋每年遞增的Capex,若最後AI帶來的回報沒有那麼好,那也只是影響了當期的現金流,並不對未來產生多大的影響。

實際上,爲了打消市場對「投資AI究竟賺不賺錢」的質疑,$英偉達 (NVDA.US)$從二季度就開始向投資人展示客戶買了顯卡後能給ROI帶來多大的提升,但市場也是將信將疑,因爲主要客戶也是雲廠商,而不是AI軟體,市場更想看到的是AI應用/軟體能能賺錢。

直到美股三季報陸續披露後,多家AI相關業務的公司業績表現亮眼,才打消了市場對AI「不賺錢」的質疑,接下來看看美股AI應用在炒什麼。

一、AI應用處於什麼階段?

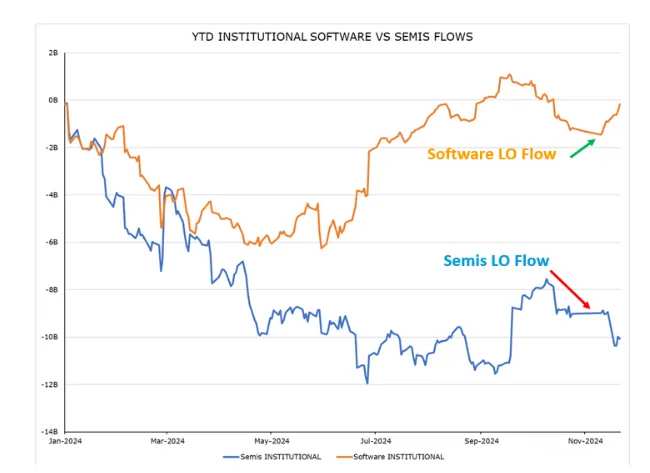

先貼兩個數據,據統計這次美股的Software主題,和2023年的Semi主題非常相似,都是從自上而下的開始,AI從硬件到軟體的板塊輪動也已經被確認。

另一點,近期對沖基金以7周來最快的速度淨購買軟體行業,而像硬件是被最多淨賣出的行業。雖然說部分資金從硬件端流出轉到軟體,但兩者並不是那種蹺蹺板之間的關係,一是美股的流動性太好,資金太多;二是對硬件的投資邏輯也沒有發生改變,反而是當越來越多的AI應用跑出來了,那對硬件需求也是更大的刺激。

目前美股AI應用的主要邏輯有以下幾點,1.高盛預估到2030年,雲計算市場的總規模將達到2萬億美元,其中10-15%的份額來自生成式AI,那麼算下來大概就是2000-3000億左右的生成式AI市場。

2.目前是正式進入AI週期的第二年,在一年前基礎設施還在建設中,而現在大量的基礎設施都建立起來了,相對於應用層面,基礎設施、平台和網絡安全公司更接近當下AI週期受益者的位置。

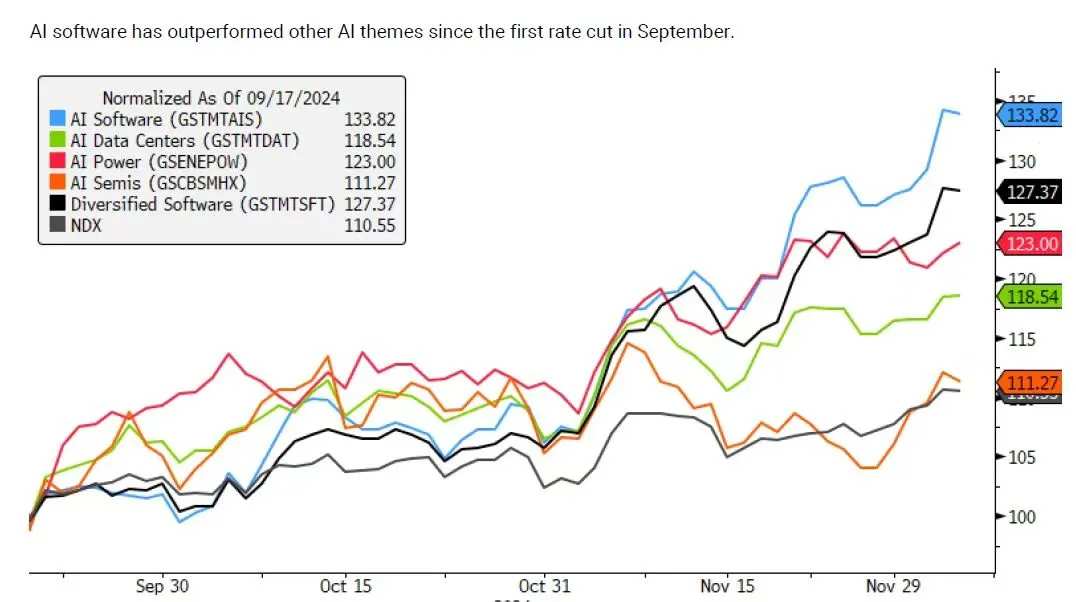

3.軟體和硬件相比,軟體仍然有很大的上行空間,因爲市場對軟體收入的共識滯後於硬件,倉位上也比較輕;換句話說,目前軟體和硬件相比,軟體的預期差更大,而硬件的空間沒那麼大。例如說,從近幾個月Nvda的走勢來看,基本就在130-150之間震盪,表現不差,但彈性上就沒有之前那麼亮眼的漲幅了。

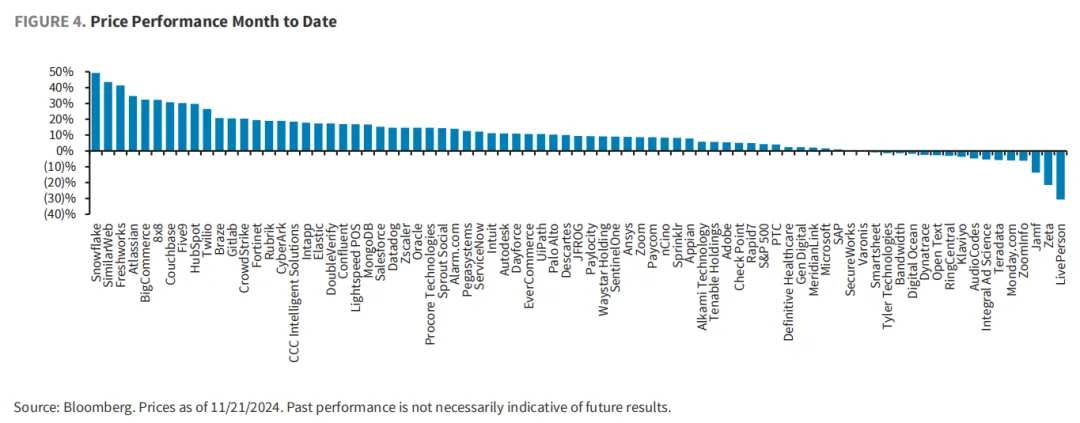

相反,對比美股炒的火熱的$Snowflake (SNOW.US)$來看,交出一份亮眼的三季報後,漲超40%,從彈性上是優於硬件的,但投資這種AI數據平台/應用相關的公司會比較難跟蹤實時數據。因此可以從整個AI軟體行業來看,目前行業處於什麼樣的位置。

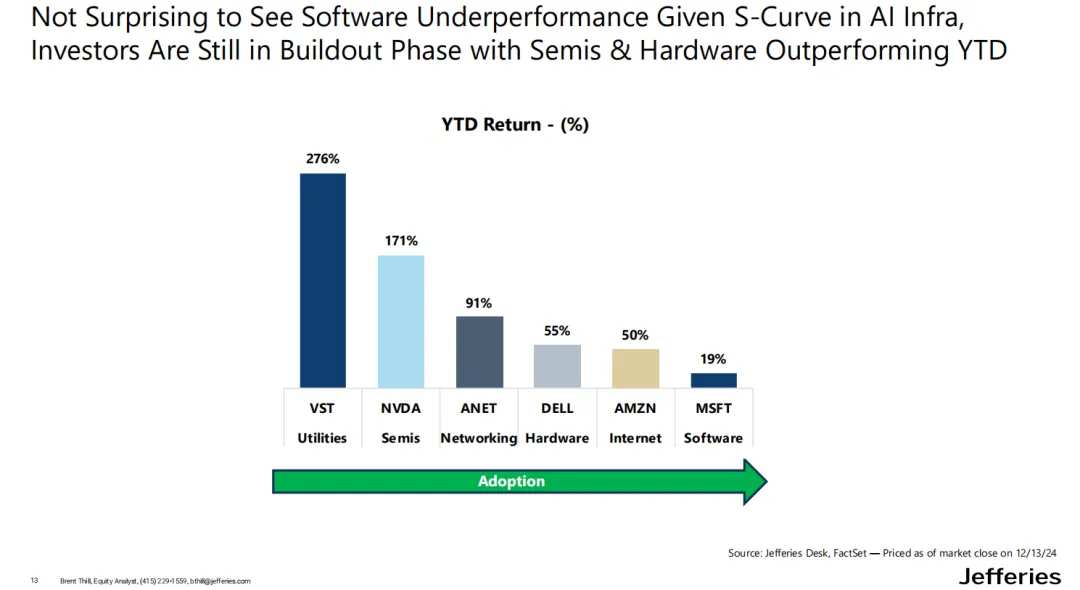

先從整個AI行業來看,今年內受AI推動股價增長最大的是美國最大的電力生產商 $Vistra Energy (VST.US)$ 、其次是英偉達、雲服務器基礎設施的 $Arista Networks (ANET.US)$ 、服務器組裝的 $戴爾科技 (DELL.US)$ 、Internet Plus-related的$亞馬遜 (AMZN.US)$、最後是軟體端的 $微軟 (MSFT.US)$ 。

也就是說,整個行業的角度來看,AI軟體應用是今年漲幅最少的,也是市場上機構頭寸最小的AI板塊。那麼,爲什麼今年軟體表現的不好,並不難理解,因爲過去2年時間,超過三分之二的軟體公司在今年的營收還是增長放緩的,所以放在今年標普500都漲了27%的情形下,軟體股只漲個20-30%,其實表現是比較一般的。

不過,市場資金買這些軟體公司,肯定不只是單看2025年的業績表現,而是看的更長遠,畢竟這還是在AI很早期的階段。從已披露的信息來看,例如Snowflake宣佈與$微軟 (MSFT.US)$擴大合作關係,將爲微軟建立一個Power platform connector,實現Dataverse和Snowflake之間的聯繫,Snowflake還宣佈與母公司爲谷歌的Anthropic達成合作關係,將claude LLM數據引入到Snowflake平台中。

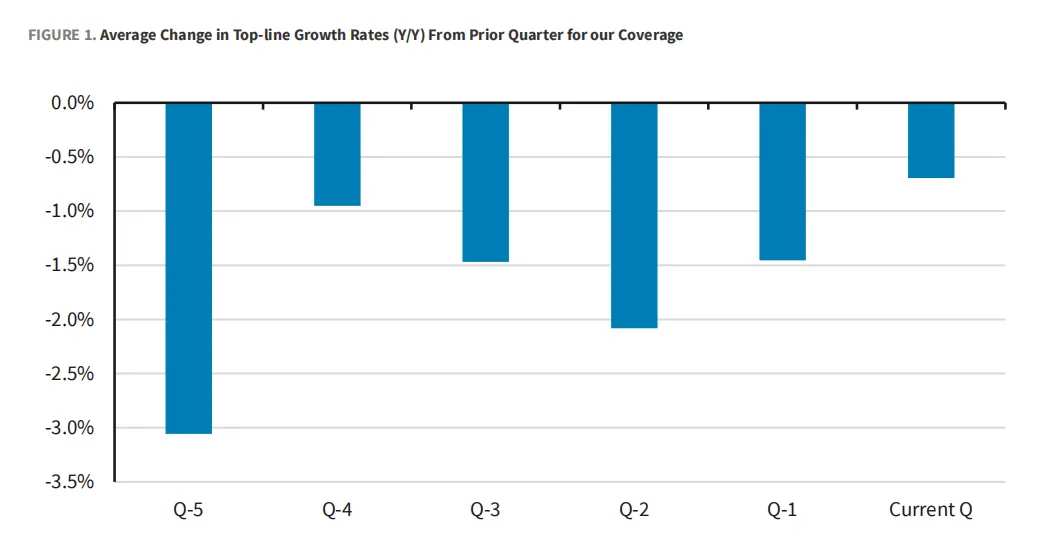

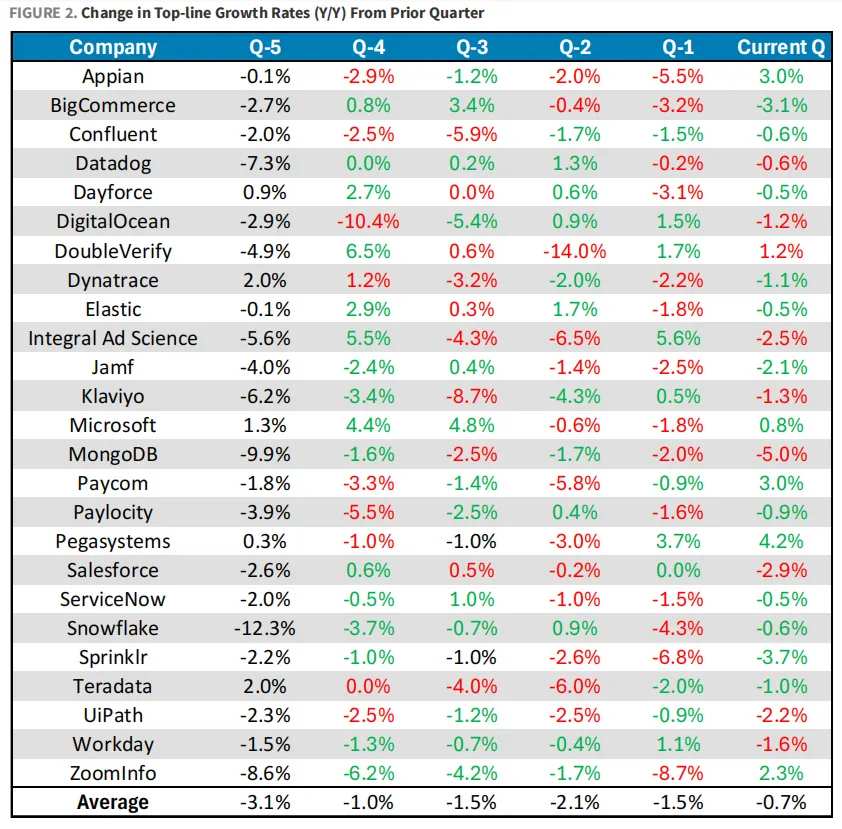

根據高盛統計,今年軟體行業的整體收入下滑逐漸放緩,接近營收復蘇的階段。

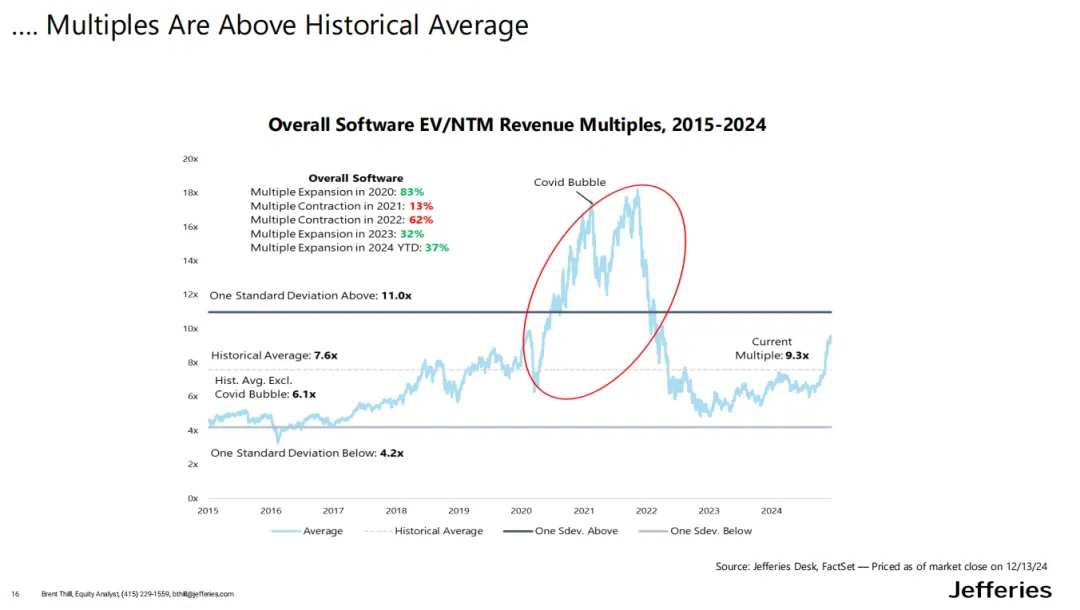

從軟體行業的EV/NTM收入倍數來看,目前爲9.3x,低於2021-2022年最高的18x。

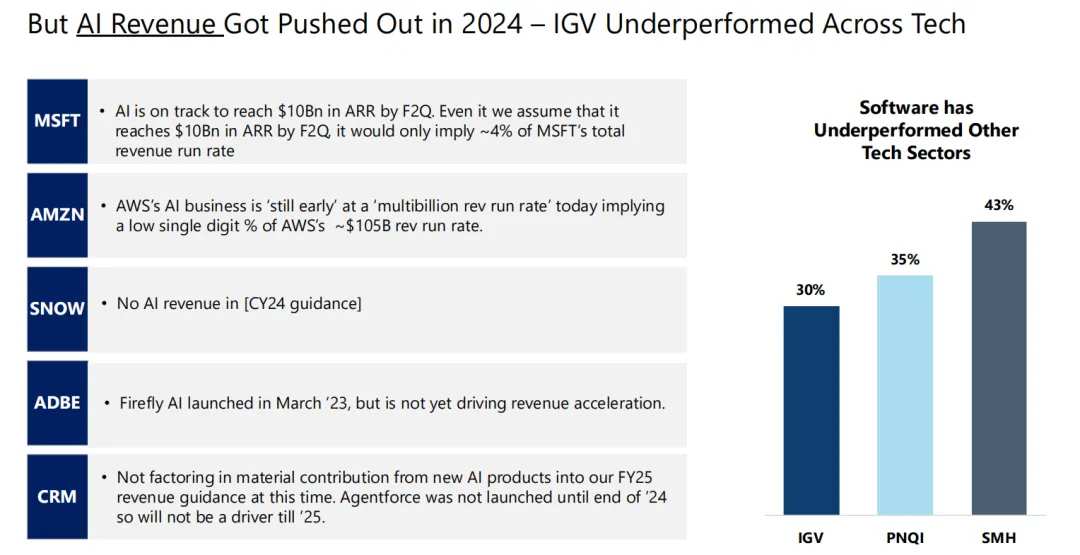

另外,從今年軟體商msft、雲服務商amzn的業績來看,今年AI收入佔比還是比較小的一部分,市場把更大的期待放到了明年。

隨着越來越多的基礎設施建成,推理成本正在下降,這有利於更多的公司嘗試進入軟體應用層面;這樣來看,那2025年AI軟體公司的路徑就更加清晰了,或是說這個敘事講吓去邏輯就更順暢了,投入到軟體方面的預算阻礙可能會減少,有助於軟體公司進一步將AI貨幣化,因爲之前大家都是先投硬件,軟體方面的capex給的比較少,但隨着軟體行業有起色,那大公司也會加大軟體端的投入。

市場上也有不同的看法,認爲現在的軟體公司有些漲過了,儘管第四季度可能會有IT預算的增加,並且AI資金的投入會加劇這一現象,可能會形成軟體上的「FOMO」效應,但初步跡象表明,2025年的IT預算可能仍然相對持平,軟體行業仍然受到宏觀環境的挑戰,可能大多數軟體公司要到2026年才能看到生成式AI的直接貨幣化。

但當然,現在市場資金買這些軟體公司,肯定不只是單看短期內的業績表現,而是看的更長遠,畢竟在經歷了英偉達漲十倍的賣鏟人敘事後,在應用端上可能也會出現翻幾倍的挖金子敘事。

那麼,從目前的AI應用來看,未來誰會是贏家?

二、AI應用的多分化

之前我們在「一年七倍的app貨幣化生意」裏,介紹了第一隻AI應用大牛股$Applovin (APP.US)$,這家公司主要做的是一個廣告中間商的角色,幫助大量的尾部互聯網APP,把用戶流量市場變現,將廣告位放到Applovin的平台上,Applovin再將這些APP背後的用戶人群分類好,將廣告位整理好給到廣告主,以便廣告主在平台上進行更精準的廣告投放,這不僅能幫助廣告主提高投放效率,也有利於平台商業化的健康生態。

換個角度來想,如果AI投廣告的效率越來越高,有可能會使得一些人丟掉工作的,比如說一些商家想在電商平台上打廣告,一般都是有專門負責廣告投放,或是SEO搜索優化,那有了這種更加直接精準的AI投流後,廣告主是可能會減下人員成本,增多對AI廣告使用,APPlovin是目前將AI貨幣化做的比較好的。

可見在接下來AI應用的發展上,可能會看到一輪Internet Plus-related企業的新增長,對於美國或是中國公司來說都是一樣的,通過數據和AI的結合,提高工作效率,以及減少人員投入。而硬件上也會有同樣的新增長,例如說AI眼鏡、更多加載AI能夠與人互動的電子設備等等。

那麼,Applovin會是AI應用裏的第一種分支,也就是通過AI數據來幫助投流廣告,而根據Jefferies的研報來看,將目前AI應用潛在的贏家分爲了幾類公司。

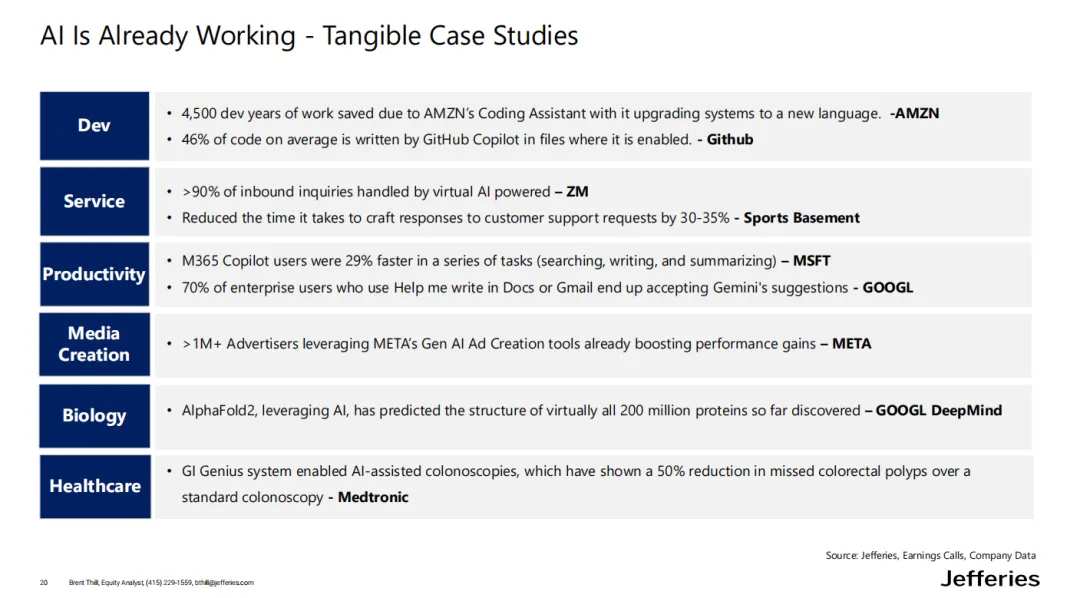

從AI已經在發揮作用的案例來看,分別幫助了AMZN的編碼助手、MSFT的copilot、 $Meta Platforms (META.US)$ 的Gen AI廣告創作、 $谷歌-A (GOOGL.US)$ 的Deepmind生物學、AI醫療保健的$美敦力 (MDT.US)$。

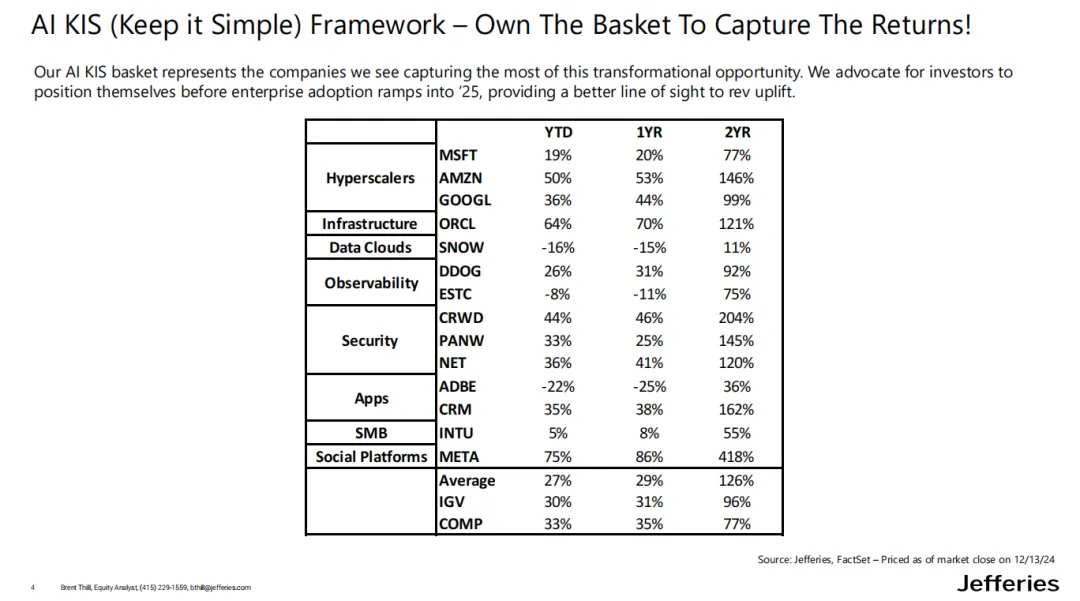

Jefferies的AI軟體潛在的贏家組合裏,有這幾類公司。

一是最大型的科技公司,即各方面都有佈局的MSFT、AMZN、Google,這些龍頭公司在AI浪潮裏的確定性更高。

在細分領域裏,目前市場最關注的AI應用分支,分別是數據雲端和檢測平台的SNOW、DDOG、ESTC,數據雲和檢測公司是近期最火的一類公司,因爲這些公司的增長與chatgpt、谷歌的gemini大模型掛鉤,簡單的邏輯就是當越來越多人使用大模型,這類公司的數據儲存需求就更加大,而科技公司想要訓練自己的AI或是大模型,最首要的事情也是先跟數據商買基礎的數據儲存,這就好比買英偉達顯卡是挖礦的鏟子,而這類數據儲存、數據安全公司就象是挖礦時所需要的探照燈一樣。

其次是數據安全的 $CrowdStrike (CRWD.US)$ 、軟體的$Adobe (ADBE.US)$、商業平台的meta。

但若從軟體收入的預測來看,軟體收入的爆發可能不會像硬件爆發來的那麼快,會是一個逐漸增多的過程,而不是爆發式的增長。

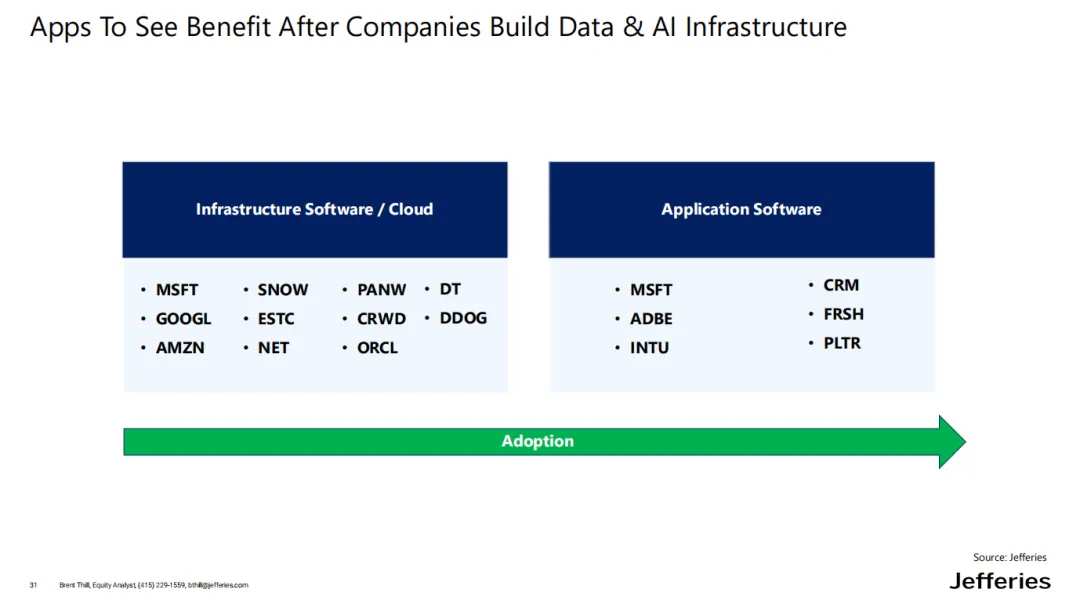

在公司建立好數據基礎和硬件的服務器之後,產業流程才到發展軟體,而這就是目前的產業進展,開始的前2年都是買硬件建成服務器,再到現在的炒數據儲存、數據安全,而明後年的發展就到應用程序APP。

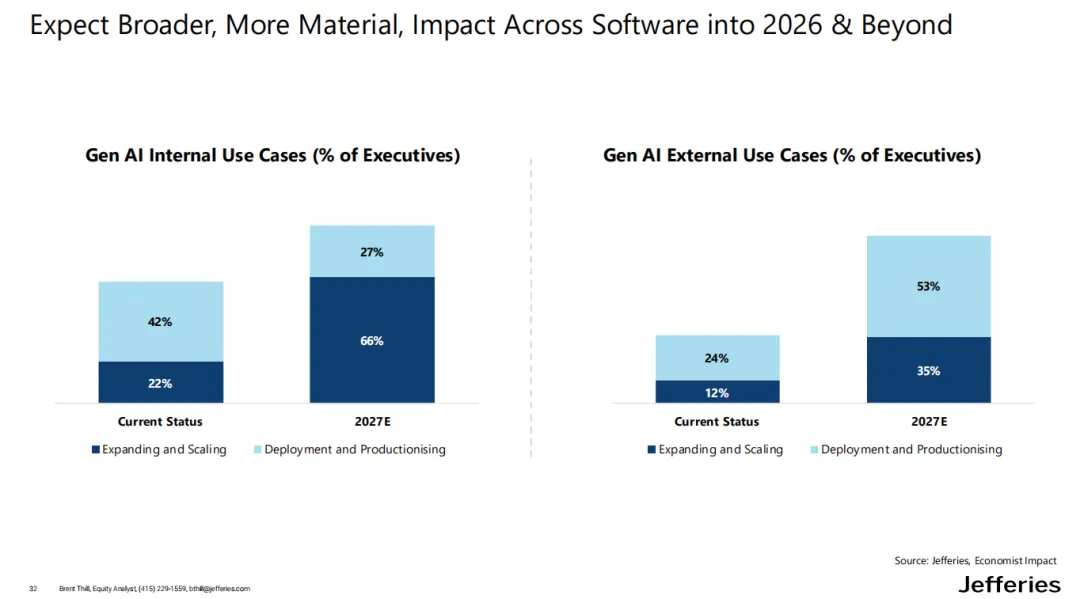

從當前狀態到2027年的預期,生成式AI會在企業內部發生很明顯的變化。

目前有42%的企業高管表示公司內部AI處於部署和產品化階段,也就是初步開始試用的階段,僅有22%的企業高管表示AI正在進行擴展和規模化,指的是開始將AI工具更全面的普及到企業發展中。預計到2027年,超過三分之二的企業會進入擴展和規模化階段,而部署和產品化階段的企業將下降到三分之一左右。

而外部應用場景來看,有24%的企業高管表示AI處於部署和產品化階段,僅有12%的企業高管表示在擴展和規模化階段。預計到2027年,53%的企業將達到部署和產品化階段,而進入到擴展和規模化階段的比例將提升到35%。

也就是說,目前生成式AI在企業內部中的使用程度還是早期階段,只有20%的企業開始將AI普及化到整個企業日常的運營當中,40%的企業都是在初步嘗試,還有40%的企業尚未開始使用AI。

外部AI應用場景就更加少了,只有12%的企業在擴展和規模化,也就是說目前市場上只有十分之一的企業在做AI應用,而到2027年可能會有50%的企業開發出AI應用。

結語

整體來看,從2025年到2027年是AI應用的逐步增長期,而根據上述所說的,在那麼多企業尚未開始訓練AI前,當前週期裏數據平台和網絡安全公司更接近當下AI週期受益者的位置,即符合估值便宜、未來需求夠大、行業營收臨近轉正期。

在不斷髮展的AI應用浪潮下,不久之後有可能就出現第一隻AI時代的10倍應用股了。

編輯/Jeffy

在之前提到过,对于美股7姐妹来说,即使短时间内可能看不到AI带来大的回报,但持续投入AI是必须要做的事情,也存在着“FOMO”效应,谁都怕落后了就错过了新的增长机会,而且对于这些科技股来说,现金流足矣覆盖每年递增的Capex,若最后AI带来的回报没有那么好,那也只是影响了当期的现金流,并不对未来产生多大的影响。

在之前提到过,对于美股7姐妹来说,即使短时间内可能看不到AI带来大的回报,但持续投入AI是必须要做的事情,也存在着“FOMO”效应,谁都怕落后了就错过了新的增长机会,而且对于这些科技股来说,现金流足矣覆盖每年递增的Capex,若最后AI带来的回报没有那么好,那也只是影响了当期的现金流,并不对未来产生多大的影响。