大摩表示,過去一週處於歷史「最糟糕水平」的市場廣度已經預見到了「聯儲局可能無法提供市場預期的那麼多寬鬆政策」。因爲昂貴卻不盈利的增長股和低質量週期股可能最容易受到流動性減少的影響。

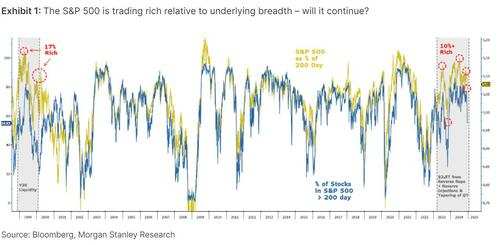

近期的美股市場出現了一個異常現象:儘管股指維持在歷史高位附近,市場廣度卻處於歷史上「最糟糕的水平」。有人認爲,廣度作爲價格信號可能不像過去那麼重要。但大摩警告稱,忽視廣度通常是一個「壞主意」,這一異常現象可能預示着市場風險。

日前,摩根士丹利首席美國股票策略師Michael Wilson發佈報告稱,過去一週表明,廣度已經預見到了「聯儲局可能無法提供市場預期的那麼多寬鬆政策」。

投資者關注價格動量,忽略市場廣度警示

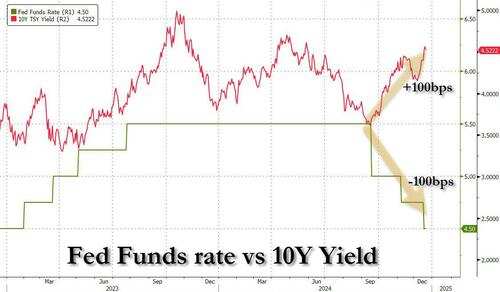

事實上,12月初開始的市場廣度惡化與10年期美國國債收益率的上升幾乎是同步發生的。大摩指出,當收益率突破4.5%的關鍵閾值時,利率已經開始對股票構成阻力,當這種情況發生時,它與股票市盈率的相關性變爲負值。

事實上,12月初開始的市場廣度惡化與10年期美國國債收益率的上升幾乎是同步發生的。大摩指出,當收益率突破4.5%的關鍵閾值時,利率已經開始對股票構成阻力,當這種情況發生時,它與股票市盈率的相關性變爲負值。

隨着投資者越來越傾向於將價格動量作爲投資策略的關鍵因素,且由於過去幾年缺乏均值回歸,投資者在再平衡方面的重視程度有所降低,導致了許多包括美股在內的股市的極端集中。

大摩認爲,這種對價格動量的關注以及由此產生的集中度可能解釋了廣度和價格之間的脫節,以及爲什麼許多投資者選擇忽視市場廣度的警示,直到市場發生劇烈變化。

另一方面,大盤股的質量和動量策略的吸引力,加上低成本被動投資產品的興起,導致了價差持續擴大,即標普500指數相對於其200日移動平均線的百分比,與標普500股票中高於其各自200日移動平均線的股票比例之間的差異。

流動性過剩消退,異常可能會同步消失

值得注意的是,過去25年中,這些比率通常同步變化,僅有兩次,標普500指數相對這一廣度指標而言「高」於正常水平,分別是1999年和2023年4月至今。

這兩個時期的共同點除了上述的一些驅動因素,還有一個是聯儲局和/或財政部提供了充足的流動性:

1999年,聯儲局爲防範年底的Y2K過渡風險而保持寬鬆政策,新年到來後,流動性收緊,這些比率的利差迅速縮小;

而2023年4月以來的異常則始於2.5萬億美元逆回購工具(RRP)規模見頂,以及爲應對地區銀行危機而注入的5000億美元儲備金。

不過,現在的問題是,如果RRP規模降至零且聯儲局減息幅度低於預期是否會導致明年初流動性收緊,從而縮小這種異常差距。另一方面,如果聯儲局超預期減息或結束量化緊縮,流動性是否仍然強勁?

大摩認爲,這很難知道,但如果流動性充裕度消退時,許多人強調的廣度和價格之間的異常背離可能會正常化。此外,對於一些高質量指數來說,廣度可能不像過去那麼重要。

根據上週股價的調整,昂貴的成長股和低質量的週期股似乎最容易受到長期高利率和流動性下降的影響,因爲RRP機制正在逐漸減少。

事实上,12月初开始的市场广度恶化与10年期美国国债收益率的上升几乎是同步发生的。大摩指出,

事实上,12月初开始的市场广度恶化与10年期美国国债收益率的上升几乎是同步发生的。大摩指出,