聯儲局「暴擊」市場,黃金多頭情緒還需降溫?美元王者之位恐難動搖,當心流動性匱乏放大市場波動!美股本輪暴跌是「倒車接人」?

本週,聯儲局最終證實了市場長期以來期待的「轉向」,該央行本週的聲明和對經濟預測的更新對市場產生了巨大影響。市場參與者目前預計到2025年12月聯儲局將減息約40個點子,美國國債收益率應聲上升。

這一影響波及各個市場,美國股市經歷了自8月以來的最糟糕的一天。波動率指數(VIX)經歷了歷史上第二大單日跳漲,因爲市場試圖消化聯儲局的展望。

週四和週五早些時候,全球股市也出現類似跌勢,直到美國個人消費支出(PCE)數據提供了一些喘息之機。雖然PCE依然強勁,但漲幅低於預期,這有助於減輕美國股市的一些拋售壓力。

週四和週五早些時候,全球股市也出現類似跌勢,直到美國個人消費支出(PCE)數據提供了一些喘息之機。雖然PCE依然強勁,但漲幅低於預期,這有助於減輕美國股市的一些拋售壓力。

外匯市場也出現了類似的走勢,美元普遍走強,並一度突破108關口,金價一度失守2600美元/盎司,但在週五也反彈回升至該水平上方。

原油市場繼續感受到需求增長擔憂的壓力,鑑於冒出來2025年減息預期的變化,市場更加擔心這將對未來需求繼續造成影響。

在亞洲,日本央行維持利率不變,因日本經濟數據的改善不足以說服日本央行,但2025年初加息的可能性很大。

但隨着日元持續走弱,這也可能影響日本央行何時決定加息。該央行表示,利率決定不會以匯率爲基礎,但如果有什麼變得清晰的話,那就是日本央行的言行通常並不一致。

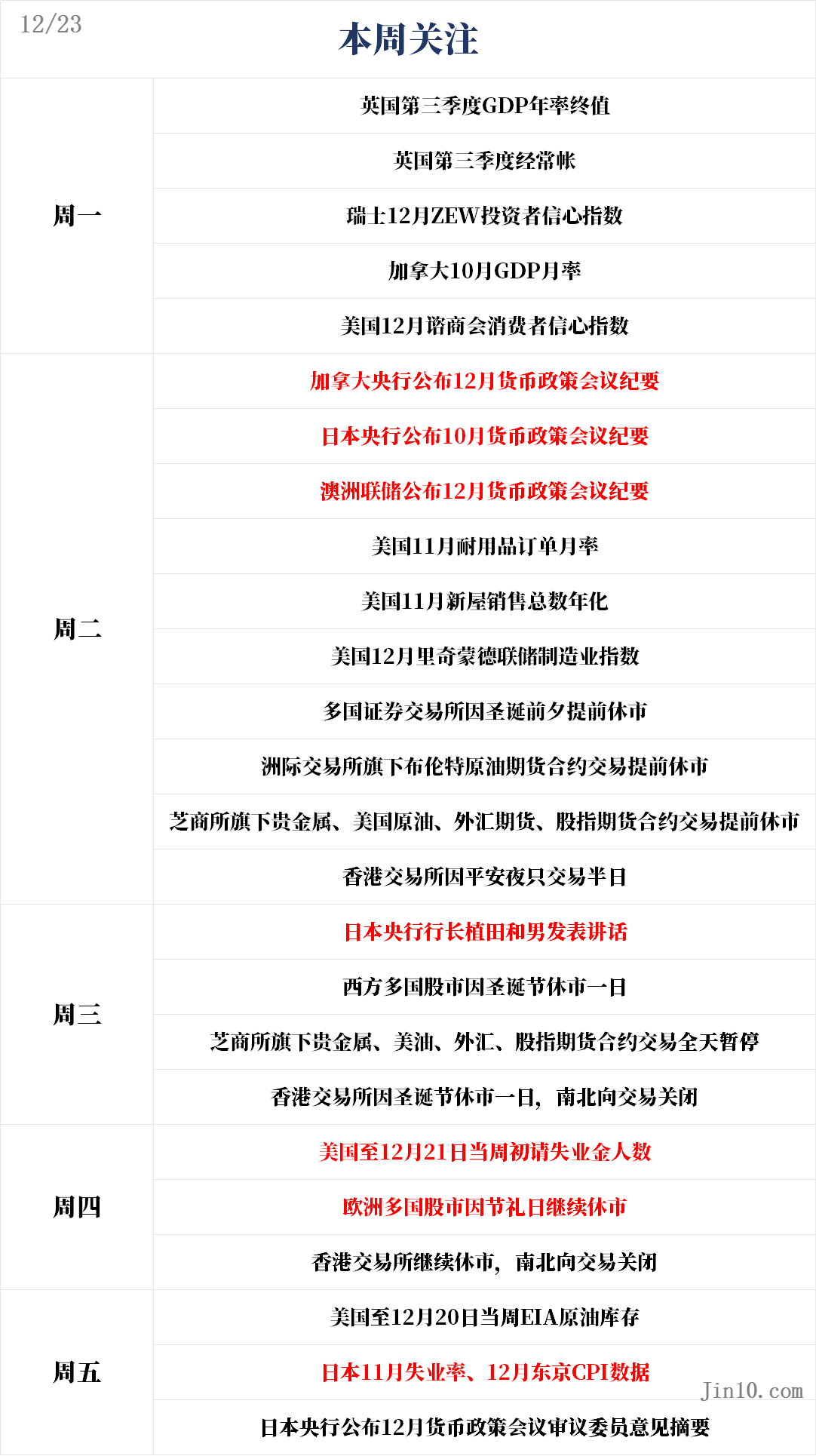

由於聖誕節來臨。下週的市場將相對平靜,不過仍有一些影響力相對較大的數據,但由於流動性稀薄,市場的波動可能會變得很大。以下是新的一週裏市場將重點關注的要點(均爲北京時間):

央行動態:聯儲局「暴擊」市場,黃金多頭情緒恐還需降溫

因聖誕節假期,下週並無聯儲局官員發表講話

聯儲局剛剛結束其2024年的最後一次政策決定,市場樂觀情緒匱乏。官員們預測2025年只會減息兩次,每次25個點子,導致市場參與者對聯儲局未來12個月的減息幅度預期低於其他任何主要央行,日本央行(正在加息)除外。

雖然這並非完全出乎意料,尤其是在特朗普在美國總統大選中意外取得壓倒性勝利之後,但聯儲局的鷹派立場還是讓市場措手不及。聯儲局主席鮑威爾在會後新聞發佈會上強烈暗示,官員們已經在考慮特朗普的政策可能對經濟和通脹產生的影響。

聯儲局對市場的這一現實檢驗在聖誕假期前抑制了市場情緒,並令投資者感到不安,一些分析師更是預計,如果即將上任的特朗普政府不淡化其在稅收、關稅和移民方面的競選承諾,減息甚至有可能會變成加息。

週五,聯儲局官員們的講話凸顯了其內部的爭論。

克利夫蘭聯儲主席哈馬克在解釋她在本週聯儲局會議上投的反對票時表示,在通脹降溫方面取得更多進展之前,利率應該保持穩定。哈馬克在週五發佈的聲明中寫道:“根據我的估計,貨幣政策距離中性立場不遠,我傾向於維持政策穩定,直到我們看到進一步的證據表明通脹正在恢復到我們2%的目標水平。”

芝加哥聯儲主席古爾斯比表示,他略微上調了2025年的利率預期,但他補充稱,他仍預計未來12至18個月借貸成本將「進一步大幅下降」。紐約聯儲主席威廉姆斯也主張進一步減息,並稱當前的貨幣政策「相當嚴格」。

對於黃金,隨着2025年的臨近,黃金在2024年的歷史性上漲還遠未結束;然而,許多分析師警告投資者至少在上半年要抑制對黃金看漲熱情。

在美債收益率和美元上漲的背景下,黃金在過去一週大幅下跌。如果10年期美國國債收益率繼續高於4.50%,黃金恐怕將難以站穩2600美元的水平,並且似乎可能會再次測試2530美元的支撐位。

許多分析師預計金價明年將達到每盎司3000美元,但預計黃金要到2025年下半年才會實現上漲。與此同時,隨着金價在每盎司2650美元左右盤整,明年的目標將比今年近30%的漲幅高出約13%。

Capitalight Research研究主管Chantele Schieven最近在接受採訪時表示,黃金投資者正處於觀望模式,因爲他們試圖判斷經濟在與頑固通脹作鬥爭時的健康狀況。

美國銀行董事總經理兼金屬研究主管Michael Widmer在美國銀行年度展望網絡研討會上表示,「我們陷入了一種沒有任何切實措施可以讓投資者重返市場的環境。」

這位美國第二大銀行的大宗商品分析師在其展望報告中表示,黃金面臨重大阻力,部分原因是西方投資者將不得不應對潛在的更高債券收益率和走強的美元。Widmer表示:

「特朗普政府很可能會推行一系列政策組合,通過更強勁的增長、更高的通脹、更高的利率和更強勁的美元,很可能會限制投資者在短期內增加黃金購買的興趣。」

重要數據:當心流動性匱乏放大市場波動!美元王者之位恐難動搖

週一15:00,英國第三季度GDP年率終值、第三季度經常帳

週一21:30,加拿大10月GDP

週一23:00,美國12月諮商會消費者信心指數

週二21:30,美國11月耐用品訂單月率

週二23:00,美國11月新屋銷售總數年化、12月里奇蒙德聯儲製造業指數

週四21:30,美國至12月21日當週初請失業金人數

週五00:00,美國至12月20日當週EIA原油庫存

週五07:30,日本11月失業率、12月東京CPI

由於聖誕假期,下週公佈的數據不多。

首先是美國,定於週一公佈的諮商會消費者信心指數可能會引起一些市場關注。該指數在過去兩個月一直在上升,而其一個子指數——「求職困難」指數同期一直在下降。後者與官方失業率密切正相關,因此該指標在12月的進一步下降將表明就業增長加快,並可能進一步提振美元。

週二,美國還將公佈11月的耐用品訂單和新屋銷售數據,市場預計10月耐用品訂單增長0.3%後,11月將下降0.4%。然而,投資者往往更青睞不包括飛機的非國防資本貨物訂單這一更狹窄的指標,該指標波動性較小,並將用於GDP計算。

對於美元來說,隨着聯儲局內部總體偏鷹,預計美元不會輕易失去其今年所得的王位,儘管節假日期間的交易量低迷可能會引發一些不必要的波動。

日元會在聖誕節期間「大發神威」嗎?

儘管下週日本不會公佈較爲重要的數據,但即將公佈的這些數據緊隨日本央行12月政策決議之後,可能會受到市場關注。投資者還將密切關注日本央行可能採取的任何口頭或實際的外匯市場干預措施,因爲日元的自由落體似乎並未結束。

日本央行在會議上表示,它可能會至少等到明年3月之後再加息,屆時它將更好地了解春季工資談判結束後工資壓力是如何演變的。

與此同時,日本的通脹率繼續徘徊在日本央行2%的目標之上。12月的東京CPI預估值將在日本全國CPI數據公佈前發佈。11月,東京的核心通脹率上升至同比2.2%。若該數據在12月進一步加速將加強人們對日本央行明年3月加息的預期,從而提振日元。

日本下週五還將包括失業率、零售額和11月工業產出的初步數據。在此之前,週三的服務業生產者價格可能會引發日元波動,而當時的市場交易預計將極其清淡;同時人們將關注週二公佈的日本央行10月會議紀要,以尋找關於政策制定者關於加息想法的進一步線索。

英鎊和加元或可能小幅回升

在其他地方,加拿大央行和澳洲聯儲也將於週一和週二分別公佈其最新政策會議紀要。在加拿大,定於下週一公佈的10月GDP數據將成爲加拿大元交易者的另一個關注焦點。

本月加元兌美元跌至四年半多以來的低點,在技術面上看起來似乎已經超賣,因此容易出現修正。

在英國,如果第三季度GDP增長在第二次預估中被上調,週一英鎊可能會小幅上漲。

總的來說,如果節日期間出現任何市場動盪,則更有可能打擊美股和美債。聯儲局的鷹派立場並未受到華爾街的歡迎,隨着美國國債收益率持續攀升,拋售可能加劇。美國財政部計劃分別在週一、週二和週四拍賣兩年期、五年期和七年期國債,如果需求低迷,這可能會加劇收益率的上行壓力。

公司業績:美股本輪下跌是「倒車接人」?

美股業績季已經結束,對於美股來說,本週是瘋狂的一週。

由於投資者消化了顯示11月份價格漲幅放緩的關鍵通脹數據,美國股市週五反彈。科技股佔比較高的納斯達克綜合指數上漲1%。道瓊斯工業平均指數上漲1.2%,而標普500指數上漲1.1%。但這一反彈不足以彌補這三大股指本週早些時候的損失。本週美股三大股指均下跌。納斯達克指數下跌1.8%,道瓊斯指數和標普500指數均下跌約2%。

一些分析師已經開始警告投資者,稱美股接下來的回調風險較高。市場資深人士Ed Yardeni預計,美股在明年1月份仍將保持「低迷」,理由是獲利回吐、潛在的碼頭罷工以及特朗普上任後發佈的一系列行政命令。

不過,他週四寫道,“我們不能排除股市進行10%的調整,但我們認爲這是一個買入機會,而不是恐慌逃離市場的理由,因爲我們預計不會出現經濟衰退或熊市。”

有「華爾街神算子」之稱的Tom Lee也認爲投資者不必擔心。「對我們來說,這種恐慌的反應將是短暫的,」這位Fundstrat Global Advisors的研究主管寫道。「這(週三)是痛苦的一天,但基本面並沒有改變。這就是爲什麼我們將這視爲『倒車接人』的時刻。」

他注意到,VIX創下有記錄以來的第二大單日漲幅,並表示,從歷史上看,在VIX指數過去四次出現類似的飆升時,股市都在一個月內全面反彈。

此外,Lee補充說,標普500指數也在測試其50日移動平均線,這是該指數今年來多次獲得支撐後反彈的位置。

他還指出,雖然聯儲局發表了鷹派評論,而且新的一年政策「能見度」有所減弱,但目前投資者仍相信,聯儲局最終將是鴿派的。

「換句話說,聯儲局仍然支持市場,」Lee寫道。「我們更多地將聯儲局的最新措辭解讀爲想要『放慢速度』。」

周四和周五早些时候,全球股市也出现类似跌势,直到美国个人消费支出(PCE)数据提供了一些喘息之机。虽然PCE依然强劲,但涨幅低于预期,这有助于减轻美国股市的一些抛售压力。

周四和周五早些时候,全球股市也出现类似跌势,直到美国个人消费支出(PCE)数据提供了一些喘息之机。虽然PCE依然强劲,但涨幅低于预期,这有助于减轻美国股市的一些抛售压力。