桑坦德銀行今年能夠將600億歐元(合630億美元)的風險加權資產從資產負債表中轉移出去。

智通財經APP獲悉,桑坦德銀行(SAN.US)是歐洲最活躍的銀行風險和資產賣家之一,由於爭奪私人信貸巨頭阿波羅全球管理(APO.US)和黑石(BX.US)等投資者的競爭日趨激烈,該銀行正在爲明年設定更低的門檻。

銀行風險轉移交易備受青睞

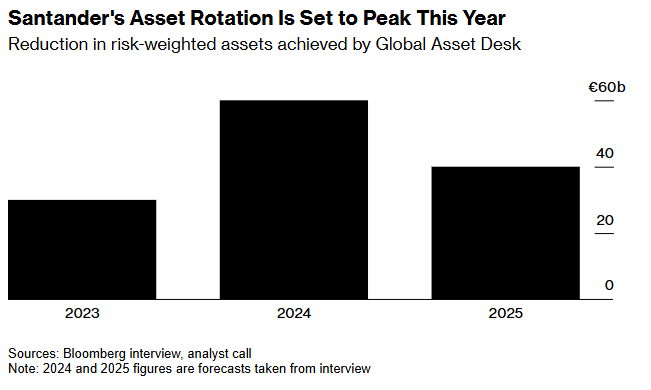

桑坦德銀行全球資產管理部門負責人Sergio Gamez表示,對銀行資產的強勁需求創造了一種「美好前景」,這可能使這家西班牙最大的銀行今年能夠將600億歐元(合630億美元)的風險加權資產從資產負債表中轉移出去。Gamez表示,到2025年,這一數字可能會降至400億歐元。

桑坦德銀行全球資產管理部門負責人Sergio Gamez表示,對銀行資產的強勁需求創造了一種「美好前景」,這可能使這家西班牙最大的銀行今年能夠將600億歐元(合630億美元)的風險加權資產從資產負債表中轉移出去。Gamez表示,到2025年,這一數字可能會降至400億歐元。

桑坦德銀行大幅削減風險加權資產

桑坦德銀行首席財務官Jose Garcia Cantera在本月早些時候的分析師會議上表示,較低的目標將更具可持續性。

Gamez的全球資產管理部門是資產負債表調整計劃的核心,該計劃已將桑坦德銀行轉變爲一家龐大的銀行資產和信用風險賣家。桑坦德銀行一直在大量使用重大風險轉移(SRT)工具,這一工具允許銀行將資產負債表上的部分風險轉移給外部投資者,從而爲新業務騰出更多資本。

據了解,SRT通常會帶來兩位數的回報,而且越來越多地與所謂的盲目貸款池(blind loan pools)聯繫在一起。由於SRT通常是雙邊的、私密的,相關數據並不公開,交易條款也受到嚴密保護。購買SRT的投資者甚至不知道這些貸款背後的借款人的身份。

這些交易對桑坦德銀行來說至關重要,該行的資本水平長期以來一直低於許多同行。

摩根士丹利分析師Alvaro Serrano和Giulia Aurora Miotto上月表示,桑坦德銀行提高資本水平的能力曾是其股價的「最大問題」。但他們表示,桑坦德銀行的前景現在有所改善,部分原因是其使用了SRT。

知情人士透露,作爲資產負債表調整計劃的一部分,桑坦德銀行目前正尋求將價值1.5億歐元(合1.58億美元)的抵押貸款出售給KKR(KKR.US)。據報道,桑坦德銀行也接近同意向摩根士丹利(MS.US)出售9億歐元的類似貸款。

桑坦德銀行還與大型信貸投資公司合作,這些公司承擔了桑坦德銀行發放的部分貸款,但由於它們不吸收存款,因此不會面臨同樣程度的監管。

SRT交易前景面臨不確定性

最近,黑石集團和阿波羅全球管理公司分別向桑坦德銀行的基礎設施貸款投資了10億美元和3.7億美元。最大的問題是,投資者的需求熱潮能夠持續多久。

許多其他銀行正在加大使用SRT以管理資本,而供應量的增加最終可能迫使發行銀行向投資者提供更高的利率。歐洲最高銀行監管機構歐洲央行計劃加快審批速度,這可能會進一步刺激發行。

標準普爾全球評級在11月份的報告中表示,被稱爲「巴塞爾終局」的新銀行資本規則將於明年開始實施,可能意味着銀行必須出售更多的風險資產以獲得資本減免。標準普爾全球評級表示,SRT定價「可能不會像今年迄今那樣對發行人有利」 。

另一個潛在的不利因素是監管審查加強,國際貨幣基金組織最近警告稱,SRT可能會產生「負反饋循環」。一些監管機構正在密切關注銀行與非銀行投資者之間在貸款和風險方面的聯繫,尤其是如果這些交易是由其他銀行的信貸資助的。

歐洲央行銀行業監管主管Claudia Buch本週早些時候表示: 「我們通常認爲證券化是一種有用的工具,可以將風險轉移到金融體系中更能承受這些風險的地方,而不是銀行的資產負債表。但我們也需要確保不會對銀行業產生溢出效應。」

桑坦德银行全球资产管理部门负责人Sergio Gamez表示,对银行资产的强劲需求创造了一种“美好前景”,这可能使这家西班牙最大的银行今年能够将600亿欧元(合630亿美元)的风险加权资产从资产负债表中转移出去。Gamez表示,到2025年,这一数字可能会降至400亿欧元。

桑坦德银行全球资产管理部门负责人Sergio Gamez表示,对银行资产的强劲需求创造了一种“美好前景”,这可能使这家西班牙最大的银行今年能够将600亿欧元(合630亿美元)的风险加权资产从资产负债表中转移出去。Gamez表示,到2025年,这一数字可能会降至400亿欧元。