摘要

回顧上週,美元終結回調並恢復上行,連續五天收漲,其他非美貨幣則有不同幅度的下跌。展望本週,將迎來2024年底前的最後一個央行周——聯儲局、英國、日本央行均將公佈利率決定。作爲聯儲局2024年最後一次利率決議,儘管市場已經對減息25個點子達成了接近100%的預期,但具體的措辭聲明和鮑威爾的發言,仍將對聯儲局2025年的政策傾向爲市場提供更多線索。

全球外匯焦點回顧與基本面摘要

市場達成本週利率決議25點子一致預期 但2025減息節奏仍存分歧

12月18日,聯儲局將舉行2024年最後一次議息會議。最新公佈的美國11月CPI同比上漲2.7%,環比增長0.3%,漲幅較10月擴大0.1個百分點。根據最新經濟數據表現,市場目前預期本次會議聯儲局延續減息步伐,減息25個點子的概率爲98%。不過,對於2025年聯儲局的減息節奏,儘管較多聲音已降低對明年減息次數的預期,但仍存較大分歧,預計本次議息會議將提供更多指引。

歐元如預期年內第四次減息25點子 但德拉基發言被市場解讀爲相對鷹派

上週四,歐洲央行如預期年內第四次減息25點子,並不再承諾"在必要時間內保持足夠政策利率限制"以降低通脹。不過,德拉基的會議發言被市場認爲相對鷹派,其提到的'中性利率'(既不刺激也不限制經濟)言論,及其預計的2025年底歐洲央行估計利率區間(1.75%-2.5%),與此前市場預期的2025年快速減息節奏存在差距,歐元也受此影響在週四會議決議公佈後有所走高。

受最新公佈數據和工黨政府預算計劃影響 市場降低對英國央行降低速率預期

英國服務業通脹仍處高位,英國央行貨幣政策委員會外部委員梅根最新評論警告,懷疑英國央行的通脹目標能否如期(即三年後)實現。此外,工黨政府首份預算中體現的更多政府支出和更高僱主成本,也加劇了市場對通脹前景的不確定性,令市場預期英國央行的減息速率會相對溫和,2025年將進行三次減息。而對於本週將進行的政策會議公告,目前市場普遍預期將維持利率在4.75%不變。

外匯期貨與期權走勢分析

2.1、重要外匯期貨合約走勢(圖)

2.2、期貨市場頭寸分析

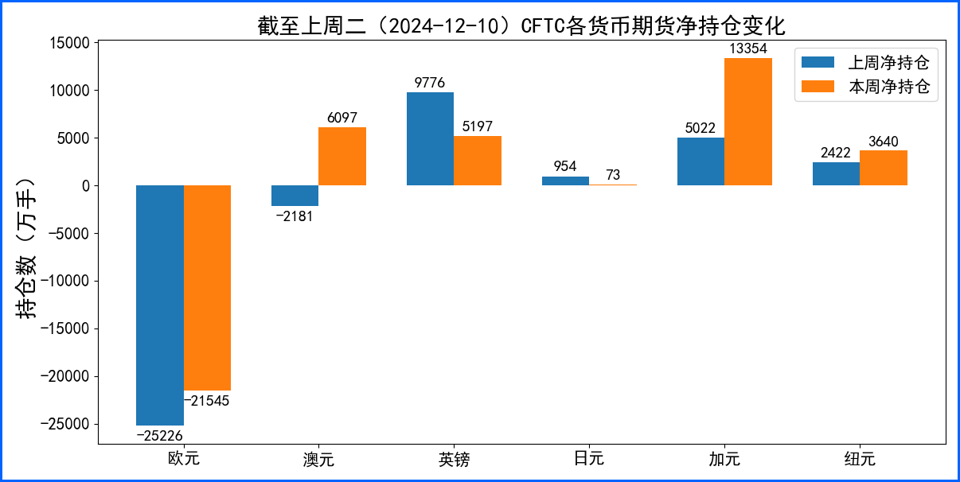

據美國商品期貨委員會公佈的2024-12-10期貨市場頭寸持倉報告顯示,上週各貨幣的報告總持倉情況如下:歐元淨多頭變化3681手,澳元淨多頭變化8278手,英鎊淨空頭變化4579手,日元淨空頭變化881手,加元淨多頭變化8332手,紐元淨多頭變化1218手,上週總持倉多空轉換的貨幣有:澳元。除此之外,單向總持倉變動超過20%的貨幣有:加元,紐元。

2.3、重點貨幣對展望

澳元/美元

回顧上週,澳元周線走出反彈續跌走勢,收長上影陰線。主要受到美元減息預期下降,美元保持強勢的影響。

最新公佈的11月就業數據顯示,11月的失業率從10月的4.1%降至3.9%,遠低於經濟學家預期的4.2%。良好的就業數據一定程度上支持了澳元,使得人們對2月份減息的討論有所減少。因爲就在確認就業市場依然穩固的幾天前,澳洲聯儲對經濟做出了更溫和評估,稱其越來越相信通脹將如預期的那樣回到目標水平。這番言論令市場迅速加大對澳聯儲將在2月份減息的押注。

2.4、人民幣套期保值案例

(在此部分中,我們將展示一系列案例,作爲防範外匯兌人民幣匯率波動的風險管理的操作方法)

跨國公司的保護性看漲策略:假設某跨國公司A持有美元資產多頭頭寸(簽訂的出口合同預期將收到美元)100萬美元,目前預期美元兌人民幣匯率可能上漲,但也擔心匯率下跌帶來損失。爲了在保留資產增值潛力的同時,爲資產價值設定下限保護,A公司決定採用以下策略實現套期保值。

買入與出口合同金額相匹配的100萬美元看跌期權,當前美元兌人民幣匯率現價爲7.28,A公司買入的看跌期權行權價爲7.20,到期日爲與合同收款時間匹配的三個月後。

到期時,若匯率下跌至行權價7.28以下,公司將遭受匯兌變動損失。但由於買入了看跌期權,損失被限制在【100萬美元*(7.28-7.20)+期權費】。反之若到期時匯率大於7.28,則公司可正常享受該部分的額外匯兌收益,即扣除期權費後的淨收益隨到期匯率上升而增加。

後市重要觀察指標