①目前業內普遍預計聯儲局本週將上演一場「鷹派減息」的好戲;②在12月減息25個點子的同時,聯儲局決策者們可能將爲2025年縮減寬鬆規模做好準備,以應對特朗普政府上臺後通脹反彈的預期。

財聯社12月17日訊(編輯 瀟湘)在上週連續五個交易日大漲之後,美債收益率週一(12月16日)漲跌不一,在本週中的聯儲局利率決議公佈之前,市場陷入了觀望狀態之中。

目前業內普遍預計聯儲局本週將上演一場「鷹派減息」的好戲:

在12月減息25個點子的同時,聯儲局決策者們可能將爲2025年縮減寬鬆規模做好準備,以應對特朗普政府上臺後通脹反彈的預期。

上述預期已經在美債市場的曲線結構中有所反映:市場參與者正在遠離期限較長的國債,而更傾向於持有曲線前端到中間部分的債券,即從兩年期到五年期的債券。

對利率高企和通脹走高的擔憂通常會促使長端國債遭到拋售,從而推高長期美債收益率,因爲投資者需要溢價來補償持有長債的風險。

「鷹派減息」預期佔主導

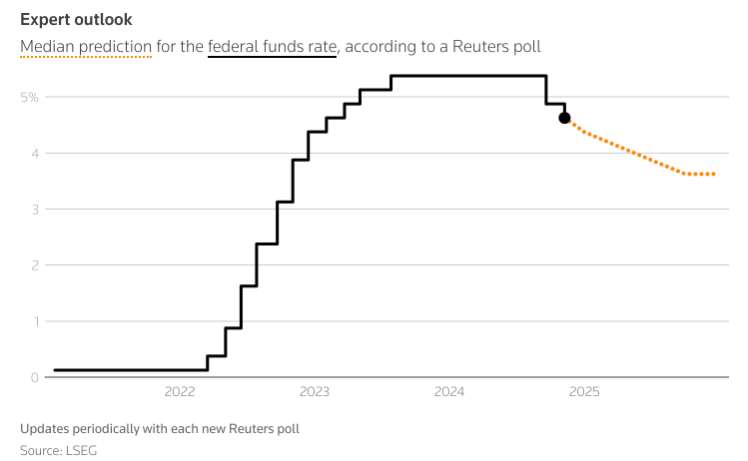

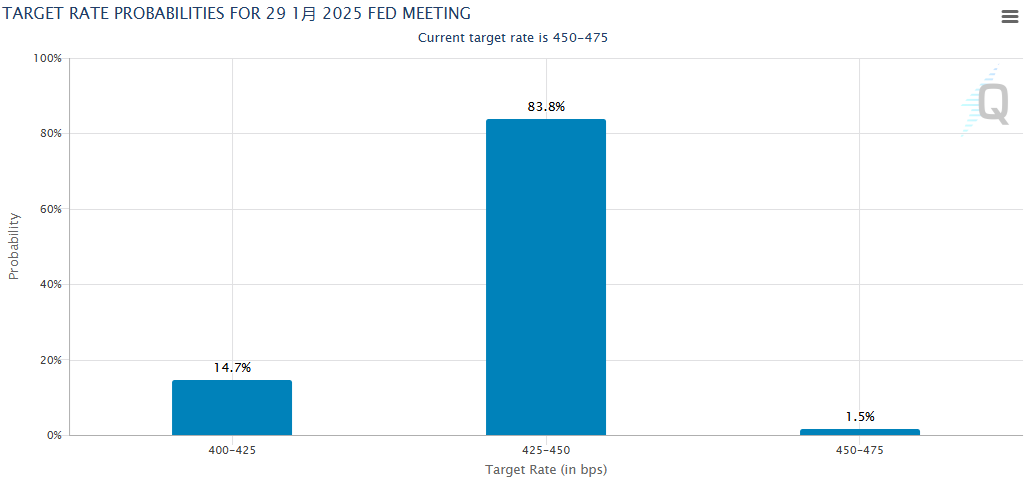

人們普遍預計,聯儲局將在週二開始的爲期兩天的政策會議結束時,將基準利率下調25個點子,至4.25%-4.50%的目標區間。但相比於12月本身的減息決定,聯儲局明年會採取什麼行動,可能才是人們眼下更爲關切的話題。

對此,一些「鷹派」的展望眼下正在籠罩市場。

至少有一家銀行——法國巴黎銀行認爲聯儲局明年全年都會保持利率穩定,並要到2026年中期才再次恢復減息。其他銀行則認爲聯儲局明年或將進行兩到三次25個點子的減息。但想要像9月利率點陣圖預示的那樣減息四次,希望較爲渺茫。

Allspring Global Investments固定收益首席投資策略師George Bory表示,鷹派減息既符合近來數據的預期,也將貼合新政府可能做出的政策調整。「聯儲局正試圖讓市場爲減息步伐的放緩做好準備,並......增加可選擇性,以便能夠跟蹤數據,併爲應對政策變化做好準備。」

前克利夫蘭聯儲主席梅斯特近期也表示,聯儲局此前對明年四次減息的預測「必須重新考慮」,其預測2025年的減息步伐將會「放緩」,「兩到三次減息對我來說似乎合適。」

CFRA Research首席投資策略師Sam Stovall則指出,「聯儲局週三減息的可能性幾乎達到100%,唯一懸而未決的問題是,投資者會聽到什麼樣的發言、什麼樣的指引。我預計這很可能是一次鷹派減息——這意味着他們會減息,但聯儲局將談論他們如何仍然依賴數據,因此明年的減息次數可能比人們想象的要少。」

除了明年總體減息次數可能較9月點陣圖減少外,一些業內人士預計聯儲局決議另一個「鷹派」的地方,可能會預示1月便有可能暫停減息。

高盛在上週日發佈的研報中就認爲,聯儲局可能會在本週的會議上暗示未來將放慢減息的步伐,並在明年1月「跳過」減息。高盛在報告中指出,政策聲明和新聞發佈會的關鍵問題是,會更加強調放緩減息的步伐,還是依然根據每次會議的數據做出決定。他們預計,聯儲局將同時傳達這兩種信息,並在聲明中增加對放緩寬鬆步伐的暗示。

高盛的觀點與市場的預期相對一致。根據芝商所的聯儲局觀察工具顯示,聯儲局在1月進一步減息至4.00%-4.25%的概率只有14.7%。「新聯儲局通訊社」Nick Timiraos週一也表示,本週聯儲局的選擇之一是減息四分之一個百分點,然後利用新的經濟預測強烈暗示央行準備放慢減息步伐。

Chilton Trust固定收益首席投資官Tim Horan也表示,「我絕對贊同聯儲局1月按兵不動的想法,先看看財政政策如何再製定政策。當然3月和上半年仍可能減息。如果12月點陣圖均值預測是明年減息三次,那麼可能會是3月和6月,另外一次減息可能是9月,也可能要等到12月;這種恢復中性的政策微調可以採取多種形式,取決於風險上升情況和財政政策的不確定性。」

美債市場已有判斷?

事實上,美債市場近來的一系列轉變,已經對聯儲局接下來的寬鬆政策調整有所預期。

過去一年的時間裏,美債投資者一直在延長久期,或購買期限更長的資產,因爲他們持續爲聯儲局的寬鬆政策和可能出現的經濟衰退做足準備。隨着利率下降,收益率較高的債券往往更具吸引力,從而會導致其價格上漲。

然而最近,一些投資者已減少了久期,轉而關注短期國債,或保持中性。

摩根大通全球利率策略主管Jay Barry表示,「目前沒有人真正希望大幅延長久期。這將是一個較淺的寬鬆週期。」

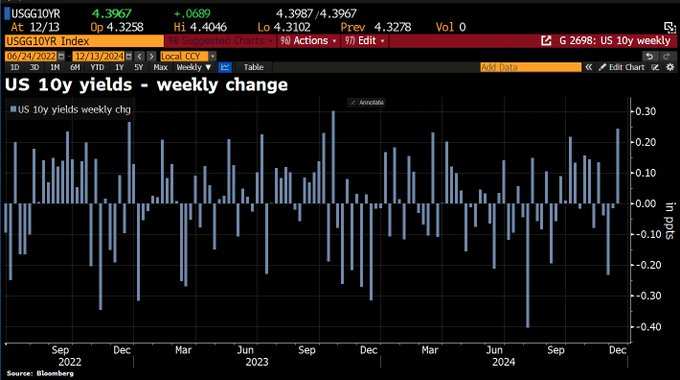

美國10年期國債收益率上週跳漲了多達24個點子,創下年內最大單週漲幅。美國商品期貨交易委員會(CFTC)的數據顯示,在本週的聯儲局會議之前,資產管理公司削減了國債期貨等期限較長資產的淨多頭頭寸,而槓桿基金則增加了此類期限的淨空頭頭寸。

Allspring的Bory表示,投資者總體上遠離收益率曲線的長端,因爲這依賴於美國國債供應和較長期通脹預期。

市場參與者預計,隨着美國當選總統特朗普的上臺,以及其計劃削減稅收並對一系列進口產品徵收關稅,美國通脹將再次加速。這些措施可能會擴大財政赤字,給收益率曲線的長端帶來壓力,並推高長債收益率。

嘉信理財首席固定收益策略師Kathy Jones)表示:「關稅是潛在的通脹風險,因爲它會導致進口價格上漲。它們可能最終成爲一次性的價格衝擊,也可能成爲持續的通脹源。」

法巴銀行預計,到明年年底,美國CPI同比漲幅將達到2.9%,2026年將達到3.9%,部分原因便是關稅的徵收。隨着通脹上升,該行預計聯儲局將在2025年維持利率不變。

法國巴黎銀行首席美國經濟學家James Egelhof表示,鑑於經濟的韌性,以及人們對貨幣政策可能已經接近中性的擔憂日益增加,聯儲局已經表現出「不願放鬆政策」的態度。聯儲局將無法簡單地看清關稅所引發的通脹暫時回升現象。

![]() 財經大事搶先看,投資機會早發現!打開富途牛牛>市場>美股>財經日曆/精選宏觀數據,搶佔投資先機!

財經大事搶先看,投資機會早發現!打開富途牛牛>市場>美股>財經日曆/精選宏觀數據,搶佔投資先機!

編輯/jayden

在12月降息25个基点的同时,美联储决策者们可能将为2025年缩减宽松规模做好准备,以应对特朗普政府上台后通胀反弹的预期。

在12月降息25个基点的同时,美联储决策者们可能将为2025年缩减宽松规模做好准备,以应对特朗普政府上台后通胀反弹的预期。