大摩認爲,儘管英偉達的GPU在性能上佔據明顯優勢,但ASIC的初始成本較低,尤其適合預算有限的雲服務提供商。博通、世芯電子和Socionext被看好。Cadence、台積電及其供應鏈夥伴將從ASIC設計與製造的快速增長中獲益。

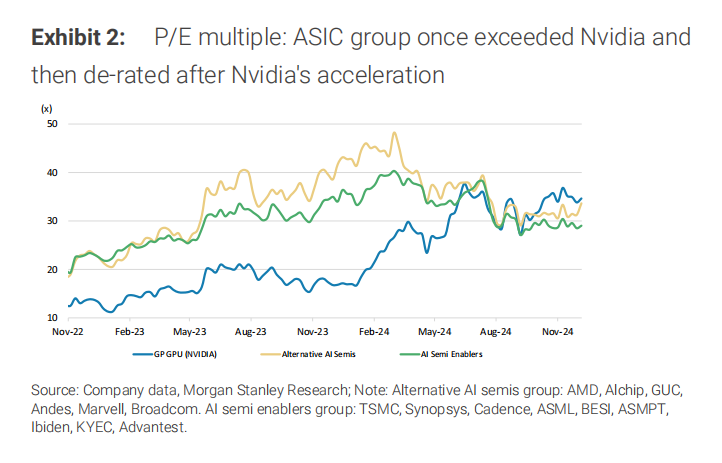

隨着生成式AI應用的迅猛發展,AI ASIC能否成爲英偉達GPU可⾏的替代品⼀直是全球熱議話題。摩根士丹利15日發佈研報《AI ASIC 2.0:潛在贏家》,認爲ASIC憑藉針對性優化和成本優勢,有望逐步從英偉達GPU手中爭取更多市場份額。

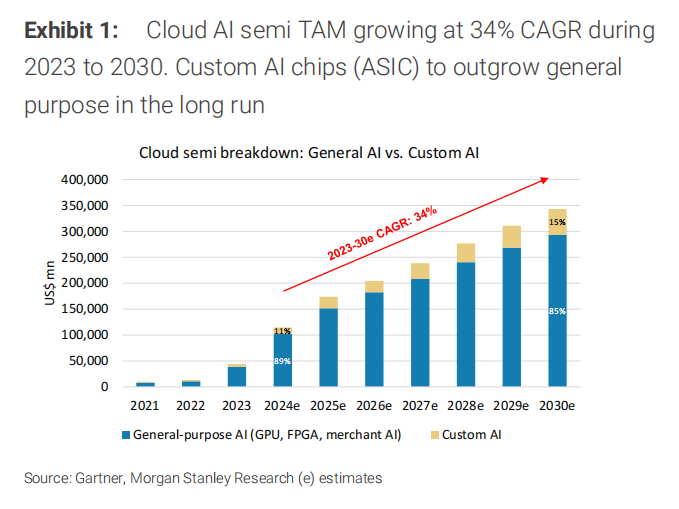

大摩預計,AI ASIC市場規模將從2024年的120億美元增長至2027年的300億美元,年複合增長率達到34%。

在此情況下, $英偉達 (NVDA.US)$ 憑藉其在大型語言模型訓練方面的優勢,將繼續佔據主導地位。 $博通 (AVGO.US)$ 、世芯電子(Alchip) 和 $索喜科技 (6526.JP)$ 被看好。 $鏗騰電子 (CDNS.US)$ 、 $台積電 (TSM.US)$ 及其供應鏈夥伴(ASE、KYEC等)將從ASIC設計與製造的快速增長中獲益。

在此情況下, $英偉達 (NVDA.US)$ 憑藉其在大型語言模型訓練方面的優勢,將繼續佔據主導地位。 $博通 (AVGO.US)$ 、世芯電子(Alchip) 和 $索喜科技 (6526.JP)$ 被看好。 $鏗騰電子 (CDNS.US)$ 、 $台積電 (TSM.US)$ 及其供應鏈夥伴(ASE、KYEC等)將從ASIC設計與製造的快速增長中獲益。

大摩表示,ASIC的崛起並不意味着GPU的衰退。相反,這兩種技術將長期共存,爲不同需求場景提供最佳解決方案。

ASIC會成爲英偉達的有力競爭者嗎?

隨着生成式AI應用的迅猛發展,全球AI計算需求呈現爆炸式增長。報告預計,基本情境下,到2027年,雲端AI半導體市場規模將達到2380億美元,而在樂觀情境下甚至可能達到4050億美元。

在這一領域,ASIC憑藉針對性優化和成本優勢,有望逐步從英偉達 GPU手中爭取更多市場份額。

摩根士丹利預計,AI ASIC市場規模將從2024年的120億美元增長至2027年的300億美元,年複合增長率達到34%。

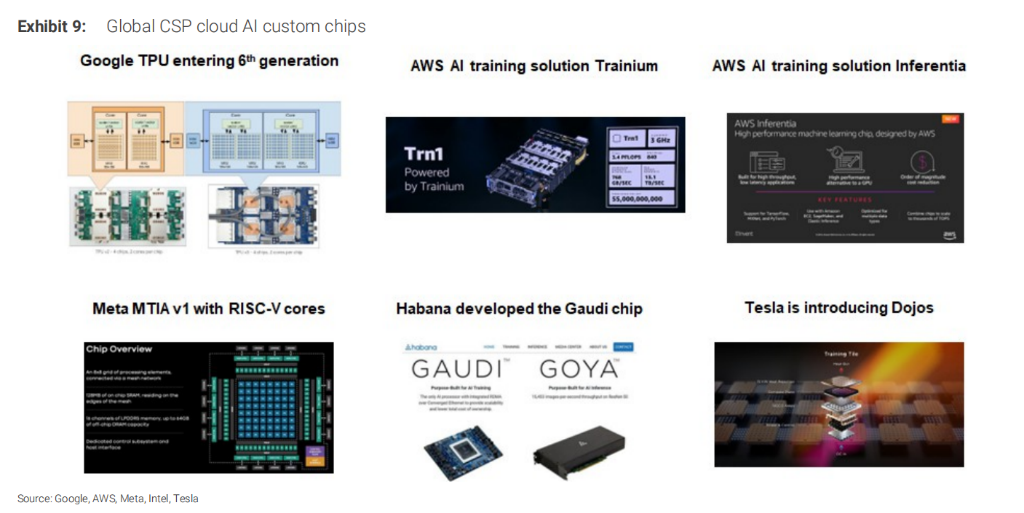

儘管英偉達的AI GPU性能卓越,但摩根士丹利認爲,雲服務提供商如谷歌、亞馬遜和微軟,仍在積極推動ASIC設計。這背後的驅動力主要有兩個。

首先,是優化內部工作負載。通過開發自定義芯片,CSP可以更高效地滿足其內部AI推理和訓練需求。

其次,是更好的性價比。報告指出,雖然英偉達的GPU具備強大的計算性能,但其硬件價格高昂,特別是在AI訓練過程中。相比之下,ASIC的單位成本更低,尤其是在大規模使用後。

例如,亞馬遜的Trainium芯片在推理任務中比英偉達的H100 GPU便宜約30%至40%。谷歌也在不斷優化其TPU系列,最新的TPU v6在能效上比上一代提升67%。

摩根士丹利強調,儘管英偉達的GPU仍是大多數CSP的首選,但未來幾年內,隨着ASIC設計的日益成熟,這些雲巨頭可能通過自研ASIC在採購談判中獲得更大話語權。

贏家與輸家:誰將主導未來市場?

摩根士丹利在報告中梳理了全球ASIC供應鏈,並明確了六大可能的贏家。

AI GPU:英偉達將繼續主導市場,尤其是在大規模語言模型訓練方面,其解決方案仍是最優選擇。

ASIC供應商:博通、Alchip(世芯電子)和Socionext被視爲ASIC市場的潛力股。其中,Alchip由於與AWS的深度合作,預計將在2026年顯著提升市場份額。

電子設計自動化工具:鏗騰電子有望實現結構性增長。

代工廠:台積電及其供應鏈夥伴(如ASE、KYEC等)將從ASIC設計與製造的快速增長中受益。

測試服務:Advantest是AI芯片測試領域的領先者,其在AI設備測試方面的專注將爲其帶來顯著增長。

HBM:三星電子是非英偉達HBM市場份額領先者,將從ASIC需求增長中獲益。

相比之下,一些傳統芯片公司和代工廠可能面臨挑戰。例如,AMD由於在AI GPU領域未能與英偉達拉近差距,或將失去更多市場份額。而UMC等缺乏先進工藝節點支持的代工廠也可能難以在高端AI芯片市場中分得一杯羹。

TCO分析:ASIC真的划算嗎?

摩根士丹利通過TCO模型對比了ASIC和GPU在AI訓練和推理任務中的成本效益。結果顯示,儘管英偉達的GPU在性能上佔據明顯優勢,但ASIC的初始成本較低,尤其適合預算有限的雲服務提供商。

例如,在同等預算下,AWS的Trainium 2可以比英偉達的H100 GPU更快速完成推理任務,且性價比提高了30-40%。Trainium3計劃於2025年下半年推出,計算性能提高2 倍,能效提高40%。

不過,報告也指出,英偉達憑藉其更成熟的系統集成能力和更強大的軟件生態,仍在TCO計算中保持競爭力,特別是在需要靈活應對不同AI任務的場景中。

研報中提到,量子計算的潛在崛起可能會對AI半導體需求產生衝擊,但目前來看,量子計算在AI推理領域的適用性較低,短期內難以取代ASIC和GPU。此外,退役GPU也可能成爲ASIC市場的威脅。一些雲服務商可能選擇通過使用退役GPU降低成本,而不是投資昂貴的ASIC。

摩根士丹利總結道,ASIC的崛起並不意味着GPU的衰退。相反,這兩種技術將長期共存,爲不同需求場景提供最佳解決方案。

在未來的AI市場中,ASIC將憑藉成本和能效優勢爭取更多份額,而英偉達則將繼續依靠其技術領先性鞏固市場地位。

編輯/Somer

在此情况下,

在此情况下,