一位朋友問我:我身邊有許多高水準的專業人士,他們在各自的領域中都是佼佼者。爲什麼他們炒股都是虧錢呢?股市的博弈,到底什麼才是優勢?怎樣才能勝出呢?

各行各業工作中的牛人爲什麼會在金融市場裏屢屢敗北?究其因,其實就是敗在一個「炒」字上。他們具有高學歷和極高的專業素質,卻未能抓住「股票的背後是企業」這一核心,他們敗給了價格波動、敗給了人性。

國外知名車企的高級財務職員,投資了一個自己不了解的電力公司;一位醫學博士卻買了汽車企業的股票……很多這樣的例子,正應了這麼一句話:「人性會降低智商」。離開了自己的專長和能力圈,去押寶「莫須有」和「可能吧」就是賭。

在股市很多次受傷之後,我才發現,股市的變量是多維的,複雜的,就像人類可以用計算機打敗世界最厲害的象棋大師,但是至今仍然不能用計算機在股市獲得理想成績,由此可見其複雜度。

在股市很多次受傷之後,我才發現,股市的變量是多維的,複雜的,就像人類可以用計算機打敗世界最厲害的象棋大師,但是至今仍然不能用計算機在股市獲得理想成績,由此可見其複雜度。

在股市犯了錯,通常不是我們對行業認識不深,不是對公司理解不透徹,而是我們的研究和思考還不全面,只見樹木不見森林,沒有形成完整的交易體系和思考框架。

常見的基本面、技術面、資金面、情緒面等等都是這個體系和框架的組成要素,在一起構成了股市概率思考的基本模式,也是我們參與股市這個博弈遊戲的入場券。

一、股市致勝的基本元素

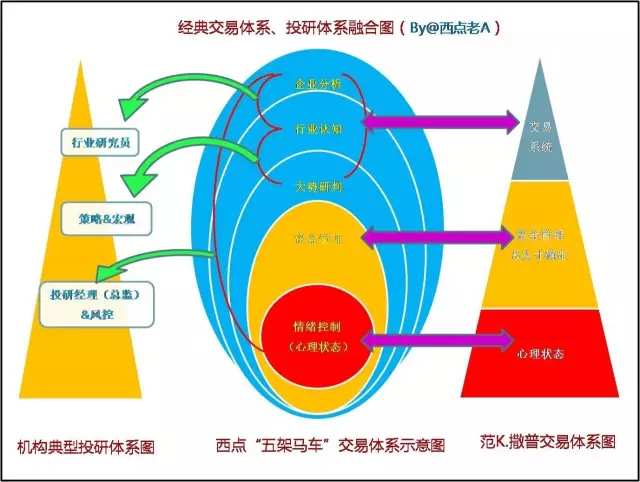

範K.撒普博士在《通向財務自由之路》一書中認爲交易有三個組成元素:心理狀態(情緒控制)、資金管理和系統開發(交易方法)。心理狀態是最重要的(大概佔60%),其次是資金管理/頭寸確定(大概佔30%),而系統開發是最不重要的(只佔約10%)。

一套完整的股市認知體系至少包括五個方面的內容:大勢研判、行業認知、企業分析、資金管理、情緒控制——交易系統的「五架馬車」。

這五個方面就是我們參與股市這場博弈遊戲的關鍵:構建我們的策略環節,五環相扣,哪一個環節出問題都不行,非得把五個要素都打磨成熟,才可能在股市取得好的成績。

在範博士的理解中,心理狀態(情緒控制)這一環節做好了,去除了一夜暴富、賺快錢的想法,克服了恐懼和貪婪的人弱點,我們就把獲勝的概率提高到五成以上,這也是戰略層面的「道」。

其實,其他領域何嘗不是如此?即使事業做到巔峯,一旦迷失了自我,內心失去了平衡,也就是事業迅速滑坡、甚至高崖墜落的開始,對於炒股的人來說,牛市高槓杆、高融資,資產迅速升值,熊市來臨後,如果守不住自己的內心,一切又是塵土依舊。

二、概率思維

股市沒有什麼是百分百的,一切都是在「概率」和「可能性」上進行優化,提高自己的勝率。不論是基本面分析、技術面分析還是資金管理、心態控制,都是在評估某一次出手的獲勝概率,就像戰場上將軍對一場戰爭、一次戰役的謀劃和部署,沒有百分百的事情,都是綜合評估各方面情況,得出一套最有利於自己取勝的作戰方案。

股市的確定性基於概率,來源與股市最基本的原理,那就是:股價的最終決定因素就是企業,企業的發展決定股價的動態。這一最樸素的道理,在市場炒作的迷霧下,已經讓太多的人迷失方向。

那麼什麼是大概率和小概率的事情?顧名思義,大部分人能做到的事情就是大概率,反之亦然。大部分的人在二十多歲會結婚,是大概率事情,大部分人這輩子會普普通通平平淡淡是大概率事件,坐飛機幾乎不可能掉下來是大概率事件,普通人炒股大部分會虧錢,這也是大概率事件。

有了概率的思考方式,我們就會明白,在股市的博弈中,基本面、技術面、心理面、資金面等等都是我們衡量概率勝算的要素之一。股市是個大熔爐,各種理念、方法都要大融合,價值投資、趨勢投資、技術分析、圖形分析、基本面分析等等要素都可以自成一家,做得好都可以在市場活的很好。

這些年我是經歷了一個以上的循環:先看圖形炒股,發現不好使,就用基本面來玩,後來發現很多時候基本面好的股票在市場轟轟烈烈的時候不漲,漲的時候大盤也不好了,又拿不住股票,然後再換趨勢投資,不靈了,再換價值投資……..然後再來一個循環。

這個概率綜合得分多少才是一次出擊的核心思考點,就比如當前的大勢,不論是想進場搶反彈,還是想中線開倉,在你的週期上,你獲勝的概率有多大?單就大趨勢及匯率宏觀這一項,獲勝的概率就大打折扣,其他的行業再好,個股再好,又有多大意思?覆巢之下無完卵。

三、專注能力圈

人的能力和知識結構有限,人的精力也有限,把有限的精力集中在自己的能力圈之內,時間長了再逐步擴大自己的能力圈,拓展研究範圍,這才是成長的捷徑,慢就是快,這樣看似很慢,其實放到漫長的投資生涯中來看,這樣穩紮穩打,厚積薄發,才是笑到最後的明智做法。

對於我們普通人來說,不具備「特殊資源」的優勢,屬於沒有底牌的群體,股市的方向選擇,無外乎兩條路:一條是,專注企業價值,波段或者大波段投機,多數時候不必在意市場擇時,一條是,專注市場價格博弈,認爲基本面的一切要素都已經反映在價格走勢中,跟着市場走。

兩條路,兩類操作手法, 「價值博弈」VS「價格博弈」,哪一條走通了都可以笑傲股市,不要告訴我如果兩者都會,融會貫通了會怎麼樣,如此,不會來看我碼文,如此,沒有十幾年槍林彈雨的歷練,沒有三四個牛熊輪迴,慎出此言。

多數投資人犯得錯誤是「搖擺」——在「價值博弈」和「價格博弈」陣營中搖擺不定,這個練不好換那個,循環往復最終不知所從。兩種博弈模式的核心在於「專注」,價值博弈的核心在於專注熟悉的行業,熟悉的股票,長期波段、大波段反覆操作,趕上市場好了,一個持股週期可能是兩年,市場不好,持股週期可以壓縮到幾周。

價格博弈核心在於「執行紀律」,一切按照交易體系操作,拋除一切主觀感情因素,不要相信任何人的任何觀點,可以參考,但是一定不能盲信。

這兩種模式,選一個適合自己個性的方法,長期練習,關鍵在於,選擇之後就不要猶豫和搖擺,不要這邊不行換那邊,那邊不行換這邊,老是換跑道,不是辦法,問題在於擊球的打擊姿勢有問題,換跑道解決不了問題。

萬法歸宗,股市到最後就是一個「概率」的問題——大勢怎麼樣?行業怎麼樣?匯率及宏觀怎麼樣?你買的股票的業績及預期怎麼樣?市場熱點怎麼樣?資金面怎麼樣?這些因素都是很重要的一環,每評估一個環節,都是給「獲勝概率」的一次打分。

對照五架馬車,問問自己:

1、「大勢研判、行業認知、企業分析、資金管理、情緒控制」我們做到了什麼層次?

2、對於大勢的短中長期走向你有自己的研判標準嗎?

3、對某個行業你足夠了解嗎?或者對市場行業風格轉換的規律有信心嗎?

4、對個股的研究有自己的經過檢驗的一套嗎?

5、對資金管理、風險控制有自己的機制嗎?

6、對自我的認知夠深刻嗎?能控制自己的心魔嗎?

追求大概率,做確定性事情的信心要在「大徹大悟」和「自知之明」的反省之後才能做到,必須「專注、耐心和反省」才可能在這條路上走下去。

斯波朗迪在《專業投機原理》裏面說的那樣,情緒的紀律才是通向成功的第一道關卡。只有在自知和知彼的基礎上,設定情緒的紀律,嚴格執行,時刻提醒牢記自己的弱點,才能讓心態不斷成熟,才能在市場中生存久一點。把自己的生存策略想清楚了,逐步加入資金管理的技巧,在每一次作戰失敗後總結教訓,加深對自我弱點的認識,如此,我們才能在投資事業中逐步升級。

博弈的遊戲中,唯有概率思維,方能勝出!

編輯/lambor

在股市很多次受伤之后,我才发现,股市的变量是多维的,复杂的,就像人类可以用计算机打败世界最厉害的象棋大师,但是至今仍然不能用计算机在股市获得理想成绩,由此可见其复杂度。

在股市很多次受伤之后,我才发现,股市的变量是多维的,复杂的,就像人类可以用计算机打败世界最厉害的象棋大师,但是至今仍然不能用计算机在股市获得理想成绩,由此可见其复杂度。