鎧俠IPO對大股東貝恩資本來說是一項棘手的工作。

智通財經獲悉,此前據知情人士透露,日本存儲芯片製造商鎧俠(Kioxia)爲其首次公開募股(IPO)設定的初步價格區間爲1390-1520日元,根據計算,鎧俠將通過IPO籌資總計700億日元。而這對大股東貝恩資本來說是一項棘手的工作,問題在於目前上市的回報率很低,以及鎧俠的巨額債務可能會讓潛在的新投資者望而卻步。

2018年,包括貝恩資本、蘋果(AAPL.US)和韓國SK海力士在內的一個財團,以2萬億日元(當時約合180億美元)的價格,從深陷醜聞的東芝手中接管了這一曾經珍貴的資產。這宗槓桿收購被譽爲日本企業發展史上的一個里程碑,尤其是因爲它的規模、複雜性、涉及各方以及日本政府對外資控制戰略技術的強烈反對。但貝恩資本最終成功地做到了。

目前,鎧俠的股權結構由貝恩資本牽頭的投資者集團和東芝公司共同構成,前者持有約56%的股份,後者則持有約41%的股份。值得注意的是,一旦鎧俠成功上市,貝恩資本和東芝均表示有意逐步減持其持股比例。

目前,鎧俠的股權結構由貝恩資本牽頭的投資者集團和東芝公司共同構成,前者持有約56%的股份,後者則持有約41%的股份。值得注意的是,一旦鎧俠成功上市,貝恩資本和東芝均表示有意逐步減持其持股比例。

東芝和貝恩資本打算在IPO中出售的股份將出現虧損,不包括任何股息和支付的費用。也許這將有助於推動上市進程。無論如何,完成這筆交易對於保護貝恩資本在全球最熱門的私募股權市場上的聲譽都很重要。

作爲IPO的一部分,鎧俠計劃發行2160萬股新股,按發行價的中點計算,這將籌集314億日元。東芝和貝恩資本旗下的BCPE Pangea基金也將以同樣的價格出售總計5040萬股,價值733億日元。該公司股票預計將於12月18日上市。

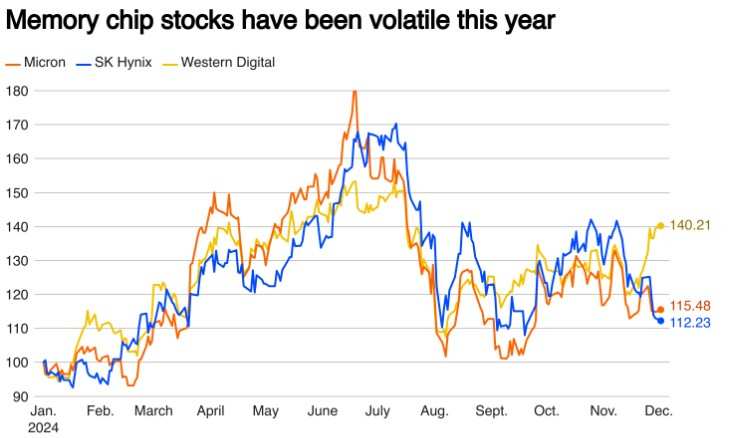

尋找退出持股是件苦差事。以週期性著稱的半導體市場崩盤,迫使鎧俠擱置了2020年的IPO計劃;去年,由於SK海力士的反對,該公司與西部數據(WDC.US)的合併被否決。據消息人士稱,貝恩資本早在幾個月前就重啓了IPO程序,但因與全球投資者的估值存在分歧而擱置。

現在,上市計劃又重啓了。問題在於,根據首次公開募股(IPO)的指示價格中點計算,貝恩資本支持的鎧俠的市值將達到約7840億日元(約合52.3億美元),顯然遠低於六年前的收購價格,甚至比東芝當時的出售收益還要低20%。據報道,這也僅爲貝恩資本計劃在10月份推動上市時的1.5萬億日元估值的一半,並且根據LSEG的數據,截至6月,鎧俠股價的賬面價值僅爲1.5倍,低於SK海力士,西部數據和美光科技(MU.US)。不過,折扣是必要的。6月份時鎧俠的淨債務爲1.2萬億日元,是截至2024年3月底的財年調整後EBITDA的14倍。

的確,隨着存儲芯片價格的上漲,該公司的前景正在改善。但償還債務將是一個負擔,尤其是在競爭對手向新技術和工廠投入巨額資金的情況下。在SmartKarma上發表文章的分析師Nicolas Baratte表示,在過去三年半的時間裏,鎧俠僅將收入的27%再投資於資本支出,低於主要競爭對手37%。

目前,铠侠的股权结构由贝恩资本牵头的投资者集团和东芝公司共同构成,前者持有约56%的股份,后者则持有约41%的股份。

目前,铠侠的股权结构由贝恩资本牵头的投资者集团和东芝公司共同构成,前者持有约56%的股份,后者则持有约41%的股份。