中型物管企業融信服務(02207.HK)於11月18日因內幕消息而宣佈停牌,當時市場有人士認爲融信服務可能會披露對外收購事項。

然而,11月22日晚間,融信服務披露的消息出人意料——公司本身才是被收購的一方。

公告顯示,融信服務及要約人融心一品有限公司(下稱「融心一品」)聯合公佈,於2024年11月15日,要約人要求董事會向計劃股東提呈有關建議以計劃方式將公司私有化的建議,若私有化方案順利,融信服務將從港交所退市。

「上市募資逾5億,欲8000萬私有化」

「上市募資逾5億,欲8000萬私有化」

在社交平台上,衆多網友對融信服務的私有化計劃表達了不滿。

「上市時募資超5億,現在8000萬就想私有化買回來」「上市後從未分紅,也沒有回購增持動作,現在便宜私有化,簡直不要太暴利」有些網友在社交平台表示。

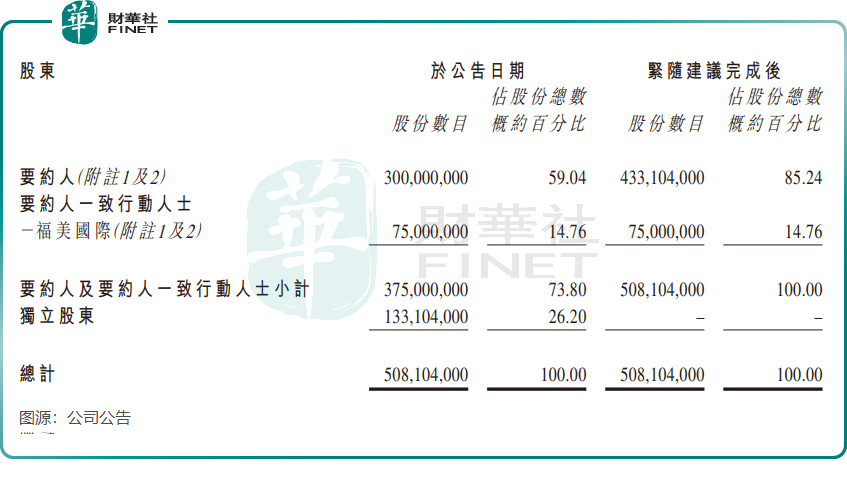

資料顯示,要約人及一致行動人士福美國際均是融信服務公司前董事會主席兼前執行董事歐宗洪持有,後者合計持有公司73.8%股權。因此,計劃股份佔公司已發行股份約26.20%。

根據計劃,每股私有化現金作價0.60港元,於公告日期已發行1.331億股計劃股份計算,並假設公司股權於計劃記錄日期前並無其他變動,計劃股份的總價值爲7986.24萬港元。

此要約價,較停牌收報0.52港元溢價約15.38%,但較截至6月30日每股資產淨值1.18元人民幣(約1.29港元)折讓約53.49%。

公告發出後首個交易日(11月25日),融信服務股價反而迎來上漲,截至發稿漲幅爲5.77%,報0.55港元/股。但對比上市初期最高5.89港元的股價,公司股價至今已削去超90%。

對於大股東而言,若此次私有化交易順利進行,無疑是一筆極爲划算的買賣。根據公司公告,2021年7月港股上市時,融信服務首發募資淨額達6.285億港元。並且,2021年至2023年期間,融信服務每年均產生盈利,累計獲得利潤超1.3億港元,但公司從未向股東分紅。

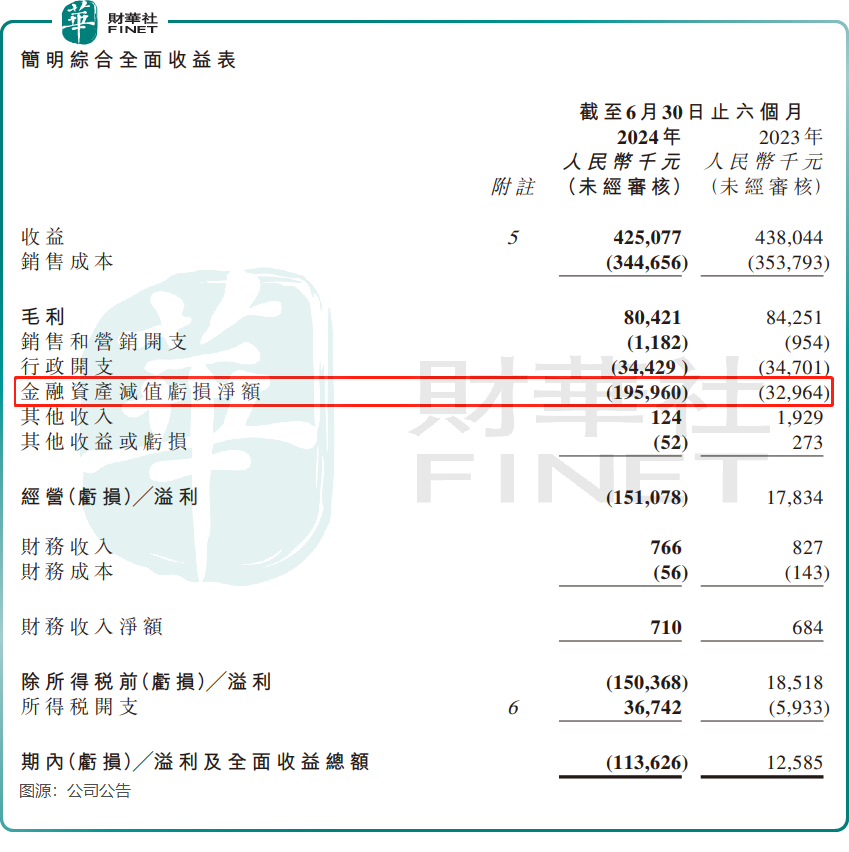

而在提私有化之前的2024年上半年,融信服務突然巨虧1.14億港元。至於虧損的原因,主要原因是金融資產減值虧損淨額近2億港元,上年同期這一數值僅3200餘萬港元。

然而,對於廣大中小股東而言,若融信服務此次私有化成功,損失並不小。融信服務的股價不但一瀉千里,且股東們從未獲得分紅。如今,手中的股份還被大幅折價私有化回收。

物管股將掀起私有化退市潮?

近年來,港股市場的持續低迷,使越來越多港股公司選擇私有化。

這些公司面臨股票流動性不佳、交易量低迷的困境,股價無法真實反映其內在價值,融資能力受限。在此背景下,繼續維持上市地位的成本可能已超過上市帶來的好處。

而促進股票市場流動性專責小組主席、港交所董事會主席唐家成在近期稱,提升港股市場流動性是一項長期工作,未來還會推出措施,以完善市場機制和促進市場發展。

對於計劃私有化退市的原因,融信服務在公告中表示,建議爲計劃股東提供在充滿挑戰及不明朗的市況下將其股份變現的良機。對於公司而言,由於股份交易流動性相對較低及過往年度股份交易價格呈下降趨勢,公司並無開展任何股權集資活動。公司預期股份繼續上市可能於不久將來不會爲公司帶來任何具意義的裨益。

很多在港股上市的物管企業也面臨與融信服務同樣的問題:股價跌至谷底,流動性欠佳,在資本市場失去了籌資的能力。

受此影響,近兩年來已鮮有物管企業奔赴港股市場,反而有企業選擇告別市場。

在10月初,華發物業服務完成私有化退市。近些年來,華發物業服務股份交易流通量長期處於相對較低水平,因此其最終選擇了從港交所退市,這也是近年來港股市場第一家成功主動退市的物企。

放眼至整個港股市場,近年來,私有化案例佔退市總數的比重已明顯提升。

Wind數據顯示,截至11月25日,年內共計有16只股票因私有化和自願撤回上市而從港股市場退市,佔退市總數的比重約爲38.1%,較上年全年提升了近14個百分點。

這還不包括很多正推進私有化退市但尚未完成私有化的企業,其中包括結好金融(01469.HK)、首創鉅大(01329.HK)、堡獅龍(00592.HK)等多家企業。

私有化退市後,企業可能能夠更靈活地調整其戰略方向、業務結構以及資源配置,無需再受上市公司的諸多公開披露和監管要求限制。這將有助於公司更高效地應對市場變化,實現其長期發展目標。

根據Wind數據統計,當前在港股市場上市的物管股衆多,累計接近70只。該板塊的企業普遍面臨股價跌至谷底、估值低、流動性不足等問題。基於港股市場流動性問題並非短期可解決,未來不排除有越來越多的物管企業跟上華發物業服務的步伐,結束這場資本市場之旅。