Metals Focus表示,總體來看,雖然2024年下半年需求有所轉弱,但得益於今年早期需求極爲強勁,目前全年中國黃金零售投資需求量仍有望同比上升16%。

智通財經APP獲悉,Metals Focus於最新的貴金屬週報中表示,預計2024年四季度中國黃金零售投資需求量將同比下降15%。不過未來幾月間,仍存在一些利好於黃金投資的支持因素。首先,本年迄今中國投資者從購買具有類投資屬性的普貨黃金首飾轉向購買金條(原因是後者的加價較小)的趨勢,利好於黃金零售投資。其次,特朗普第二任期內,地緣政治和宏觀經濟不確定性加大的威脅,也可能促使部分投資者爲避險而買入黃金。總體來看,雖然2024年下半年需求有所轉弱,但得益於今年早期需求極爲強勁,目前全年中國黃金零售投資需求量仍有望同比上升16%。

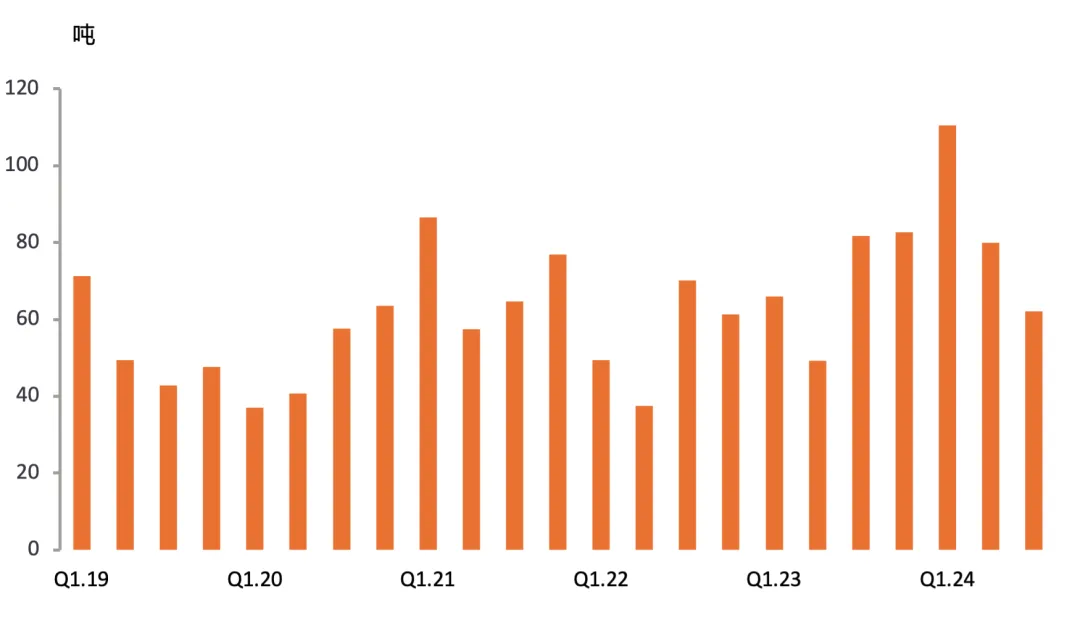

Metals Focus提到,2024年上半年中國黃金零售投資需求同比飆升65%後,近月來同比明顯放緩。三季度金條、金幣和黃金積存計劃(與實物黃金掛鉤的黃金儲蓄帳戶,投資者可通過該帳戶以小增量買入黃金)的需求總量同比和環比分別下降24%和22%,至62噸。不過考慮到金價上漲,投資金額的降幅則較爲溫和,同比和環比僅分別下降6%和20%。不過由於上半年需求量強勁增長,2024年1月至9月實物黃金投資需求量仍同比上升28%。

多個因素導致三季度黃金投資需求回落,其中部分因素可能在未來幾月間仍將持續存在。首先,金價漲至創紀錄高位導致投資者對在高位購入黃金的興趣下降。7月初國內金價已處於550元/克,之後夏季期間上海黃金交易所的現貨黃金價格迭創歷史新高,9月份更漲破重要的心理關口600元/克。

多個因素導致三季度黃金投資需求回落,其中部分因素可能在未來幾月間仍將持續存在。首先,金價漲至創紀錄高位導致投資者對在高位購入黃金的興趣下降。7月初國內金價已處於550元/克,之後夏季期間上海黃金交易所的現貨黃金價格迭創歷史新高,9月份更漲破重要的心理關口600元/克。

Metals Focus認爲,金價短期內大幅上漲,導致很多投資者因預期金價短期內將回落而日益謹慎。對一部分定投黃金的投資者來說,金價不斷上漲意味着可買入的黃金克重下降。聯繫人反饋的信息顯示,7月後期和8月早期國內金價下跌3%期間,投資需求量曾短暫上升。然而因三季度大部分時段內金價持續上行,對等待以較低價格入市的投資者來說買入機會較少。另外,雖然美國大選後金價出現回調,我們最近與部分聯繫人的初步討論顯示,迄今爲止市場尚未看到較大反饋。事實上儘管價格有所回調,但撰寫本文時上海黃金交易所的黃金成交價仍高於600元/克。

中國人民銀行宣佈自2024年5月份起官方黃金儲備保持不變,中國投資者對黃金的熱情有所冷卻。在此之前,中國人民銀行曾連續十八個月增加黃金儲備。媒體廣泛報道中國央行爲實現國際儲備多元化而增持黃金更顯著強化了投資者對黃金走強的信心。而近期中國人民銀行宣佈暫停增持,可能被市場解讀爲目前高位下其調整增持節奏,有助於控制成本。

中國投資者對人民幣的信心有所改善是影響黃金零售投資需求的另一個關鍵因素。2023年全年和2024年上半年部分時段內,中國經濟增長放緩和人民幣下行壓力持續存在,促使投資者選擇黃金作爲其財富保值工具。在人民幣對美元升值後,三季度投資者對黃金作爲避險資產的需求有所回落。7月早期離岸人民幣對美元的匯率觸及7.3:1(爲本年迄今的最高點),而9月後期已降至7:1以下,創2023年5月份以來新低。

中國零售投資季度需求量

數據來源:Metals Focus

中國市場對股市大幅反彈,同時對一線城市房地產價格預期有所改善也導致投資者對黃金的關注度略有下降。就股市而言,9月後期中國宣佈推出一系列經濟刺激措施後,中國股市創出2008年以來最大漲幅。不過考慮到這些刺激措施的推出時間,其對2024年三季度黃金投資的影響有限。11月中旬撰寫本報告之時,由於投資者持續調整其資產配置,經濟刺激措施對黃金投資的影響變得相對明顯。

中國股市急劇反彈使公衆對股市的關注度有所上升,9月末以來個人投資者股票帳戶新開戶數和日交易量均大幅上升。軼事證據顯示,一些投資者決定賣出其黃金持倉,用所得資金投資股票。同樣的,按揭貸款利率下調,同時部分一線城市取消住房限購規定等一系列措施,使投資者對房地產業的負面預期有所改善。

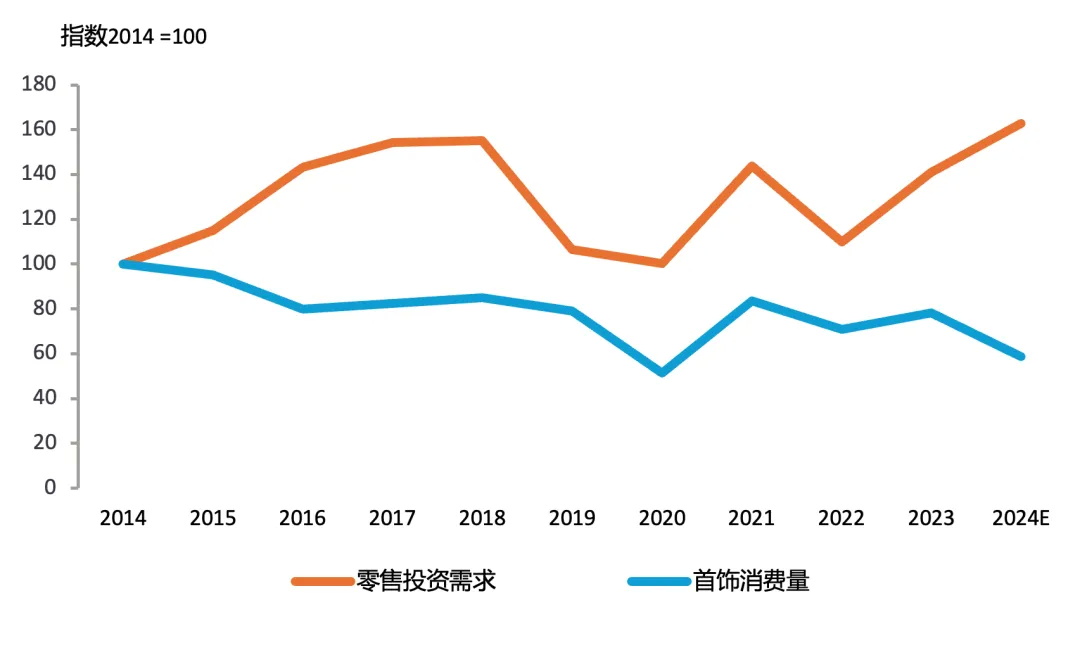

中國黃金首飾需求與實物投資需求

數據來源:Metals Focus

展望2025年,預計該年早期金價將迭創歷史新高,相應的中國黃金零售投資需求量仍將有所減弱。雖然2025年後期金價將開始回落,但總體仍將處於高位,可能會使投資者逢低買入的規模受限。來自股票等其他投資標的分流,也可能影響黃金零售投資需求。上述因素疊加2024年一季度基數極高,目前預計2025年中國黃金零售投資需求量同比下降10%。

多个因素导致三季度黄金投资需求回落,其中部分因素可能在未来几月间仍将持续存在。首先,金价涨至创纪录高位导致投资者对在高位购入黄金的兴趣下降。7月初国内金价已处于550元/克,之后夏季期间上海黄金交易所的现货黄金价格迭创历史新高,9月份更涨破重要的心理关口600元/克。

多个因素导致三季度黄金投资需求回落,其中部分因素可能在未来几月间仍将持续存在。首先,金价涨至创纪录高位导致投资者对在高位购入黄金的兴趣下降。7月初国内金价已处于550元/克,之后夏季期间上海黄金交易所的现货黄金价格迭创历史新高,9月份更涨破重要的心理关口600元/克。