MarketWatch定期撰稿人Mark Hulbert表示,根據聯儲局模型,目前市場的條件對股市不利,不過無需擔心,因爲聯儲局模型的參考價值有限。但是,這並不意味着美股市場沒有被高估,投資者可能有其他理由擔憂股市前景。

聯儲局模型十年來首次「報警」,但分析師認爲問題不大。

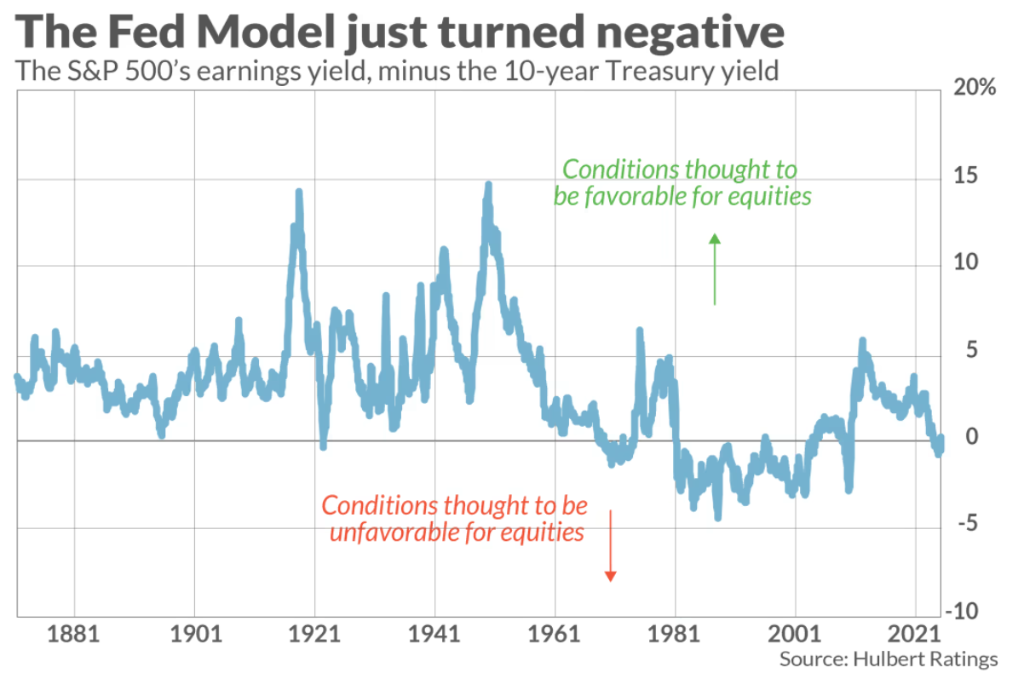

11月18日,MarketWatch定期撰稿人Mark Hulbert發文稱,目前,標準普爾500指數的盈利收益率爲3.90%,而10年期美債收益率爲4.46%,高出半個百分點——上一次顯著負值出現在2008-2009年的金融危機期間。

根據聯儲局模型,目前市場的條件對股市不利——聯儲局模型是一個著名的市場時機模型,它將股市的盈利收益率(即市盈率的倒數)與10年期美債收益率進行比較。聯儲局認爲,盈利收益率高於10年期美債收益率時,市場的條件對股市有利,反之則不利。

根據聯儲局模型,目前市場的條件對股市不利——聯儲局模型是一個著名的市場時機模型,它將股市的盈利收益率(即市盈率的倒數)與10年期美債收益率進行比較。聯儲局認爲,盈利收益率高於10年期美債收益率時,市場的條件對股市有利,反之則不利。

但Hulbert表示,投資者不需要過於擔憂,因爲聯儲局模型實際上是將實際收益率與名義收益率進行比較得出結論,長期表現是薄弱的,比較結果沒有太大意義。

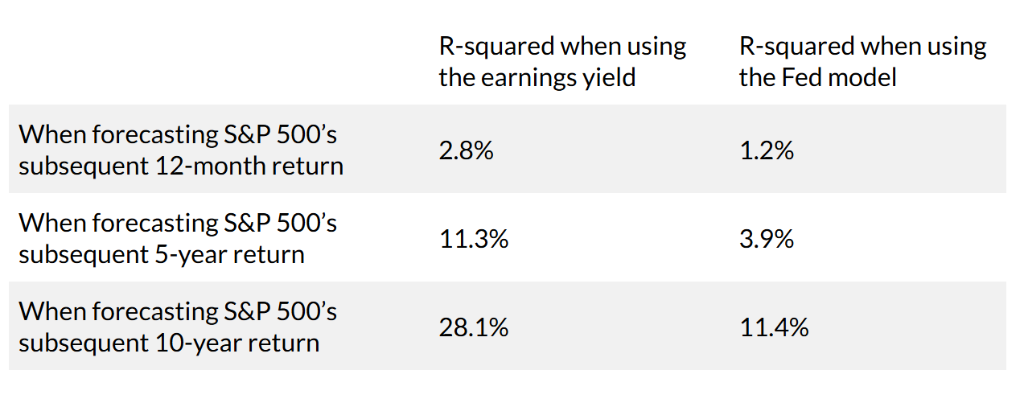

Hulbert分析了從1871年開始的聯儲局模型數據,將盈利收益率與模型進行比較,以預測股市在隨後的1年、5年和10年期間的通脹調整總回報。

如下表所示,在每個指標和時間段中,表格列出了r平方,它衡量一個數據序列(在本例中爲盈利收益率或聯儲局模型)解釋或預測另一個數據序列(在本例中爲股市)的能力。

在每種情況下,單獨使用盈利收益率的預測能力都比聯儲局模型在計算時將10年期美債收益率扣除後的預測能力更強。

雖然聯儲局模型「報警」,但美股未必被高估

根據聯儲局模型,美股市場目前已被高估,但Hulbert表示,這不一定準確,因爲模型不準:

Hulbert表示,聯儲局模型實際上是在拿蘋果和橙子做比較——股市的收益率是實際收益率,歷史上企業盈利在通脹較高時通常增長更快;而美債10年期收益率則是名義收益率,不隨通脹波動。

因此,聯儲局模型實際上是通過將實際收益率與名義收益率進行比較得出結論,比較結果自然沒有太大意義。

AQR Capital Management的創始人Cliff Asness在二十年前發表了一篇名爲《對抗聯儲局模型》的論文,可能是最具權威的反對聯儲局模型的理論和實證論文。論文中寫道:

「聯儲局模型看似合乎常理,但實際上並不成立。這種「常理」的吸引力曾讓許多華爾街策略師和媒體評論員爲之信服,然而,這種常理大多是誤導性的,原因很可能在於混淆了實際收益與名義收益(即貨幣錯覺)。」

不過,Hulbert也提醒道,雖然聯儲局模型無法證明美股市場被高估,但這也並不意味着美股市場沒有被高估,投資者可能有其他的證據,證明美股市場確實被高估了。

編輯/Rocky

根据美联储模型,目前市场的条件对股市不利——美联储模型是一个著名的市场时机模型,它将股市的盈利收益率(即市盈率的倒数)与10年期美债收益率进行比较。美联储认为,盈利收益率高于10年期美债收益率时,市场的条件对股市有利,反之则不利。

根据美联储模型,目前市场的条件对股市不利——美联储模型是一个著名的市场时机模型,它将股市的盈利收益率(即市盈率的倒数)与10年期美债收益率进行比较。美联储认为,盈利收益率高于10年期美债收益率时,市场的条件对股市有利,反之则不利。