特朗普的「記分牌」就是標普500指數,它是華爾街看漲實力們的最大期望;策略師們普遍表示,這位下一任美國總統至少不會讓經濟計劃損害市場。

如果要說包括高盛、摩根大通以及摩根士丹利在內的華爾街金融巨頭們在唐納德·特朗普擔任美國總統的第一個任期內學到的一件重要事情,那就是即使「全球經濟」因特朗普採取的史無前例關稅政策引發全球「貿易戰」而陷入混亂乃至「大動盪」時期,美股永遠屹立不倒,即美國股票市場漲幅是他用來衡量自己任期巨大成就的一種最典型方式。

特朗普在上一總統任期,曾經在不同場合將美國股市大幅上漲歸功於自己的促經濟增長方針,敦促美國民衆在股市下跌時選擇逢低買入,甚至考慮過解僱聯儲局主席傑羅姆·鮑威爾,他曾經認爲鮑威爾主導的加息政策是股市拋售的罪魁禍首。

從美國總統大選後的市場定價來看,全球資金似乎已經開始押注美股將長期呈現「日不落」般的強勁漲勢,相比之下全球其他股市可能將遠遜於美股。自 11 月 5 日特朗普/共和黨橫掃以來,全球股市的命運出現了顯著的差異:美國股市暴漲,激增1.8 萬億美元市值,而另一方面,新興市場市值蒸發約5000億美元,EAFE(歐洲、澳大利亞和遠東)市場市值則蒸發6000億美元。

從美國總統大選後的市場定價來看,全球資金似乎已經開始押注美股將長期呈現「日不落」般的強勁漲勢,相比之下全球其他股市可能將遠遜於美股。自 11 月 5 日特朗普/共和黨橫掃以來,全球股市的命運出現了顯著的差異:美國股市暴漲,激增1.8 萬億美元市值,而另一方面,新興市場市值蒸發約5000億美元,EAFE(歐洲、澳大利亞和遠東)市場市值則蒸發6000億美元。

特朗普即將於明年1月份正式重返白宮,展望不久後將到來的這一段「特朗普2.0時代」,華爾街金融巨頭們狂呼這將是屬於美股的「黃金時代」,美股市場也自然而然再度成爲全球資金的聚焦點。但是市場爭論的嚴峻問題則在於,他還將帶來一系列對於美國經濟以及全球經濟相對「負面」的新經濟政策提案,許多華爾街策略師近日表示,這些提案增加了美國「再通脹」、新一輪貿易戰導致的美國經濟增長放緩以及全球經濟陷入動盪風險,甚至「減稅」政策主導下的政府高赤字引發的美債違約風險。

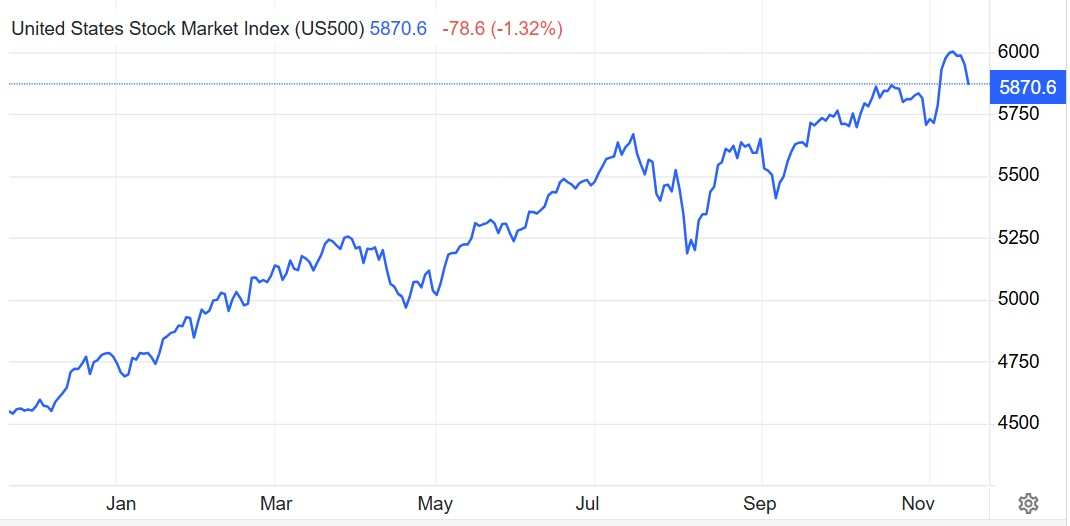

因此,對於那些享受了自2023年初以來標普500指數達到驚人的50%漲幅投資者們來說,保持市場在2025年及以後繼續強勁上漲的最大希望,可能就是特朗普政府本身也害怕做出任何會破壞美股漲勢的事情。

標普500指數——特朗普的「記分牌」

所謂的特朗普政府「記分牌」,對於華爾街甚至一部分美國選民來說,就是標普500指數,特朗普將美股視爲政績,是華爾街看漲勢力們的最大期望。華爾街策略師們普遍表示,即使特朗普2.0時代可能帶來高赤字、再通脹、新一輪全球貿易戰乃至全球經濟陷入頹勢,但這位下一任美國總統至少不會讓他的經濟計劃損害美國經濟的韌性以及美股市場。

「特朗普認爲股市表現是他政績考覈的最重要組成部分。」來自阿波羅财富管理公司首席投資官埃裏克•斯特納表示,“在第一任期內,他經常以‘你的401K養老金怎麼樣了?’作爲總統演講的開場白,當時市場正處於歷史高位。因此,他顯然不想制定任何有可能威脅當前牛市的經濟政策。”

11月5日特朗普宣佈勝選後,標普500指數在那一天大幅飆升,創下美國總統選舉後的最佳單日表現。標普500指數截至11月5日收盤,上漲2.5%,收於5929.04點,當日漲幅創下歷史上最佳的總統選舉後當日基準指數表現,美元匯率也跟隨大幅上漲。

據美國銀行策略師利用EPFR Global的統計數據稱,截至11月13日的一週內,有高達560億美元的資金流入美國股票型基金,創下3月以來最高。儘管上週有所回落,但自選舉日以來,標普500指數、以科技股爲主的納斯達克100指數和道瓊斯工業平均指數均屢次創下歷史新高。

對於美股直至2024年年底之前以及到2025年的中長期行情預期,華爾街大行們則普遍持強烈看漲態度。華爾街多位分析師繼續看漲美股,甚至看高明年漲至6600點。

摩根大通交易部門的數據顯示,預料美股的狂歡將持續到年底,且漲勢將比2016年年末(特朗普第一次贏得美國大選)更爲強勁。Oppenheimer Asset Management首席投資策略師則將標普500指數年終目標上調至6,200點,根據Oppenheimer的數據,月度相對強弱指數(RSI)顯示,美股整體市場可能要到2025年才有可能出現回調。

在美國總統大選結果公佈後,高盛重申了其對標普500指數12個月內達到6300點的預測。這家華爾街金融巨頭對美股的看法並沒有隨着特朗普當選美國第47任總統而改變,預計到2025年,強勁的盈利增長將支撐市場上漲。截至上週五美股收盤,標普500指數收於5870.62點。

另一華爾街投資機構Evercore ISI甚至給出了更爲樂觀的預測,稱到2025年中期(即明年6月),標普500指數將升至6600點,並表示:「特朗普決定性且毫無爭議地當選美國總統,以及共和黨可能在參衆兩院大獲全勝,這不是任何人的基本預測。」Evercore ISI還表示,監管放鬆的前景對美國股市構成支撐,「我們認爲繁榮就在前面;當選總統特朗普將迅速採取積極的促經濟增長的政策舉措,股市也將迅速上漲。」

這些市場反應之所以引人注目,是因爲特朗普大選期間的競選承諾通常不會被認爲對投資者們有利。這些承諾包括:徵收高額關稅,這可能會加劇與主要貿易伙伴(比如中國)的關係緊張並推高通脹;大規模驅逐低薪無證工人;針對企業和美國富人的減稅措施,預計這將增加國家債務並擴大預算赤字;以及旨在將製造業帶回美國本土的總體保護主義方針,然而美國的勞動力成本卻遠遠高於海外。

這些風險都不是什麼祕密,在投資圈裏已經被廣泛討論過。那麼,市場的熱情從何而來呢?很簡單,華爾街巨頭們不相信特朗普會容忍美國股市持續下跌,即使下跌是由他自己的政策提議所造成,他也將從其他方面想方設法來維繫美股牛市漲勢。

華爾街發明新詞:「總統轉向時刻」

「如果這些政策中的一些開始影響他的受歡迎程度,開始以他認爲不利的方式影響美國股市,我認爲他會改變市場方向,這也就是華爾街熱議的『總統轉向時刻』——即當美股持續性的下跌時期特朗普將引出積極的催化劑來推動美股重拾漲勢。」來自Thornburg Investment Management的投資組合經理艾米麗·勒維爾在接受採訪時表示。或者,正如巴克萊銀行策略師在上週四給客戶的一份報告中所說的那樣:「我們認爲,應該認真對待下一任美國總統,但不僅限於按字面意思來理解。」

投資者最密切關注的是關稅政策的具體實施,因爲特朗普在其第一個任期內經常將關稅作爲談判工具,威脅要加徵關稅,但當市場因此拋售時,他又迅速改變一些想法。在此過程中,隨着與中國和墨西哥的貿易談判拖拖拉拉,他與股市之間呈現接連不斷的拉鋸戰,而且經常在社交媒體上公開討論下一步政策。

這一次,特朗普重返白宮可能引發新一輪全球貿易戰,他提議對來自所有國家的進口商品徵收10%至20%的關稅。瑞銀的策略師們表示,即使按照較低的關稅水平,也可能導致美國股市下跌10%,標普500指數成分股的整體利潤可能出現中個位數級別的下降幅度。巴克萊銀行的策略師們表示,普遍關稅加上對中國商品徵收60%或更高的關稅,將使標普500指數成分股在2025年的整體每股收益減少3.2%。

「用關稅威脅來在貿易談判中獲取優勢是一回事,但實施關稅則是另一回事,」Siebert首席投資官馬克•馬列克表示。他補充稱,理論上,特朗普對股市的敏感度應該會緩和其具體的做法。

摩根大通CEO傑米·戴蒙等華爾街領袖似乎也同意這一點,戴蒙週四在秘魯舉行的亞太經合組織首席執行官峯會上表示,他認爲當選總統將希望避免因關稅引發的任何程度股市拋售。

儘管如此,投資者正在規避關稅與貿易戰風險,拋售那些預計會受到徵稅影響的個股或者股票市場指數。納斯達克金龍中國指數,該指數包含在美國上市但在中國開展業務的公司,自美國總統選舉日以來已下跌8.9%,韓國以及東南亞多國股指也大幅下跌。在中國以及韓國等可能被特朗普新一輪關稅政策重點覆蓋的市場業務敞口較高的可口可樂公司和百事可樂股價同期均下跌約5.5%,孩之寶(Hasbro)股價下跌超7%。

2017-2021參考價值可能有限

在策略師們看來,歷史類比可能顯得並不重要,因爲當時的「政壇素人」特朗普2017年初首次上任時的宏觀經濟狀況與現在大不相同。那時,標普500指數在2016年上漲了9.5%,2015年略有下跌。而這一次,該基準指數已經連續兩年上漲,自2022年的階段性底部以來已飆升約53%。僅在2024年,標普500指數就創下了50多個歷史新高點位。

2017年的基準利率也低得多,聯邦基金利率在0.5%至0.75%之間,而目前的基準利率區間爲4.5%至4.75%。此外,在鮑威爾上週四表示,9月和10月的會議上宣佈減息後,沒有必要急於進一步減息後,特朗普可能不會從聯儲局獲得太多的寬鬆幫助。

高股票估值和緊張的金融狀況可能將限制特朗普像第一任期那樣刺激經濟和股市的能力。在第一任期,他通過了一項1.3萬億美元的支出法案,增加了國內項目的支出規模,並實施了1.5萬億美元的減稅政策。

「特朗普可能將無法複製上一任期的財政刺激規模。」來自BCA Research的首席地緣政治策略師馬爾科•帕皮克上週在給客戶的一份報告中寫道,「特朗普2.0將限制移民,並被迫限制財政政策擴張,這是美國經濟和股市相對於世界其他地區表現優異的兩大支柱。」

至少就目前而言,這種風險主要在美國的債券市場顯現出來,因爲一些交易員押注特朗普獲勝後美國國債會遭遇更加劇烈拋售,可能推動有着「全球資產定價之錨」稱號的10年期美債收益率升至5%。

Yardeni Research總裁兼首席投資策略師埃德•亞德尼表示,市場能容忍到什麼程度是一個關鍵問題。「如果由於擔心通脹和更大規模的財政赤字,那麼10年期美債收益率將繼續大幅上升,那麼股市定價顯然是搞錯了。」他表示。

而最後的風險,往往與市場直覺截然相反,那就是特朗普本人是否繼續對市場的動向過於敏感。根據Siebert的觀點,通過社交媒體發文等干預措施也可能破壞市場的穩定上漲,這通常對股價走勢不利。「衆所周知,市場變化無常,」他表示。「考慮到現在美股所處的歷史高位以及美國宏觀經濟,如果特朗普像第一任期某些階段那樣,對日常市場走勢的反應過於應激,他和其他許多投資者可能會發現自己被反覆玩弄。」

从美国总统大选后的市场定价来看,全球资金似乎已经开始押注美股将长期呈现“日不落”般的强劲涨势,相比之下全球其他股市可能将远逊于美股。自 11 月 5 日特朗普/共和党横扫以来,全球股市的命运出现了显著的差异:美国股市暴涨,激增1.8 万亿美元市值,而另一方面,新兴市场市值蒸发约5000亿美元,EAFE(欧洲、澳大利亚和远东)市场市值则蒸发6000亿美元。

从美国总统大选后的市场定价来看,全球资金似乎已经开始押注美股将长期呈现“日不落”般的强劲涨势,相比之下全球其他股市可能将远逊于美股。自 11 月 5 日特朗普/共和党横扫以来,全球股市的命运出现了显著的差异:美国股市暴涨,激增1.8 万亿美元市值,而另一方面,新兴市场市值蒸发约5000亿美元,EAFE(欧洲、澳大利亚和远东)市场市值则蒸发6000亿美元。