來源:Wind

回顧過去數年,美國經濟一直處於通脹高壓與政策調控的雙重夾擊之下。從2021年時期的低通脹,到2022年的通脹飆升,再到2023年的逐步緩解,通脹問題始終貫穿美國經濟政策的核心。

而隨着美國未來事件的一些走向,聯儲局的政策走向以及未來通脹趨勢的變數備受關注。儘管市場此前普遍預計聯儲局將在2025年會持續減息,但節奏會放緩。多種跡象顯示,12月是否繼續減息,仍存在很大懸念。

據CME的FedWatch工具顯示,交易員降低了對聯儲局12月減息的預期,減息概率已經降至62.4%。

中性利率:政策背後的隱形標尺

過去三年,美國通脹經歷了一輪過山車式的變化。2021年初,通脹率僅爲1.4%。然而,由於供應鏈中斷、勞動力市場緊張以及財政刺激政策的影響,通脹在2022年6月攀升至9%的高位,成爲過去40年的最高點。

過去三年,美國通脹經歷了一輪過山車式的變化。2021年初,通脹率僅爲1.4%。然而,由於供應鏈中斷、勞動力市場緊張以及財政刺激政策的影響,通脹在2022年6月攀升至9%的高位,成爲過去40年的最高點。

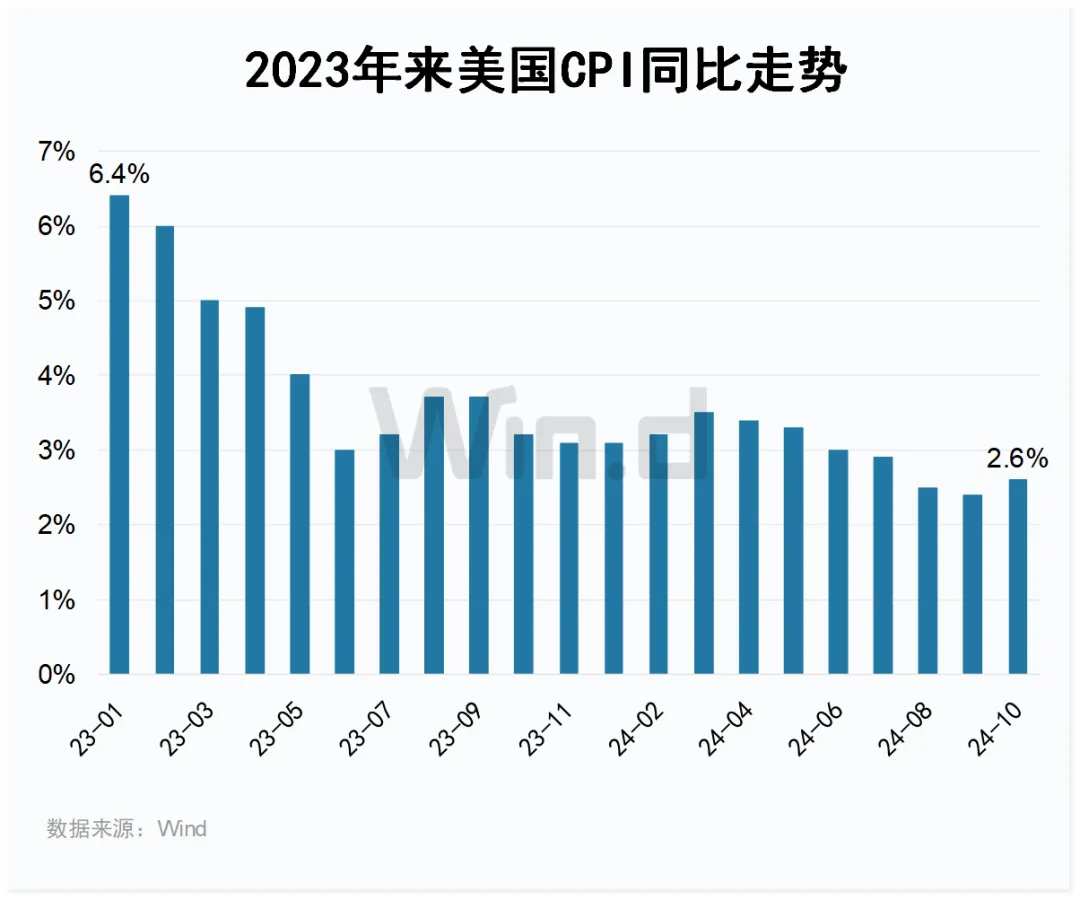

面對飆升的物價,聯儲局採取了一系列激進的加息措施,利率迅速提升至2007年以來的最高水平。這一政策初步見效,至2023年9月,通脹率回落至2.4%,接近聯儲局的目標。然而,最新數據顯示,10月份通脹率回升至2.6%。雖然增幅不大,但卻引發了市場的廣泛關注。

這次通脹回升並非一次性因素所致,而是廣泛分佈於多個核心消費領域。食品、能源、租金和汽車價格均出現上漲,表明這不是短暫現象,而可能是新一輪壓力的開端。就在一個月前,聯儲局基本宣佈戰勝了通脹,甚至啓動減息以支持經濟增長。然而,這種回升是否意味着通脹捲土重來,目前聯儲局官員都表示充滿未知數。

在聯儲局的政策決策中,中性利率是一個關鍵但神祕的指標。所謂中性利率,是指既不會刺激經濟過熱,也不會抑制經濟增長的利率水平,被視爲經濟增長和通脹平衡的最佳點。然而,中性利率無法直接觀測,只能通過其對經濟的影響加以推測。

分析師形象地將中性利率比喻爲「金融界的重要指標」。這一概念儘管廣受討論,但其具體水平卻始終難以確定。根據明尼阿波利斯聯邦儲備銀行行長尼爾·卡什卡利的分析,中性利率與經濟的生產率密切相關。如果生產率結構性提升,中性利率應相應上調,這意味着聯儲局在應對經濟下行時減息的空間將更小。

近期,市場逐漸接受了中性利率可能更高的觀點。聯儲局在9月首次減息時,市場預計2025年底短期利率將降至2.75%-3%。但短短六週內,市場預期已上調至3.75%-4%。這一變化背後,既反映了對通脹反彈的擔憂,也凸顯了市場對中性利率調整的重新評估。

當務之急,聯儲局的政策制定者目前面臨一個艱難抉擇:是否繼續減息?在11月的政策會議上,聯儲局宣佈了新一輪的減息,雖然減息幅度變小,但這與其9月啓動的寬鬆週期保持一致。然而,隨着通脹數據出現回升跡象,市場對12月再次減息的預期正迅速降溫。

一方面,減息的邏輯仍在。美國經濟增速放緩,企業投資趨於謹慎,消費者支出增長也在減速。聯儲局需要通過寬鬆政策支持經濟增長,防止經濟陷入停滯。此外,國際經濟環境的波動以及全球地緣風險,也促使聯儲局保持寬鬆立場。

另一方面,通脹回升構成制約。如果通脹捲土重來,聯儲局可能不得不再次收緊政策以防止物價失控。一些分析認爲,2025年美國的一系列政策措施可能加劇通脹壓力。例如,如果對進口商品徵收新關稅將直接推高商品成本,而移民政策的變化可能導致勞動力緊缺,從而進一步推高工資和生產成本。此外,一些計劃實施的新一輪減稅政策也可能刺激消費,進一步加劇通脹風險。

債市反應:通脹預期與長期利率

債券市場的反應也表明,投資者對未來通脹趨勢的擔憂正在加劇。自聯儲局啓動減息週期以來, $美國10年期國債收益率 (US10Y.BD)$ 逆勢上升。這一現象反映了市場對通脹預期的調整:投資者要求更高的回報率以對沖資金貶值風險。

在聯儲局啓動減息週期後,市場通常會預期債券收益率隨之下降,這是因爲減息通常意味着資金成本的降低,從而推動經濟增長,削弱債券收益率。然而,目前美國國債收益率,尤其是10年期國債收益率卻呈現逆勢上升的趨勢,這其中有以下一些原因:

通脹預期反彈:收益率上升的直接驅動力。近期,美國的通脹數據表現出較強的韌性。10月份通脹率從9月份的2.4%回升至2.6%,這一小幅反彈打破了此前通脹逐步下降的趨勢。市場開始擔憂,減息政策可能進一步刺激需求,從而助推通脹再度走高。

通脹與債券收益率的關係密不可分。當市場預期未來通脹上升時,投資者通常會要求更高的收益率來彌補貨幣購買力下降的風險。這種現象被稱爲「通脹溢價」,它直接導致長期債券收益率的上升。

此外,聯儲局近期的政策表態也強化了市場的通脹預期。聯儲局主席鮑威爾在公開講話中提到,最新的通脹數據強於預期,這表明美國經濟的需求側依然具有韌性。在這種背景下,市場對聯儲局繼續減息的信心有所削弱,轉而認爲聯儲局可能維持利率更長時間甚至提前結束減息週期。這種政策預期的轉變進一步推高了長期國債收益率。

財政刺激預期:供給壓力與市場調整。除了通脹預期,財政刺激政策也成爲推升美債收益率的重要因素。一些預期實施大規模財政刺激包括:減稅、擴大公共支出等。這些措施儘管旨在促進經濟增長,但也可能帶來一系列副作用。

財政刺激通常伴隨着財政赤字的擴大。大規模的減稅和公共支出將顯著增加聯邦政府的借款需求,導致美國國債供給增加。在供需關係的影響下,債券供給的增加會導致價格下跌,從而推高收益率。

市場還擔憂財政刺激可能對通脹形成間接推動。一方面,減稅將增加消費者和企業的可支配收入,從而刺激消費和投資需求。另一方面,擴大公共支出將直接增加經濟中的貨幣流通量。這種需求側的增長可能引發供需失衡,最終反映在價格水平的上升上。

財政刺激的另一潛在後果是對聯儲局貨幣政策的影響。如果財政刺激導致經濟過熱,聯儲局可能被迫重新收緊貨幣政策,這將進一步增加長期債券收益率的上行壓力。

展望下月:未必減息

隨着通脹的反彈跡象初現,以及市場對中性利率的重新評估,聯儲局在12月是否繼續減息仍是未知數,這從黃金最近的表現也有所體現。

上週, $黃金主連(2412) (GCmain.US)$ 價格大幅下跌逾5%,至每盎司2,567.40美元,相較10月30日創下的歷史高點2,801.80美元,跌幅已超8%。這一價格調整標誌着黃金市場進入自2021年6月以來最嚴重的拋售階段,主要受到美元走強以及市場對聯儲局減息進程可能放緩的預期影響。

Pepperstone分析師Quasar Elizundia指出,本輪黃金拋售主要受到強勢美元和減息預期變化的推動。此前市場普遍預期聯儲局將持續減息以支持經濟增長,但最新的經濟數據和聯儲局官員的表態表明,減息步伐可能放緩。

聯儲局主席鮑威爾上週四表示,最新通脹數據表現出比預期更強的韌性,而波士頓聯邦儲備銀行行長柯林斯則進一步強調,12月再次減息並非板上釘釘。較高的利率環境通常會削弱無息資產黃金的吸引力,因爲投資者傾向於轉向收益率更高的債券等資產。

在此背景下,$美元指數 (USDindex.FX)$繼續攀升,同時美國國債收益率大幅上升,進一步加劇了黃金市場的壓力。市場重新評估黃金作爲避險資產的吸引力,不少投資者選擇清倉多頭頭寸以鎖定此前的獲利。

Elizundia在一份報告中提到,未來一些不確定性政策將導致聯儲局貨幣政策的進一步收緊,從而對黃金價格構成不利影響。更高的借貸成本將抑制黃金的投資需求,而通脹預期的變化可能加劇市場的不確定性。

此外,特朗普獲勝的幅度超出預期也引發了市場對未來美國政治局勢的擔憂,導致此前在黃金市場反彈過程中積累的大量多頭頭寸被快速出清。

BullionVault研究主管Adrian Ash也表示,當前黃金市場的另一個驅動因素是獲利了結。「在頂部賣出後,投資者正在繼續拋售下跌過程中的黃金資產。這種獲利了結是合理的,因爲金價仍處於接近歷史高位的區間內。」

未來,黃金市場的走勢仍將高度依賴於聯儲局政策路徑的明朗化。如果通脹數據持續顯示出韌性,聯儲局可能維持當前利率水平更長時間,甚至停止減息,這將對黃金價格構成壓力。然而,如果經濟數據出現明顯放緩,聯儲局仍可能重新加速減息,從而爲黃金價格提供支撐。

對於市場而言,未來幾個月的關鍵在於數據。對於投資者和消費者來說,接下來的每一次政策調整都可能是決定未來的重要節點。下月,聯儲局是否減息?一切還未成定局!

編輯/Rocky

过去三年,美国通胀经历了一轮过山车式的变化。2021年初,通胀率仅为1.4%。然而,由于供应链中断、劳动力市场紧张以及财政刺激政策的影响,通胀在2022年6月攀升至9%的高位,成为过去40年的最高点。

过去三年,美国通胀经历了一轮过山车式的变化。2021年初,通胀率仅为1.4%。然而,由于供应链中断、劳动力市场紧张以及财政刺激政策的影响,通胀在2022年6月攀升至9%的高位,成为过去40年的最高点。