黃金在特朗普勝選後的慘敗可以有多種解釋。在德意志銀行看來,其走勢清楚地表明瞭一件事......

黃金的璀璨光芒在11月5日總統大選後迅速暗淡,遭遇幾個月來最長的連續拋售,觸及一年多來的最超賣水平,跌破50日移動均線,即將失守100日移動均線的關鍵支撐位。

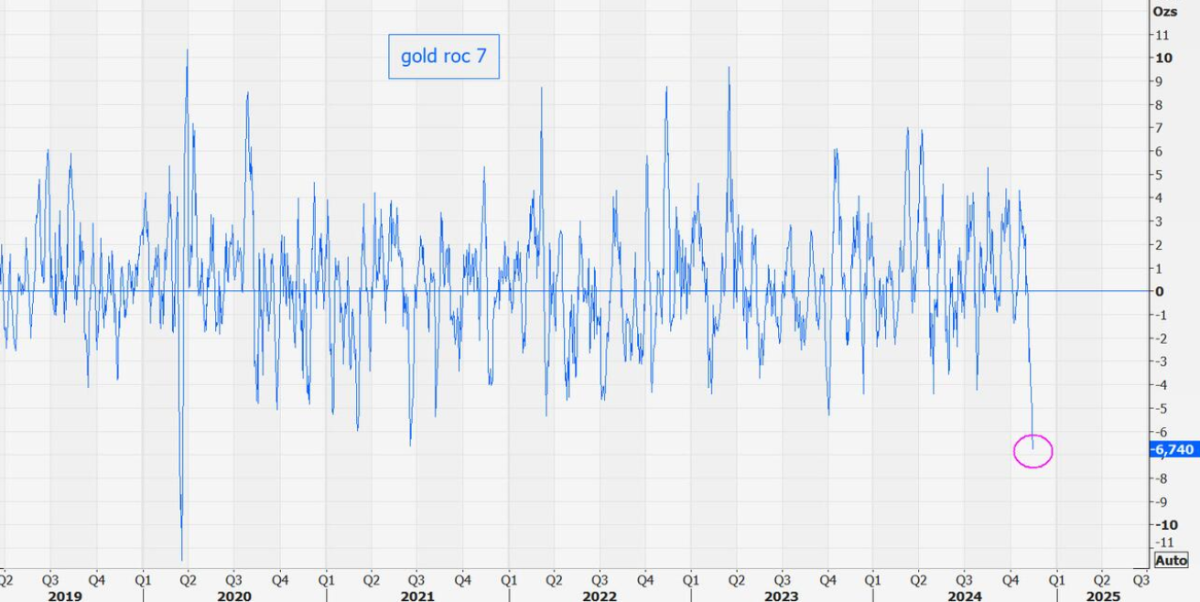

事實上,自新冠疫情以來,黃金從未出現過如此大規模的7日跌幅。

金價也從未跌至遠低於50日移動均線,且隔夜有效地觸及了100日移動均線。這些是一些「輕度」支撐位。最大的支撐位位於200日移動均線處。

金價也從未跌至遠低於50日移動均線,且隔夜有效地觸及了100日移動均線。這些是一些「輕度」支撐位。最大的支撐位位於200日移動均線處。

此外,如上所述,自去年9月至10月的暴跌以來,黃金從未出現過如此嚴重的超賣。相對強弱指數(RSI)處於32意味着非常短期的超賣,但超賣可以保持的時間比大多數人想象的要長。

現在,讓我們切入每個人都關注的正題:金價大幅走低的背後原因是什麼?

這裏有幾種解釋,首先是與特朗普勝選有關的「買傳聞賣事實」效應,這不僅可以從黃金對2016年特朗普贏得第一任期時的確切反應中看出,也可以從黃金與VIX的相關性方面看出,兩者在特朗普大獲全勝後都暴跌。

黃金也可能在追隨印度股市最近的暴跌,後者正在轉化爲財富效應的減少,以及對黃金需求的縮減。

而在德意志銀行外匯策略主管喬治·薩拉韋洛斯(George Saravelos)看來,金價下跌有三個原因。

1、市場並不擔心美國的信用風險。如果市場開始擔心美國過度的財政赤字、財政主導地位和聯儲局獨立性的喪失,那麼黃金將是第一個上漲的資產。當然,這也反映在迄今爲止美國期限溢價和盈虧平衡通脹率非常溫和的波動中。德意志銀行認爲,金價走勢證實了其全年一直在提出的論點,即「美國短期內不會面臨雙重赤字貨幣危機的風險」。

2、各國央行對黃金儲備的需求正在下降。這一點的理由很簡單:特朗普的政策可能會削弱許多新興市場貨幣。由此推及,許多央行現在需要動用美元儲備,以保護本國外匯不受資本外流的影響,並防止貨幣過度貶值。誠然,亞洲各國央行一直在將其資產多樣化,增持黃金,但它們現在不得不將更多的美元用於捍衛本國貨幣。

3、美元仍然是首選的避險貨幣。一些人一直認爲,美元的吸引力正在結構性下降,關鍵原因是美國將制裁和貿易武器化。而德意志銀行的觀點恰恰相反,該行認爲:雖然公共部門對美元資產的需求可能正在下降,但私營部門的需求一直在上升,而且更重要的是:政府受到美國製裁的風險越大,對美元的淨需求就越大。因此,自美國大選獲勝以來的全球市場走勢不僅與美國風險資產需求上升(美股跑贏全球股票)一致,而且與避險需求(美元兌全球所有外匯和黃金上漲)一致。

德意志銀行的結論是,雖然他對黃金的中期觀點仍然看漲,但從他的角度來看,最近的價格走勢清楚地表明瞭一件事:美元仍然是最重要的。

金价也从未跌至远低于50日移动均线,且隔夜有效地触及了100日移动均线。这些是一些“轻度”支撑位。最大的支撑位位于200日移动均线处。

金价也从未跌至远低于50日移动均线,且隔夜有效地触及了100日移动均线。这些是一些“轻度”支撑位。最大的支撑位位于200日移动均线处。